En scindant ses activités, General Electric a pu générer des dizaines de milliards de dollars de richesse… à partir de rien. Une aubaine pour les actionnaires historiques de l’ex-conglomérat américain.

Le tour de prestidigitation a été mené de main de maître.

Une nouvelle fois, une entreprise cotée a réussi à créer de la richesse ex-nihilo pour ses actionnaires. Tandis qu’en France, les pouvoirs publics et les partis politiques se déchirent sur la manière de trouver 10 malheureux milliards d’euros, la direction de General Electric a fait apparaître plus de 58 Mds$ de valeur en seulement un an.

Son secret ? Elle a mené, tambour battant, un spin-off. Avec ce mécanisme, un groupe, (souvent coté en Bourse), se scinde en deux entités distinctes. Lorsque le marché valorise les deux parties plus cher une fois séparées que lorsqu’elles étaient groupées, de la valeur boursière apparaît sans aucun changement d’activité sous-jacente.

L’opération de GE, qui n’en est pas à son coup d’essai, est une nouvelle illustration de l’implacable efficacité du mécanisme durant les périodes où le marché cherche désespérément des refuges pour placer ses liquidités.

Comme je vous l’indiquais il y a quelques mois dans cet article, nous devrions voir ce type d’opération se multiplier en 2024. Et l’exemple de General Electric, qui approche les 60 Mds$, prouve que les montants en jeu sont loin d’être anecdotiques pour les actionnaires.

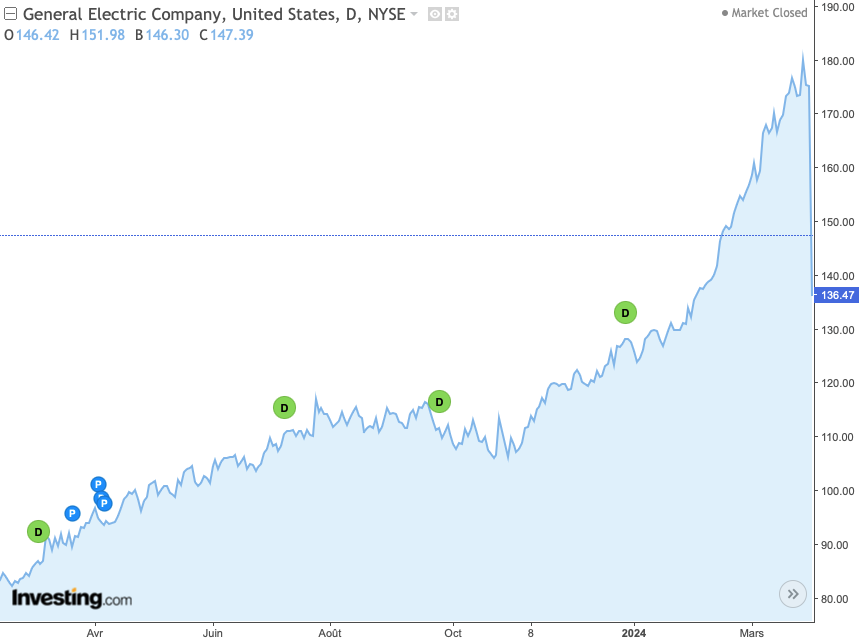

L’action GE est passée de 85$ à 180$ en un an, avant d’effacer seulement 45$ : preuve que les spin-offs sont très créateurs de richesse pour les actionnaires en place.

Quand les patrons pilotent la planche à billets

L’époque où le privilège de battre monnaie était réservé aux banques centrales est bel et bien révolue.

Aujourd’hui, ce sont les entreprises qui ont la possibilité de créer de la valeur ex-nihilo, pour le plus grand bonheur de leurs actionnaires. Ce changement de paradigme, qui avait été théorisé dans l’ouvrage Supermoney d’Adam Smith, (non traduit), paru il y a un demi-siècle de cela, est plus vrai que jamais.

Plutôt que de placer leurs avoirs dans des monnaies fiduciaires dont la valeur n’est plus garantie par la moindre richesse tangible, les particuliers préfèrent épargner en investissant dans des actions d’entreprises cotées qui ont le mérite de voir leur activité croître, bon an mal an, au rythme de l’inflation.

Avec l’abandon de l’étalon-or, il avait été prophétisé dans les années 1970 que le dollar perdrait son statut de valeur refuge au profit des plus grandes entreprises de la cote américaine. Ces mastodontes des marchés financiers, réputés sûrs, ont une liquidité suffisante pour être du quasi-argent convertible à tout instant en monnaie fiduciaire. C’est exactement ce qui s’est produit au cours du demi-siècle qui a suivi, et qui explique que les stars du NYSE et du NASDAQ voient leur valeur évoluer au gré de l’abondance de liquidités. Si les « sept fantastiques » sont montés si haut, ce n’est pas que les actionnaires du monde entier sont devenus aveugles et imprudents… mais simplement que les épargnants ont besoin d’un refuge pour leurs liquidités.

Nous assistons à un grand remplacement de la monnaie fiduciaire par les actions cotées. Celui-ci donne aux entreprises un privilège exorbitant et inédit dans l’histoire : celui de créer de la quasi-monnaie à l’envi.

A l’heure où les banques centrales augmentent les taux et réduisent leur bilan, la Bourse prend naturellement le relai pour accueillir la capacité d’épargne excédentaire en émettant des actions nouvelles.

Mais si le marché a tendance à punir les émissions d’actions sèches qui ont lieu sans justification en faisant baisser la capitalisation globale, la moindre réorganisation est généreusement saluée.

En effet, dans le cas des spin-offs, ce ne sont pas les actionnaires déjà en place qui sont mis à contribution, mais les nouveaux entrants. Les investisseurs historiques applaudissent donc ces deals gagnants/perdants qui les servent – et c’est exactement ce qui s’est produit avec GE lorsque le conglomérat a décidé de se séparer de sa branche énergies renouvelables.

General Electric: une opération qui crée des dizaines de milliards

Tout a commencé l’an passé, lorsque le conglomérat GE a permis à sa division dédiée à la santé de voler de ses propres ailes. GE HealthCare (NASDAQ : GEHC) a été introduite au NASDAQ en fanfare au mois de janvier 2023. Après avoir terminé sa première journée de cotation à 56 $ par titre, l’action a bondi jusqu’à 93 $ en mars 2024.

Cette performance remarquable de +66 % en à peine quinze mois a justifié auprès des investisseurs le bien-fondé de scinder les activités.

Dont acte, avec la scission de la branche de GE dédiée à l’énergie, introduite au NYSE sous le nom de GE Vernova (NYSE : GEV) début avril. Elle aura pour mission de faire croître des activités dans lesquelles General Electric s’est illustré ces dernières années, notamment la fabrication d’éoliennes, de turbines pour centrales à gaz, et l’alimentation de centres de données. Selon les estimations de la direction de la nouvelle entité, GE Vernova est impliquée dans pas moins de 30 % de la production mondiale d’électricité – un chiffre qui, quoique colossal, est crédible au vu de l’omniprésence du groupe dans toutes les étapes de la production d’électricité.

La mariée a d’ailleurs été bien dotée, avec un effectif consolidé dépassant les 80 000 personnes et des implantations dans plus de 100 pays, qui lui permettent de générer pour plus de 33 Mds$ de chiffre d’affaires par an. Son carnet de commandes, qui atteint les 116 Mds$, couvre plus de trois ans et demi d’activité et offre aux investisseurs une visibilité bienvenue – d’autant que la croissance organique devrait être de l’ordre de 5 % par an sur les prochains exercices.

Il reste désormais dans l’enveloppe originelle les activités liées à l’aéronautique (propulsion, services et systèmes) qui ont généré un chiffre d’affaires de 32 Mds$ en 2023. L’entité mère a été, à cette occasion, renommée GE Aerospace.

Les actionnaires historiques peuvent d’ores et déjà se féliciter de l’opération. Le cours de GE, devenu GE Aerospace, est passé de 88 $ à 180 $ entre avril 2023 et avril 2024.

En vendant les titres juste avant la scission, ils ont engrangé un gain de +104 % en douze mois seulement. Une prise de bénéfices qui peut avoir du sens lorsque l’on constate le destin boursier de nombre de spin-offs, comme Euroapi qui a cédé -80 % après sa séparation de Sanofi. Une perte qui ne concerne que les nouveaux entrants – les anciens actionnaires ayant eu tout le loisir de sortir du dossier dès les premières heures de cotation.