Injustement massacrée durant la crise sanitaire, l’action Airbus connaît un rebond justifié par un carnet de commandes bien garni. Peut-on dire pour autant que le marché valorise enfin correctement le titre après un pessimisme excessif ? Pas nécessairement…

Chacun sait que les actions peuvent évoluer, sur quelques semaines, à rebours des fondamentaux d’une entreprise. C’est ce qui permet aux traders de gagner de l’argent à la hausse sur des dossiers dont la faillite à terme ne fait guère de doute ou, a contrario, de parier à la baisse sur des entreprises dont l’activité est pourtant en plein essor.

Tandis que les spéculateurs peuvent se permettre de jouer les mouvements de marché, les investisseurs prennent position en fonction des fondamentaux et attendent que le marché finisse par valoriser le titre en fonction de sa rentabilité réelle.

Sur le papier, tout est simple… mais les choses se compliquent lorsque les fondamentaux se mettent à évoluer plus rapidement que la capacité du marché à pricer la valeur intrinsèque des entreprises.

A ce moment-là, il devient vital de s’assurer que sa thèse d’investissement durera au moins aussi longtemps que le marché peut rester irrationnel. A défaut de quoi, même avec une analyse fondamentale correctement menée, un investissement peut s’avérer perdant.

Nous nous intéressons aujourd’hui au cas des avionneurs, et plus particulièrement à celui d’Airbus. Après avoir été injustement massacrée durant la crise sanitaire, son action connaît un rebond justifié par un carnet de commandes bien garni.

Peut-on dire pour autant que le marché valorise enfin correctement le titre après un pessimisme excessif ? Pas nécessairement. Car si le rebond de l’activité est indéniable, sa « vache à lait », la gamme A320, est menacée pour la première fois par la concurrence chinoise.

Le Comac C919, conçu et produit en Chine, a fait son premier vol commercial fin mai. Aujourd’hui, les avionneurs occidentaux balaient d’un revers de main l’offre naissante de l’avionneur chinois, moquant les retards du programme et son manque d’excellence technologique.

C’est vrai… mais c’est oublier que toutes les industries occidentales qui ont perdu leur domination sur la scène internationale ont connu une évolution identique. Arrivée d’un concurrent chinois sans grand avantage concurrentiel dans un premier temps ; dumping de l’Usine du monde qui propose des produits à bas coûts pendant que les anciens leaders occidentaux se réfugient dans le haut de gamme ; puis effondrement des ventes alors que les alternatives chinoises deviennent plus performantes tout en restant moins chères.

A court terme, l’avenir d’Airbus est assuré par la croissance de la demande mondiale et les améliorations économiques et écologiques qu’offrent les renouvellements de gammes. A horizon 2025-2030 en revanche, les ventes de notre fleuron européen pourraient bien s’effondrer – et cette éventualité n’est absolument pas prise en compte par le marché.

Après une baisse digne de la fin du monde (-65 %) aux débuts de la pandémie, l’action Airbus est passée de 60 € à 125 € en trois ans. Infographie : Investing.com

L’aviation, ce secteur qui refuse de disparaître

Les analystes donnaient le monde du transport aérien pour mort en 2020. La peur des pandémies devait clouer les avions au sol pour toujours.

Ensuite, ce furent les fermetures de frontières récurrentes qui firent imaginer la fin des déplacements internationaux.

Plus récemment, les considérations écologiques ont fait croire à certains que l’avion serait bientôt un mode de déplacement du passé.

Mais les faits sont têtus, et les chiffres confirment que l’humanité continue d’utiliser toujours plus le transport aérien pour faire voyager les biens et les personnes.

Le nombre de passagers transportés par avion a augmenté d’environ 47 % en 2022 par rapport à 2021, alors que le passager-kilomètre payant a augmenté d’environ 70 % durant la même période. L’OACI (Organisation de l’aviation civile internationale), estime que les volumes sont revenus à ceux de l’ère pré-Covid au 1er trimestre 2023, et sont désormais sur des records historiques.

Or, pas de passagers ni de fret sans avions, et les deux principaux constructeurs que sont Boeing et Airbus se partagent sans merci la quasi-totalité du marché mondial. Leurs carnets de commandes ne peuvent donc que refléter fidèlement l’augmentation du nombre de passagers-kilomètres facturé par les compagnies.

Mieux encore : avec de nouvelles gammes qui permettent de réduire la consommation en carburant (donc les coûts et les émissions de CO2) de plusieurs dizaines de pourcents, les compagnies ont tout intérêt à renouveler leurs flottes avant même que les appareils soient bons pour la casse.

Cette conjonction favorable fait que Boeing et Airbus ont enregistré une augmentation de 53 % des commandes et de 20 % des livraisons par rapport à l’année précédente.

Sur les 24 derniers mois, la hausse de l’avionneur européen semble donc tout à fait justifiée. Même son PER (rapport cours/bénéfices) supérieur à 28 peut sembler tout à fait acceptable si la croissance se maintient sur les cinq à dix prochaines années.

Mais rien ne dit que ce sera le cas avec le nouvel entrant qu’est le C919.

Une attaque frontale de la corne d’abondance occidentale

Le Comac C919 a été conçu pour concurrencer directement les gammes 737 Max de Boeing et A320neo d’Airbus.

Ces avions monocouloir à fuselage étroit représentent la majorité des ventes des avionneurs, et les compagnies doivent aujourd’hui attendre des années avant de pouvoir être livrées.

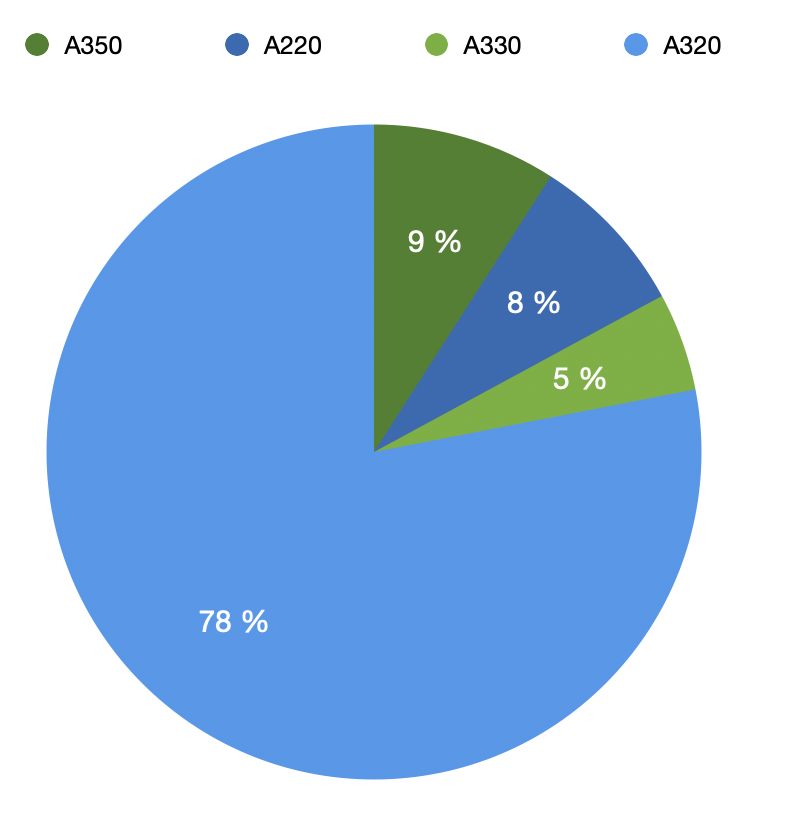

Répartition des livraisons d’Airbus en 2022. Plus de 85 % des appareils sont des monocouloirs (en bleu). Données : Airbus

Cette dépendance extrême à un segment de marché est une menace pour la solidité des avionneurs. Les actionnaires de Boeing en ont bien pris conscience durant l’affaire du 737 Max : cet appareil étant devenu invendable pour des questions de sécurité, le constructeur américain a vu sa rentabilité s’effondrer et a essuyé des pertes historiques.

Si Airbus peut se féliciter d’avoir conçu des modèles plus fiables, il n’est pas protégé contre un assèchement des ventes pour de simples raisons commerciales.

Le C919, en effet, propose dans sa version actuelle d’emporter plus de 150 passagers sur une distance de 3 000 nautical miles (nm) soit 5 556 km. Une performance quasi-identique à celles de l’A319neo d’Airbus (160 passagers sur 3 700 nm) et du 737 Max7 de Boeing (170 passagers sur 3 800 nm).

La raison de ces similitudes est simple : l’intérêt principal de ces nouveaux appareils réside dans leur nouvelle motorisation. Elle s’appuie sur un nouveau réacteur conçu et fabriqué par GE et Safran, le LEAP, qui a été produit en version LEAP-1A pour Airbus, LEAP-1B pour Boeing… avant d’être décliné en version LEAP-1C pour le C919.

Le mouvement de balancier commercial entre Boeing et Airbus de ces dernières années nous a prouvé que la fidélité des compagnies aériennes n’est que de façade. Lorsqu’il s’agit de choisir entre l’un ou l’autre des avionneurs, les compagnies choisissent surtout celui qui est capable de leur livrer un avion conforme – performances et prix se tenant dans un mouchoir de poche. Le jour où Comac pourra livrer des centaines de C919 par an, et si ces derniers s’avèrent fiables, les compagnies n’auront pas de scrupules à les commander pour renouveler leurs flottes.

Gare à la guerre des prix à venir

Avec un prix catalogue annoncé de 99 M$, le C919 chinois est très légèrement moins cher que l’A319neo (101 M$). Mais certains analystes estiment que Comac pourrait rapidement le proposer à une cinquantaine de millions de dollars seulement, mettant les compagnies aériennes face à des économies potentielles difficiles à refuser.

Dans l’immédiat, Airbus et Boeing sont protégés contre cette concurrence chinoise sur le marché occidental. Le C919 n’est en effet certifié qu’en Chine. Mais cette situation pourrait ne durer qu’un temps. Et même si l’Europe et les Etats-Unis décident de recourir au protectionnisme et de ne jamais certifier cet appareil, perdre le marché de l’Empire du Milieu serait un manque à gagner terrible pour Airbus.

Avec un carnet de commandes de plusieurs dizaines de milliards de dollars en Chine, et des livraisons sur place représentant environ un quart de sa production mondiale, l’Européen ne peut se permettre de voir les compagnies locales basculer leurs commandes vers Comac.

Dans les prochaines années, Airbus risque de manquer de contre-arguments commerciaux si le prix du C919 est réduit comme anticipé, et si performances et fiabilité sont au rendez-vous.

A ce moment-là, la valorisation boursière actuelle de 100 Mds€ sera bien difficile à justifier.