Dans ce nouveau volet consacré aux ordres de Bourse, Mathieu Lebrun revient sur deux outils qui permettent à leur manière de jouer la sécurité : le take profit et le stop suiveur. Vous saurez ainsi quel rôle ils peuvent jouer, comment les utiliser et s’ils correspondent ou non à votre stratégie d’investissement !

Alors que la thématique autour de mes deux derniers articles (sur les ordres de Bourse) continue à nous valoir pas mal de commentaires et de mails complémentaires, (et nous vous en remercions), je vais rester dans cette lignée pédagogique.

Aujourd’hui, nous allons aborder deux questions qui m’ont été posées à plusieurs reprises depuis la semaine dernière (et hier matin à l’occasion de l’un de mes Lives avec nos abonnés de La Lettre des Affranchis ). Les voici :

– Comment vendre en limit et faire un TP, c’est-à-dire un Take Profit ?

– Comment fonctionne le trailing stop, c’est-à-dire le stop suiveur ?

Dans les deux cas, ma réponse est la même : je n’utilise ni l’un ni l’autre. La raison est simple : je veux pouvoir décider de quand (et où) je sors selon les conditions de marché à l’instant « t ».

Le take profit, un moyen de garantir ses bénéfices en Bourse

En complément de la notion de PBP (prise de bénéfices partiels) – qui nous permet de sécuriser en partie un gain – il y a l’ordre de vente limit.

Quand on est en position acheteuse préalable, programmer ce genre d’ordre (de type « limit ») permet de bloquer une PBP (cf. la notion évoquée ) pour, en partie, sécuriser un gain sur une ligne qui évolue favorablement.

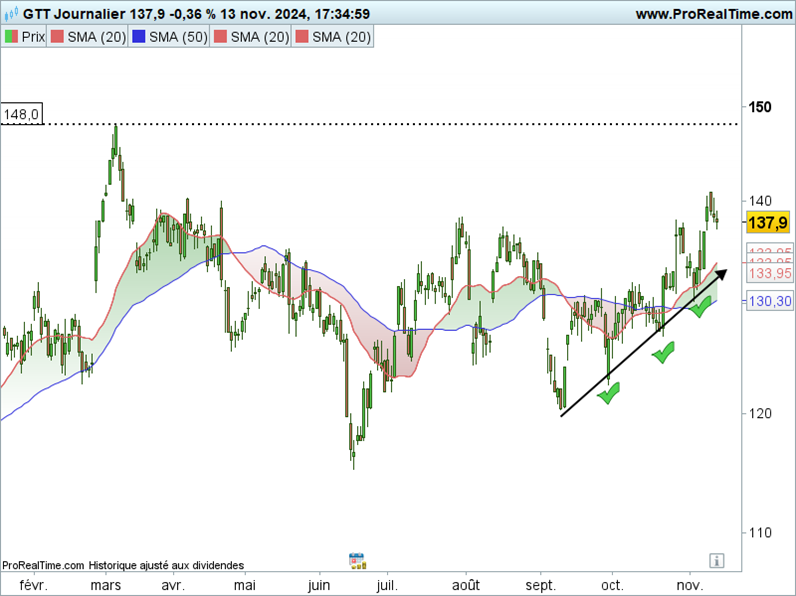

En pratique, si je suis acheteur de l’action GTT par exemple, et que je cible les plus-hauts historiques du titre, cela va correspondre à la programmation d’un ordre de vente limit au-dessus du cours spot (c’est-à-dire le cours du moment), en l’occurrence à 148 € (cf. seuil horizontal visible en pointillés noirs ci-dessous).

Pour autant, je ne fonctionne pas ainsi dans mes services.

Si je garde en tête l’adage « plan your trade, and trade your plan », j’en fais cependant plus une application théorique que concrète quand cela évolue favorablement.

J’ai en effet des zones cibles pour mes PBP, c’est-à-dire pour déclencher des Take Profit. Mais pour autant, je ne les programme jamais en amont. Je préfère constater sur le moment la manière dont les cours arrivent sur ledit niveau que je ciblais.

Car pour reprendre l’exemple de GTT ci-dessus, si d’aventure le titre doit aller chercher les 148 € dans les semaines à venir (ce qui ne me semble pas impossible, d’autant que les cours du gaz naturel pourraient bien se reprendre – j’y reviendrai dans un prochain article), je surveillerai évidemment le comportement des cours le jour « J » dans cette zone. Mais il n’est pas impossible qu’ils poussent brièvement un brin plus haut (peut-être sur le cap rond des 150 € ?). Dès lors, pourquoi se priver de quelques points de performance supplémentaires ?

A l’inverse, quand je dois avoir tort, un stop (c’est-à-dire un ordre de vente à seuil de déclenchement quand je suis préalablement à l’achat), est un stop. Et comme je le disais dans cet article, je ne le discute pas.

Le stop suiveur en cas de hausse des cours

Pour le stop suiveur, c’est un peu la même idée de fond.

Avec ce type d’ordre, vous pouvez suivre une tendance en faisant en sorte que le stop loss associé remonte automatiquement d’un certain cran, à mesure que la hausse du sous-jacent se développe (en partant du postulat que vous êtes en position acheteuse).

Ce cran peut être exprimé en pourcentage, en nombre de points si vous êtes sur un indice, en dollars si vous êtes sur un contrat future ou un CFD sur une matière première, ou en euros si vous êtes sur une action française par exemple.

C’est vous qui décidez de l’amplitude à donner à ce niveau qui remonte. Là encore, « je ne réinvente pas la roue » puisque vous pouvez retrouver le fonctionnement du stop suiveur chez votre courtier (cf. cet article au besoin).

En pratique, me concernant, si je loue certaines vertus du trend following, je préfère cependant savoir où et quand je sors, plutôt que de risquer une sortie sur spike baissier ponctuel par exemple (juste parce qu’un plus gros acteur que moi a décidé de vendre).

Encore une fois, si ce genre d’écrit vous plaît, n’hésitez pas à nous le faire savoir pour que je continue (ou non J) dans ce style plus pédagogique qu’autre chose…

Mathieu

Bonjour Mathieu,

Vos développements sont toujours instructifs,même si nous ne les utilisons pas;au moins nous savons pourquoi nous ne les utilisons pas,et de comprendre leur fonctionnement nous confortent.

Comme vous le dites,il vaut mieux savoir quand on rentre et quand on sort!.

J’espère que d’autres vous laisserons des avis pour que vous continuiez à nous instruire.

Bien à vous,

Thierry.

Stop suiveur et Take Profit : tant qu’il n’y a pas de gap en tout cas 😉

Je dirais simplement : encore !

Cette série d’articles est réellement très instructive.

Merci.

Je partage les commentaires précédents, c’est instructif et nécessaire pour notre apprentissage dans le trading, merci

Robert

Très instructif merci

faut il ouvrir deux comptes crypto ? s’il doit en avoir un , lequel ,??,

jean paul