L’ancien fleuron Technicolor n’en finit pas de sombrer. Bien que très exposé aux secteurs porteurs des effets spéciaux et de l’animation graphique, la structure du groupe a causé des pertes financières quasi-irrattrapables…

L’ex-Thomson Multimedia avait tenté une restructuration de la dernière chance l’année passée, séparant son activité historique (box, DVD) de la production d’effets visuels.

De cette opération sont nées deux entités : Vantiva et Technicolor CS. Las, même pas un an après sa naissance, ce dernier en est déjà à jouer sa survie à la barre du Tribunal de Commerce.

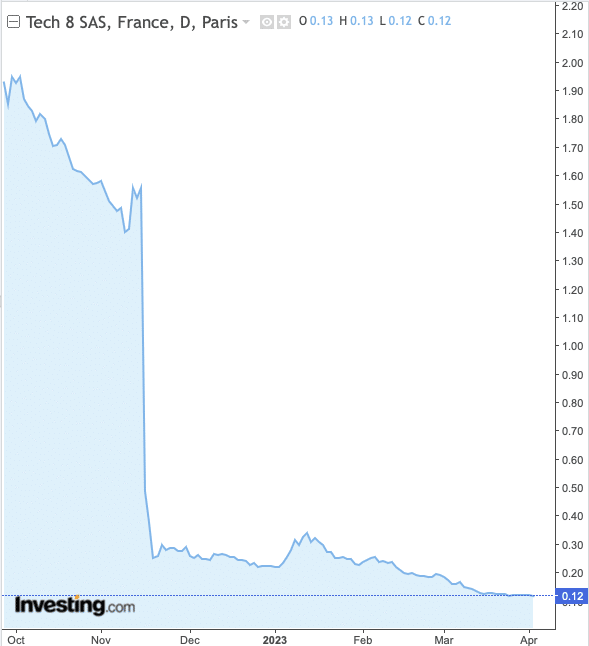

Si la mariée avait été bien dotée lors de la scission, les investisseurs ont rapidement réalisé que la structure de la nouvelle entité ne garantissait pas sa viabilité. En à peine six mois, l’action TCS a réalisé la prouesse d’effacer 93 % de sa valeur d’introduction en Bourse :

La contre-performance de TCS restera dans les annales de la Bourse de Paris. Infographie : Investing.com

Début avril, un vent d’espoir est venu remonter le moral des investisseurs technophiles. Un protocole d’accord a été conclu avec les créanciers, et les chiffres 2022 publiés quelques jours auparavant ont fait état d’une activité en hausse de +30 % sur un an.

Dès lors, la tentation peut être grande de vouloir jouer le rebond de cet acteur historique de la tech française. Avec une capitalisation boursière de moins de 70 M€, le ratio rendement/risque peut paraître intéressant… mais les fondamentaux de l’entreprise et les détails de l’accord n’incitent pas à l’optimisme.

TCS à la peine sur un marché en plein essor

Reconnaissons à la scission le mérite d’avoir fait naître un groupe bien exposé aux secteurs porteurs que sont les effets visuels et l’animation graphique pour le cinéma et la publicité.

TCS gère quatre filiales, positionnées sur différents marchés : Moving Picture Company, une référence mondiale des effets spéciaux ; Mikros Animation, qui fournit des services pour les films d’animation ; Technicolor Games, dédiée au jeu vidéo ; et The Mill, orientée vers la prestation de services artistiques pour la publicité.

En soi, le groupe dispose de tous les atouts pour profiter de l’essor du marché du divertissement cinématographique, du jeu vidéo et de la publicité. Son savoir-faire est mondialement reconnu et il possède une forte image de marque.

De fait, l’activité sur l’exercice 2022 a progressé de manière tout à fait satisfaisante. Le chiffre d’affaires s’est établi à 84 M€, en hausse de 30 % par rapport à 2021.

Mais la structure de la nouvelle entité semble lui interdire tout espoir de profitabilité. Malgré le bond du chiffre d’affaires, l’Ebitda s’est effondré de 73 %, passant de 75 M€ en 2021 à 20 M€ en 2022. Cette année, la direction prévoit encore une diminution de l’Ebitda qui devrait rester positif mais inférieur à celui de 2022.

Naturellement, les comptes se sont enfoncés dans le rouge. La perte nette n’a évité que d’un cheveu le seuil psychologique des 100 M€ (en atteignant 99 M€) alors qu’elle n’était que de 14 M€ en 2021. La dette totale a atteint le chiffre faramineux de 828 M€, pour seulement 38 M€ de liquidités disponibles au 31 décembre.

Une restructuration était inévitable. Avec le protocole homologué par le Tribunal de Commerce de Paris, nous savons désormais comment Technicolor CS compte s’offrir un nouveau souffle.

Le sauvetage aura lieu aux dépens des actionnaires – et ne garantira en aucun cas la pérennité de l’activité.

Les actionnaires laminés

En envoyant l’action au tapis, le marché avait bien anticipé la perte qu’allaient fatalement subir ses actionnaires.

Pour éviter le dépôt de bilan, le groupe va obtenir 170 M€ de financement. La première tranche, de 85 M€, sera apportée par l’émission d’obligations convertibles. Le reste fera l’objet d’une ligne de crédit qui devrait être ouverte d’ici la fin du deuxième trimestre.

Les créanciers obligataires ne seront pas épargnés puisque le groupe profitera de l’opération pour restructurer sa dette. Les 621 M€ de dette exigible seront ramenés à 421 M€ à horizon 2026. 30 M€ seront immédiatement convertis en fonds propres tandis que 170 M€ seront transformés en instruments subordonnés.

Le protocole doit encore être voté par les actionnaires lors de l’assemblée générale qui doit avoir lieu avant l’été, mais sa validation ne fait guère de doutes. Avec une dette totale représentant près d’une décennie de chiffre d’affaires, même un retour des comptes dans le vert ne permettra pas de faire face aux engagements. Et le retour à l’équilibre n’interviendrait, dans les scénarios les plus optimistes de la direction, pas avant 2025.

Aux niveaux actuels du titre, TCS vaut en Bourse un douzième de son endettement total. L’émission d’actions nouvelles sur les marchés n’est donc pas une option, et il n’existe guère d’alternatives à la restructuration. Mais le plan validé par le Tribunal de Commerce ne permet pas de garantir la survie de l’entreprise à long terme.

Aussi, même si l’entreprise est positionnée sur un marché porteur et que sa capitalisation boursière ne représente même plus un an de chiffre d’affaires, jouer un rebond du titre post-restructuration est particulièrement risqué.

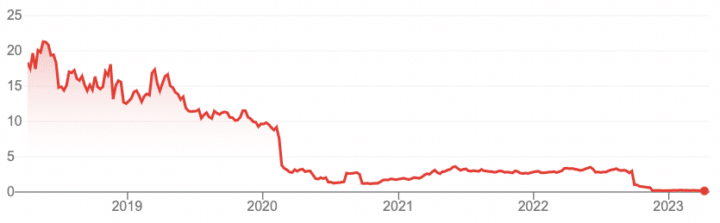

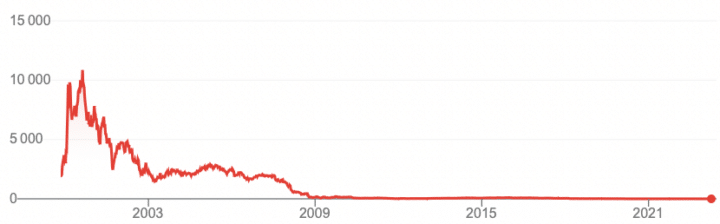

La tragique évolution boursière de la maison-mère Vantiva (anciennement Thomson puis Technicolor) se reproduit chez la filiale TCS qui avait pourtant été bien dotée lors de la séparation des activités.

Evolution du titre Thomson/Technicolor/Vantiva sur 5 et 20 ans. A court comme à long termes, l’ex-Thomson n’a eu de cesse de ruiner ses actionnaires.

Malgré les restructurations, malgré les regroupements d’actions, le titre du groupe n’a jamais réussi à conserver sa valeur en Bourse. Ce « dossier maudit » de la place parisienne n’est pas parvenu à valoriser les talents – pourtant bien réels – de la tech française en matière d’ingénierie électronique, logicielle et créative.

Le spin-off TCS en prend le même chemin.

Effacer un quart de la dette ne règle aucun problème de fond, et TCS reste une machine à détruire de la richesse. Même après la restructuration, évitez Technicolor CS comme Vantiva.