Le rebond des marchés du jeudi 10 novembre a de quoi surprendre. Les chiffres encourageants de l’inflation aux Etats-Unis ont redonné de l’espoir aux investisseurs, certes, mais une analyse plus détaillée montre que l’enthousiasme des marchés ne devrait pas durer. En effet, ce rebond ressemble fortement à celui qui a précédé le krach de 2008…

Pourquoi ce squeeze historique ?

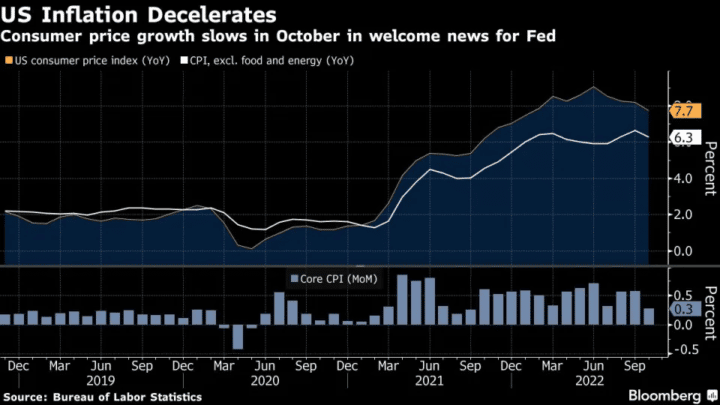

Jeudi dernier avait lieu la publication de la statistique d’inflation aux Etats-Unis. Cette statistique est très importante pour les marchés, puisque c’est elle qui peut actionner un virage dans la politique monétaire de la Fed, aussi appelé « pivot de la Fed ». Rappelons que l’objectif du mandat de la Banque centrale américaine est justement de réguler cette dite inflation à 2%.

Si l’inflation diminue, nous pouvons espérer que la Fed sera moins agressive dans sa politique de hausse des taux d’intérêt.

Sauf que nous le savons, un pivot de la Fed ne veut pas forcément dire que le marché sera haussier par la suite. Le rebond des marchés du jeudi 10 novembre me semble donc très optimiste, voire étrange.

Le marché avait-il juste besoin de respirer après son drawdown ?

Ce chiffre de l’inflation américaine a été meilleur que prévu, surtout sur la partie core (inflation sans l’énergie et l’alimentation) qui montre des signes de ralentissement plutôt encourageants. Mon avis est qu’il faut attendre la prochaine publication avant d’avoir réellement une inversion de tendance de ce côté-là. Encore une fois, je trouve la réaction du marché précipitée.

Un an plus tôt, nous aurions presque trouvé cela fou de voir les cours s’apprécier autant, avec une inflation jamais vue depuis les années 1980. Mais nous allons voir qu’il y a une logique derrière cette embellie si brutale.

Inflation en glissement annuel I Source : Bloomberg

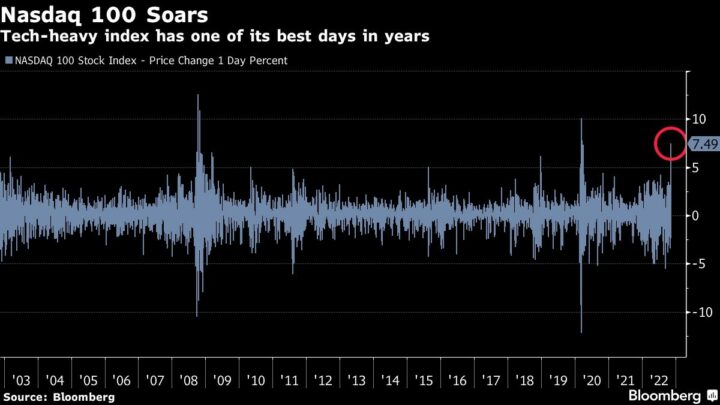

A la suite de la publication des chiffres de l’inflation américaine, le Nasdaq s’est apprécié de +7,49%. Certaines valeurs, plus spéculatives, se sont complètement envolées (jusqu’à +20/+30%).

Une séance transpirant l’euphorie d’un marché de retour en risk-on, typique de ce que l’on observe habituellement dans la plupart des krachs comme durant la crise du Covid-19 ou durant la crise des subprimes. Mais vous allez voir que ces séances ont toutes un point commun. [2008 / 2022 mêmes schémas ? L’un des plus grands krachs boursiers de l’Histoire s’annonce dans… les prochains mois ! Voici comment vous y préparer…]

Variation journalière du Nasdaq 100 I Source : Bloomberg

Le rôle des market makers

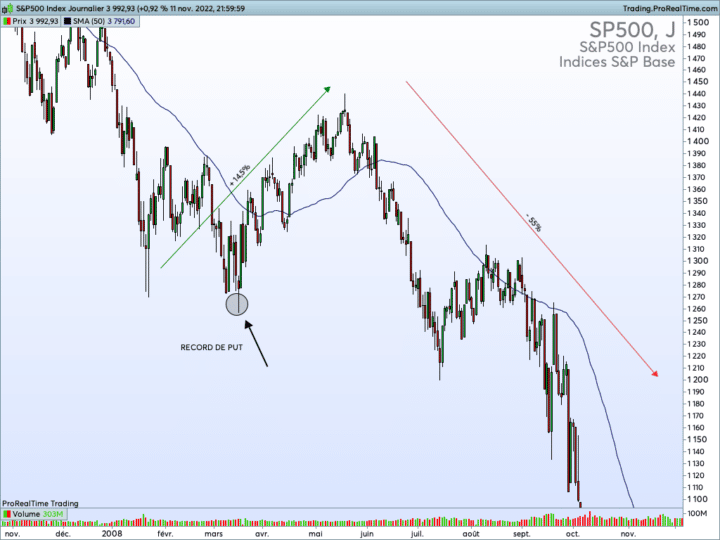

Ces séances sont toutes précédées d’un record sur le ratio Put/Call. Ce ratio permet de déterminer le nombre de positions Put (vendeuses, donc baissières) par rapport aux positions Call (acheteuses, donc haussières). Il peut servir en quelque sorte à mesurer le sentiment de marché des opérateurs.

Lorsqu’il y a trop de vendeurs, certains market makers (acteurs des marchés qui assurent la liquidité des titres), vont avoir pour objectif de venir faire déclencher ces positions. Ce contrepied aura pour effet de forcer les vendeurs à racheter leurs positions baissières.

Lorsque le ratio Put/Call est sur un plus haut (donc lorsqu’il y a beaucoup plus de vendeurs que d’acheteurs), il y a peu de chances que le marché continue sa chute de manière linéaire. Initier une position short après 30 % de baisse par exemple, ne serait pas avisé. Dans ce type de cas, un rebond est à prendre en considération.

J’ai observé quelque chose de similaire durant le krach de 2008. En mars 2008, on observait un record de positions vendeuses ouvertes. Le marché s’est ensuite apprécié de +14,5% en ligne droite, avant de repartir de -55% à la baisse (voir graphe ci-dessous).

Krach de 2008 I Source : Prorealtime

Comme vous pouvez le voir, il peut être difficile de comprendre ces mouvements de marché sur le moment, et très tentant de vouloir les « shorter » en séance.

Mais avoir conscience du sentiment de marché est un réel atout, puisqu’il vous permet de ne pas être pris à contrepied comme la majorité des autres opérateurs qui ignorent totalement ces mécanismes…