Ces dernières années, sous sa bonne santé apparente et son rendement alléchant, Nexity n’était en fait qu’une entreprise-zombie qui s’endettait pour rémunérer les actionnaires. Résultat des courses : un mur de la dette d’ampleur vertigineuse se profile à l’horizon…

La pierre est l’investissement préféré des Français. Selon la Banque de France, ils lui confient près de 9 000 Mds€ de valeur.

Pour les investisseurs qui préfèrent la production à la thésaurisation, les actions des promoteurs immobiliers sont un véhicule de choix qui permet de s’exposer à ce secteur rassurant sans s’encombrer de la détention de biens physiques.

Sur le papier, les fondamentaux de la construction immobilière sont solides. La pénurie chronique de logements en France assure – en théorie – que l’offre de biens neufs trouvera toujours de la demande. En outre, les contraintes réglementaires et environnementales rendent le neuf toujours plus attractif par rapport à l’ancien. Enfin, la taille des leaders du secteur leur offre une solidité en cas de trou d’air du marché de l’immobilier.

Certains espéraient donc que Nexity, premier promoteur hexagonal, traverserait le cycle de hausse des taux sans grande casse. Mieux encore, il aurait pu profiter des soubresauts du marché pour absorber des concurrents de moindre envergure incapables de faire le gros dos.

Mais l’année 2023 est venue battre en brèche ce scénario idéal.

Les éléments qui devaient permettre à Nexity de traverser la crise sans encombre se sont évaporés. Pire encore, le début d’année risque d’être particulièrement compliqué avant un éventuel redémarrage du marché immobilier.

Avec une baisse de -40 % sur un an et un rendement 2022 de 14,9 % au cours actuel, son action peut sembler un dossier « value » par excellence. Mais la décote n’est pas totalement injustifiée, dans la mesure où les marges de sécurité sont de plus en plus minces pour le groupe.

Il doit désormais éviter le scénario noir pour les actionnaires : une recapitalisation avec un cours boursier au plus bas.

Quand la clientèle s’évapore

Selon les chiffres de la Fédération française du bâtiment, le pays a besoin de près de 400 000 nouveaux logements par an. De son côté, la Cour des comptes a évalué les besoins en nouvelles habitations à 370 000 – autant dire qu’il existe un relatif consensus au niveau de l’ordre de grandeur.

Et avec des mises en chantiers de l’ordre de 120 000 par an (chiffres 2022), le déficit ne fait aucun doute.

Reste que si l’existence de la demande est établie, la présence d’une demande solvable est moins évidente. En 2023, les ventes ont plongé. Les achats de propriétaires occupants se sont effondrés de -36,5 % sur un an, tandis que les investisseurs particuliers se sont mis aux abonnés absents avec une contraction de -59 % des volumes. La fin d’année n’a marqué aucune embellie avec une nouvelle baisse de -30,6 % des ventes et de -29,2 % des autorisations par rapport au troisième trimestre 2022.

Ce plongeon s’inscrit par ailleurs dans une tendance longue qui n’est pas uniquement due au contexte monétaire si particulier de 2023. Déjà, les ventes de maisons neuves hors lotissements avaient amorcé une franche décrue en 2022, avec -31, % en volume par rapport à 2021. Sur l’ensemble des biens, la contraction atteignait les -24 %.

Pour Nexity, l’année 2024 qui débute est donc la troisième année de crise, et les comptes commencent à refléter les difficultés structurelles du secteur et l’aveuglement de la direction lors des précédents exercices.

De mauvaises décisions passées qui commencent à être coûteuses

Les investisseurs peuvent pardonner à Nexity d’avoir mal anticipé la hausse des taux d’intérêt. Après tout, nombre d’assureurs et de banques, pourtant plus au fait du contexte monétaire, ont fait preuve du même aveuglement face au risque de taux.

Ce qui est moins pardonnable, c’est d’avoir ignoré la tendance baissière qui se matérialisait déjà il y a deux ans de cela. Malgré les premiers signaux d’alarme, la direction continuait à afficher des ambitions optimistes avec un objectif de chiffre d’affaires de 6 Mds€ à horizon 2026 et un résultat opérationnel courant (ROC) de plus de 500 M€.

Pour rassurer les actionnaires, le promoteur indiquait même prévoir de verser un dividende « supérieur ou égal à 2,50 € par action entre 2022 et 2026 ». La promesse n’aura duré qu’un an, avec un dividende réduit de moitié dès 2023 et des perspectives négatives sur les prochains exercices.

Dans le même temps, l’endettement du groupe s’est creusé avec un endettement financier net (avant obligations locatives) passé de 655 M€ fin 2020 à 820 M€ fin 2022 (+25 %). Les 100 M€ à 140 M€ versés en dividendes chaque année auraient certainement été mieux employés à éviter d’avoir à recourir à l’endettement. Sous sa bonne santé apparente et son rendement alléchant, le promoteur n’était en fait qu’une entreprise-zombie qui s’endettait pour rémunérer les actionnaires.

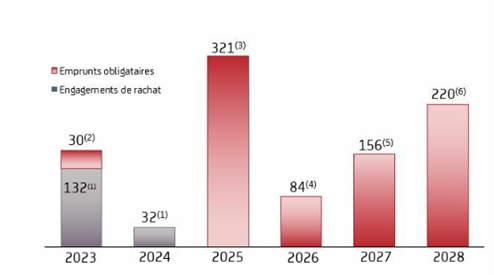

Résultat des courses : un mur de la dette d’ampleur vertigineuse se profile à l’horizon. De l’aveu même de la direction, Nexity va devoir mettre la main sur plus de 320 M€ d’ici à 2025 pour répondre à ses échéances obligataires.

Ces 320 M€ à refinancer à court terme sont à comparer avec la capacité à générer des bénéfices en environnement favorable. Le résultat net part du groupe était de 161 M€ en 2019, 118 M€ en 2020, et 188 M€ en 2021.

Il faudra donc que l’exercice 2023 soit moins mauvais qu’anticipé, et que 2024 signe un rebond d’ampleur inédite pour que Nexity parvienne à faire face à ses obligations sans avoir recours à une douloureuse augmentation de capital.

Nexity : l’espoir d’un redémarrage

Si le marché n’a pas encore envoyé au tapis l’action Nexity comme il a pu le faire pour Alstom – dont la situation est similaire – c’est parce que des signaux d’accalmie se manifestent sur le marché immobilier.

Fin 2022, le taux moyen pratiqué par les banques était de 2,84 % pour les acheteurs particuliers. Fin 2023, il atteignait le chiffre étourdissant de 4,72 % – un niveau moyen encore loin du taux d’usure de 6,29 % pour les emprunts sur 20 ans.

Cependant, les professionnels constatent déjà un ralentissement dans la tendance haussière. En décembre, certaines banques ont commencé à revoir leurs barèmes à la baisse. Ce mouvement de reflux est rendu possible par la fin de la hausse des taux de la BCE, qui a rassuré les marchés quant aux perspectives d’inflation.

Le taux d’emprunt de l’Etat français a ainsi reflué, et l’OAT (Obligation Assimilable du Trésor) 10 ans, qui reste la référence pour les banques lorsqu’il s’agit de déterminer le prix proposé aux particuliers, est repassée sous les 3 % – et même sous les 2,5 % durant les fêtes.

Même si l’OAT se maintient sur un plateau haut entre 2,5 % et 3 %, les banques ne seront plus dans l’incertitude et pourront se permettre de réduire la marge appliquée sur les nouveaux crédits. Le taux moyen proposé devrait ainsi cesser d’augmenter, voire redescendre sous les 4 %.

Reste à savoir si ce bol d’air monétaire parviendra à relancer l’activité de Nexity à temps. Déjà, le groupe a dû se séparer de son métier de syndic pour récolter 440 M€. Un apport de liquidités bienvenu, mais qui vient le priver de ce qui était présenté comme une des divisions les plus rentables de l’activité avec une marge opérationnelle supérieure à 8 %.

En ce début 2024, acheter l’action Nexity est un véritable pari sur le calendrier de la reprise. Le potentiel de rebond du titre est important, mais en cas de nouveau ralentissement économique, Nexity pourrait connaître un sort similaire à Altice, Atos, Alstom ou Casino.

Ils étaient, eux-aussi, des leaders incontestés de leur secteur… mais cette position enviable n’a pas protégé leurs actionnaires du changement de contexte monétaire.

quand l’augmentation de capital?

Vous indiquez que Nexity a dû se séparer de son métier de syndic. S’agit-il du métier de syndic de copropriété ?

Car Nexity est à ce jour toujours mon syndic de copropriété et je n’ai pas été informé d’un quelconque changement à ce niveau.