Avec les beaux jours arrive la traditionnelle période de versement des dividendes. Vous pouvez, comme la plupart des gens, vous contenter des coupons détachés par les sociétés dont vous êtes actionnaire de long terme… mais vous pouvez aussi faire mieux. Voici les méthodes qui vous permettront de multiplier les gains en quelques coups avisés.

Si vous me suivez dans mon service La Bourse Au Quotidien Pro ou si vous me lisez régulièrement dans ces colonnes, vous savez que la période qui s’ouvre est une phase que j’affectionne particulièrement. Car, en Bourse, printemps rime avec saison des dividendes.

Pour commencer, une petite piqûre de rappel. Concernant les dividendes, deux notions, ou plutôt deux dates, sont à retenir : celle du détachement et celle du paiement.

La première correspond à la date à partir de laquelle l’action cote hors coupon. La seconde correspond quant à elle au jour où, en tant qu’actionnaire, votre compte est crédité du montant dudit coupon. La date de versement survient généralement quelques jours après le détachement, un ou deux mois tout au plus dans certains cas.

On notera également que certaines sociétés comme TotalEnergies ont pour habitude de détacher leur dividende non pas en une fois à une date donnée, mais de manière trimestrielle. L’une des finalités étant, entre autres, de pérenniser et de favoriser l’actionnariat de long terme, et de freiner les pratiques plus « opportunistes » ou court-termistes… dont je suis coutumier.

Le cas classique

En pratique, comment se passe le versement d’un dividende et comment se traduit-il sur les marchés ? Concrètement, l’action ouvre un « trou de cotation », correspondant au montant du coupon en question.

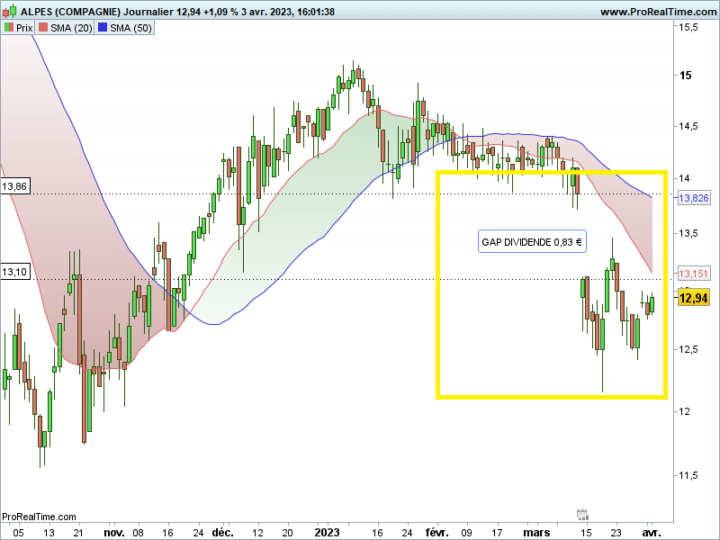

Par exemple, dans l’encadré jaune ci-dessous, le cas de Compagnie des Alpes qui a détaché le 14 mars dernier 0,83 € de dividende.

Ici la date de versement a suivi le 16 mars.

En résumé, pour pouvoir prétendre à toucher le coupon, être actionnaire la veille du jour du détachement suffit (en l’occurrence ici le lundi 13 mars à la clôture).

Ensuite, il n’est pas forcément obligatoire d’attendre ou de conserver à tout prix l’action jusqu’à la date de versement pour toucher le coupon.

Acheter Compagnie des Alpes le 13 mars et décider de revendre l’action le lendemain ou le surlendemain (alors qu’elle cotait désormais sans son dividende) n’aurait cependant aucun intérêt, sachant que le montant du coupon détaché correspond au gap constaté le jour du détachement.

Le mieux est en fait d’acheter quelques jours ou quelques semaines avant la date de détachement, et de conserver ensuite l’action un minimum de temps, avec l’objectif qu’elle reviendra au même niveau qu’avant le détachement (pour combler le gap). Lorsque cela fonctionne, l’investisseur « bénéficie donc gracieusement » du coupon détaché dans l’intervalle.

Dans le cadre de cette approche, il convient de rechercher des titres offrant un minimum de rendement. Sous 1 % ou 2 %, mieux vaut passer son chemin, l’intérêt est trop faible. L’idée est plutôt de chercher des valeurs au profil défensif car cela garantit une certaine visibilité de long terme et augmente les probabilités que le dividende de l’année n+1 soit du même acabit. Dans la même idée, cela augmentera alors mécaniquement les chances que votre action remonte ensuite.

Les valeurs growth

On peut aussi rechercher des valeurs de croissance, mais décotées à l’instant « t » sur le marché.

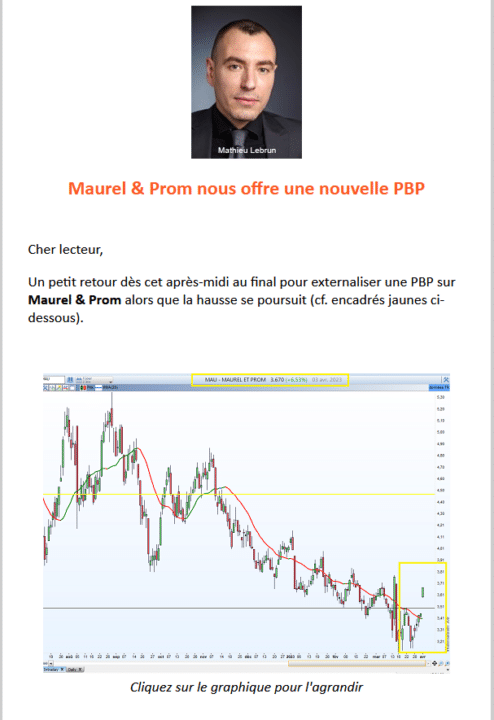

Pour illustrer ces propos, c’est en ce sens que la semaine dernière j’ai recommandé à mes abonnés Maurel & Prom.

Une parapétrolière qui, après l’annonce de jolis résultats 2022, allait proposer un dividende de 0,23 €. Avec une action autour des 3,30 € en milieu de semaine dernière, cela représentait 7 % de rendement à suivre. Pas négligeable étant donné le profil de croissance de la société.

Mon idée était alors d’offrir un matelas de sécurité complémentaire même en cas de poursuite de la baisse sur les marchés. Et cela n’a pas manqué ! Bien aidé, il faut dire, par l’actualité favorable du week-end sur l’Opep+…

Ce sur quoi nous avons d’ailleurs capitalisé hier après-midi (cf. screenshot ci-dessous du mail envoyé dans le service).

Avec une prise de bénéfices partiels actée en externalisant une plus-value minimum de +10 %. Pas mal sachant que nous étions entrés en position seulement mercredi dernier !

Jouer les dividendes via le secteur bancaire, un pari risqué mais judicieux

Plus largement, vous avez aussi le cas atypique du secteur bancaire qui pourrait lui aussi être à suivre dans cette optique. Certes, je vous l’accorde, ce n’est pas sans risque étant donné les turbulences qui ont secoué les marchés récemment (SVB, Signature Bank, Credit Suisse…).

Pour autant, et comme un pied de nez au contexte actuel, BNP Paribas n’a rien changé à ses plans la semaine dernière, avec le lancement, comme prévu, de son programme de rachat d’actions.

Pourtant, la banque de la rue d’Antin aurait pu faire preuve de prudence, surtout avec les perquisitions menées dans l’Hexagone.

Mais elle envoie ainsi un signal de confiance, comme Axa a pu le faire également (l’avenir nous dira si la confiance et l’optimisme du management auront été avisés).

Au sein du secteur, vous avez aussi le cas de la Société Générale qui, sauf communiqué ou ajournement en AG (ce qui reste une possibilité à ne pas écarter compte tenu du contexte) va par exemple détacher 1,70 € de dividende le mois prochain.

Autour des 20/21 € l’action, cela représente 8 % de rendement à suivre. Risqué, mais rémunérateur…

Bancaire ou pas, il reste encore pas mal « d’actions massacrées » de la sorte, surtout dans la sphère des small et mid caps…