Malgré les confinements dus au Covid, le secteur du transport international vient de signer trois exercices exceptionnels. En cette période de remondialisation, où les frontières s’ouvrent et où la Chine sort de son autarcie, le fret est l’une des opportunités d’investissement les plus tentantes. Mais attention : capitaliser dessus, oui, mais à condition de miser sur le bon cheval.

Avec la normalisation de l’épidémie de Covid-19, les échanges internationaux sont amenés à reprendre de plus belle.

Le « nouveau monde » où chacun télétravaillerait sans jamais aller au bureau, où les déplacements professionnels seraient proscrits et où la consommation locale primerait sur le pouvoir d’achat, ne sera finalement jamais arrivé.

La réouverture de la Chine, en ce début d’année, sonne comme le point final de ce chapitre de repli sur soi géopolitique. Désormais, la quasi-totalité des pays de la planète sont revenus à une ouverture sur l’étranger comparable à ce qu’elle était à la fin des années 2010.

Alors que l’inflation fait rage et que l’énergie est plus précieuse que jamais, les échanges internationaux sont la solution évidente pour lisser les coûts à l’échelle de la planète et offrir un bol d’air aux consommateurs.

Comment jouer cette inéluctable phase de « re-mondialisation » ? Le transport international semble être le véhicule le plus adapté. Après tout, le secteur vient de signer trois exercices exceptionnels. Dès les débuts du Covid, et malgré les confinements, les fermetures de frontières et la baisse de l’activité économique, les transporteurs ont connu une hausse d’activité sans précédent.

Qu’ils transportent des marchandises par voie aérienne ou maritime, tous ont rempli leurs carnets de commandes et ont été en mesure de dicter leurs prix aux industriels. Cette position enviable leur a permis de générer des bénéfices historiques.

Cette année, les recettes qui avaient si bien fonctionné durant la pandémie risquent d’atteindre leurs limites. Le transport de marchandises devrait continuer à faire recette en 2023 – mais les bénéficiaires seront différents.

Transport maritime : la fin de l’âge d’or ?

Si la crise du Covid a, dans un premier temps, jeté un froid sur le commerce international avec la paralysie de la consommation des ménages, la reprise de l’activité qui a eu lieu dès l’été 2020 a fait surchauffer les chaînes logistiques.

Au rebond des échanges internationaux se sont ajoutées différentes mesures sanitaires : confinements par-ci, fermeture des ports par-là, quarantaines pour les équipages des navires dans certains ports… La mécanique bien huilée du transport maritime international s’est grippée.

Il n’en fallait pas plus pour qu’une véritable foire d’empoigne s’empare des industriels. Alors que, pour la première fois depuis longtemps, il était parfois impossible de trouver une place dans un porte-conteneurs durant des semaines, les armateurs ont pu mettre en place un système d’enchères pour réserver les précieuses boîtes en acier (et les places sur les navires) au plus offrant.

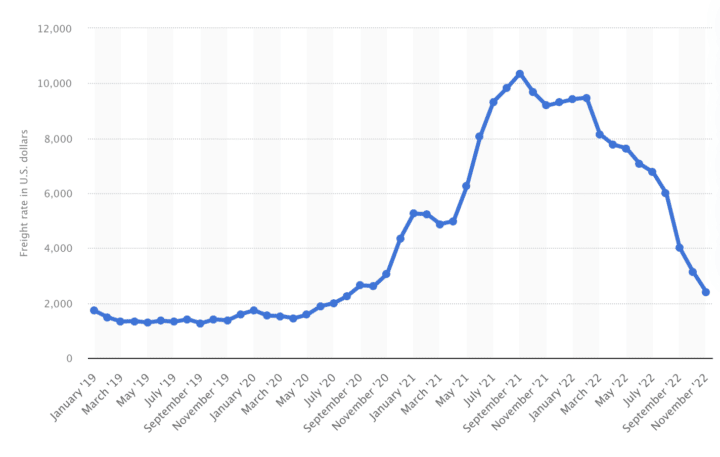

C’est ainsi que le coût de fret d’un conteneur de 40 pieds de l’Asie vers l’Occident, qui stagnait sous les 2 000 € avant la pandémie, a été quasi-décuplé entre le printemps 2020 et l’été 2021.

Mais comme toute hausse tirée par des éléments ponctuels, le prix du fret maritime a ensuite décru pour retrouver ses niveaux habituels.

Evolution du prix de fret moyen d’un conteneur entre l’Asie et les USA sur quatre ans. Infographie : Statista

Comme pour le prix du gaz naturel cet hiver, le prix du transport de conteneurs est devenu en quelques mois si haut qu’une partie de la demande s’est effacée. Une modeste hausse de l’offre (de l’ordre de +3 % entre 2020 et 2021) a suffi pour rétablir l’équilibre offre/demande et faire rapidement replonger les tarifs vers leur moyenne historique.

De fait, les transporteurs maritimes semblent déjà revenus à la situation qui était la leur avant la pandémie. Ils sont à la tête de coûteuses flottes de navires, leur activité nécessite à la fois des investissements et des coûts opérationnels importants, et la concurrence est féroce.

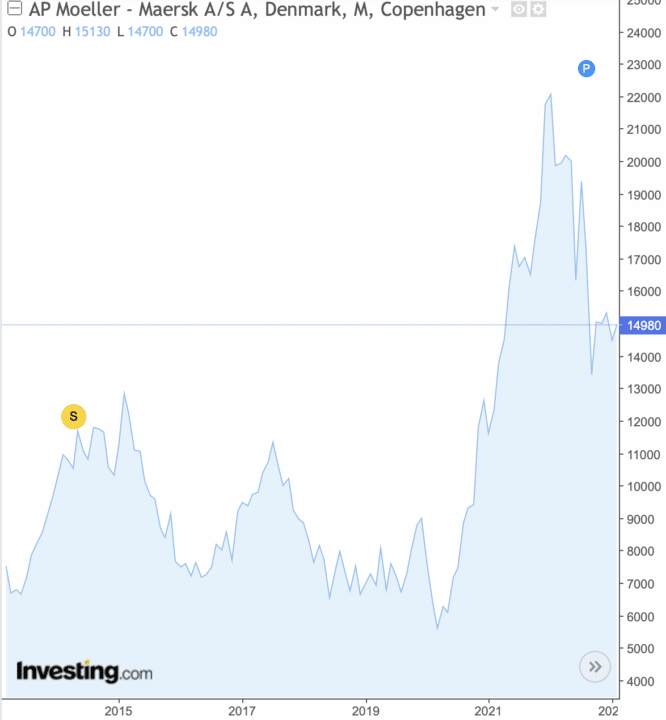

En ce début d’année, malgré trois exercices bouclés sur des niveaux de bénéfices nets historiques, les perspectives sont plus sombres. L’armateur Maersk (CPH : MAERSK-B), par exemple, prévoit un effondrement de -70 % de son bénéfice cette année, qui passerait de 37 Mds$ en 2022 à 10 Mds$ environ en 2023.

Le Danois a pourtant encore une capitalisation de plus de 280 milliards de couronnes danoises (près de 37 Mds€). Malgré une correction de plus de 30 % depuis ses plus-hauts, le dossier reste cher pour un groupe qui parvenait à peine à maintenir son équilibre financier par le passé.

Evolution de l’action Maersk, qui reste chère si l’activité revient au niveau pré-Covid.

Bien sûr, il est permis d’espérer que l’activité des armateurs augmente dans les prochains mois avec la re-mondialisation imminente. Mais avec la fin des confinements, des isolements des personnes positives et des tests obligatoires, les freins artificiels à l’activité de fret maritime se font de plus en plus rares. Le différentiel offre/demande risque ainsi de ne pas retrouver les niveaux connus durant la pandémie.

Le transport aérien prêt à l’accélération

De leur côté, les transporteurs aériens sont dans une situation privilégiée. S’ils ont bénéficié d’une augmentation des facturations durant la pandémie, celles-ci sont restées bien corrélées aux volumes transportés.

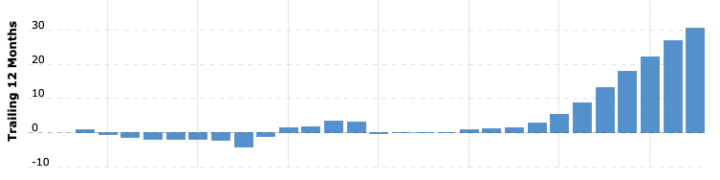

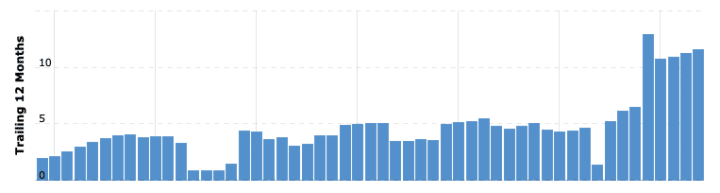

En d’autres termes, le prix du fret aérien a augmenté durant la période critique, sans pour autant atteindre des montants délirants comme pour le fret maritime. UPS a ainsi vu son bénéfice net passer de 4,4 Mds$ en 2019 à 12,89 Mds$ en 2021, avant de se stabiliser sur un plateau haut à 11,55 Mds$ en 2022 – une croissance certes moins fulgurante, mais plus pérenne que celle de Maersk.

Evolution des bénéfices sur 12 mois glissants de Maersk (en haut) et d’UPS (en bas). Le retour à la moyenne n’aura pas les mêmes conséquences. Source : MacroTrends

De fait, l’action UPS n’a que peu corrigé depuis ses plus-hauts atteints en 2021. Les marchés anticipent – et à juste titre – que l’activité se maintiendra à des niveaux élevés dans les prochains mois et que le prix du mètre cube transporté restera relativement stable.

L’action UPS n’est jamais redescendue significativement de ses plus-hauts atteints durant le Covid.

Il y a quelques jours, la direction a annoncé s’attendre à une grande incertitude sur l’exercice 2023. Mais avec un chiffre d’affaires prévu entre 97 et 99 Mds$, et une marge opérationnelle comprise entre 12,8 % et 13,6 %, les prévisions sont loin d’être catastrophiques.

Avec une capitalisation autour des 160 Mds$ et un bénéfice par action de 13 $, UPS s’échange à seulement 14 fois les bénéfices attendus pour 2023 – qui devraient être en ligne avec ceux de 2022.

Son éternel rival Fedex est dans une situation équivalente. Il est d’ailleurs valorisé de manière quasiment identique par les marchés avec un PER autour de 15.

La reprise du commerce international prévue pour 2023 se fera de manière ordonnée et, sauf surprise, les volumes augmenteront progressivement. Les affaires des acteurs du fret international se feront ainsi plus sur le modèle de 2019 que de 2021.

Pour miser sur cette tendance, choisissez-donc ceux qui se portaient déjà bien avant le début de la pandémie plutôt que sur ceux qui ont profité d’une heure de gloire éphémère.