VinFast, prétendant au titre de Tesla vietnamien, est entré à la Bourse de New York le 15 août. Après l’euphorie des premiers jours, le titre a très vite perdu en valeur, au grand dam des investisseurs qui ont misé sur l’action. Etienne Henri vous explique comment vous protéger de ce genre de pièges faits pour plumer les petites mains…

Qui ne voudrait pas, rétrospectivement, avoir été actionnaire de Tesla dès son premier jour de cotation ?

Le parcours boursier du fabricant de voitures électriques, digne des GAFAM alors que son activité est on ne peut plus industrielle, a de quoi faire rêver ceux qui se sont intéressés trop tard au marché de la mobilité propre.

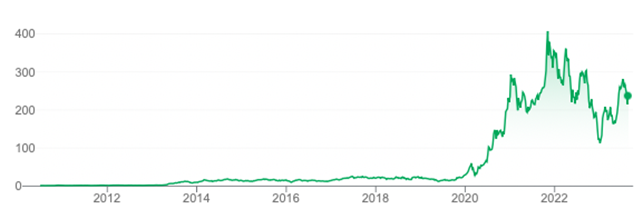

Evolution de l’action TSLA depuis ses débuts à New York. Les actionnaires des premiers jours ont des plus-values latentes à cinq chiffres.

Qu’à cela ne tienne. VinFast, fabricant asiatique de véhicules électriques de nouvelle génération, a proposé un « plan B » aux investisseurs ayant manqué le train Tesla.

Après le lancement en fanfare de sa nouvelle gamme de voitures électriques, et l’ouverture de points de vente en Europe, VinFast a annoncé au printemps son projet d’IPO à New York.

C’est désormais chose faite, et l’action s’échange depuis le 15 août au NASDAQ sous le symbole VFS, offrant une nouvelle chance de faire partie des premiers actionnaires de ce qui pourrait être le constructeur de référence de la décennie.

Les petites mains se sont ruées sur le titre, qui a gagné jusqu’à +72 % lors de la première journée de cotation. Le sentiment de richesse s’est pourtant rapidement évaporé : deux jours plus tard, l’action qui avait bondi de 22 $ à 38 $ ne s’échangeait plus que 13,2 $.

Pour les investisseurs naïfs qui avaient acheté dans l’euphorie des premiers échanges, la perte atteignait les -65 % en 48 heures. Le titre est désormais dans les mains des spéculateurs avec des variations quasi quotidiennes de plusieurs dizaines de pourcents – bien loin de l’évolution normale d’un dossier industriel en l’absence de newsflow.

Ce triste scénario est, malheureusement, fréquent. Dès le mois de mai, je mettais en garde les abonnés de mon service Zéro Carbone Millionnaire sur les risques de cette IPO. Elle était en effet structurée pour faire de l’action un titre ultra-spéculatif, et force est de reconnaître que la mécanique a fonctionné à merveille.

Voici pourquoi ce type de dossier est fait pour plumer les petites mains (au premier rang desquelles les particuliers). Voyons comment vous pouvez détecter ces pièges qui ont vocation à se multiplier d’ici la fin d’année.

Pourquoi il faut éviter certains beaux dossiers

L’IPO de VinFast a été savamment orchestrée.

Même les plus prudents des investisseurs dans la mobilité propre, qui avaient su éviter les dossiers les plus médiatiques comme Rivian (NASDAQ : RIVN, -84 % depuis l’IPO), Hopium (EPA : ALHPI, -92 %) ou Nikola (NASDAQ : NKLA, -95 %), pouvaient juger l’entreprise prometteuse.

VinFast est en effet un néo-constructeur qui peut s’appuyer sur une maison mère bien établie (VinGroup, fondée dans les années 1990). A l’instar de Tesla, il possède un catalogue de voitures électriques dernier cri, et a une feuille de route claire pour profiter de la croissance mondiale du marché de la mobilité propre, tout en s’appuyant sur des coûts de production parmi les plus bas du monde.

Avec plus de 7 000 véhicules vendus en 2022 et un objectif de 50 000 en 2023, le groupe se place sur les volumes de Tesla entre 2014 et 2015. Ce n’est pas encore un géant de l’automobile, certes, mais l’entreprise a déjà su passer du prototype aux premières séries.

J’ai d’ailleurs eu l’occasion de rencontrer le staff à Bangkok au printemps lors de son roadshow asiatique pré-IPO, et j’ai été très favorablement impressionné par la qualité de son offre.

Des finitions dignes des modèles européens à prix asiatique : les véhicules VinFast ont de quoi séduire les consommateurs. Photos : EH

Un marché en croissance, une offre cohérente avec la demande, des avantages concurrentiels en termes de coûts de production : le dossier pouvait se prévaloir de solides arguments en termes de potentiel de croissance et de maîtrise du risque industriel.

Mais malheureusement, tous ces bons points ne suffisent pas. Pour dépenser son argent durement gagné et acheter une action d’entreprise, d’autres critères essentiels doivent être pris en compte.

Une IPO au service d’un individu

Comme beaucoup d’IPO menées à marche forcée, celle de VinFast a été réalisée par le biais d’une fusion avec un SPAC. Cette méthode permet de gagner du temps, et l’expérience a montré que l’écrasante majorité des entreprises cotées par ce biais ont des performances déplorables dans les mois qui suivent.

Pire encore, VinFast n’a libéré que 1 % de son capital lors de l’entrée en Bourse. Cela signifie que l’utilité pour le groupe d’être coté en Bourse était moins de lever des fonds, que de faire le buzz avec de violents mouvements quotidiens. Avec un si petit flottant (la part du capital qui peut être échangée sur les marchés cotés), le rapport de forces entre acheteurs et vendeurs est en effet amplifié et les mouvements boursiers décuplés.

C’est ce qui a permis au titre de gagner ses +72 % lors des premières heures de cotation – une volatilité impossible chez les constructeurs traditionnels dans des conditions normales de marché. VinFast a organisé de manière structurelle les conditions particulières observées lors du short squeeze sur Volkswagen en 2008. A l’époque, lors du coup de maître de Porsche qui avait organisé la pénurie d’actions Volkswagen, le cours du constructeur allemand était passé de 300 € à 1 000 € en quelques heures… et ce, alors que seulement 55 % du capital était figé.

Avec 1 % de flottant, le simple flux acheteur du premier jour a fait passer la capitalisation boursière de VinFast à plus de 80 Mds$. Un montant délirant par rapport à celle de General Motors (46 Mds$), Ford (48 Mds$), Stellantis (58 Mds$) ou encore Renault (13 Mds$).

Cette hausse surréaliste de la valorisation a permis au P-DG de VinGroup, Pham Nhat Vuong, de devenir le Vietnamien le plus riche au monde. Possédant selon Bloomberg 99 % des actions du constructeur en comptant le capital détenu par sa femme et par VinGroup, sa fortune personnelle est passée de 5,7 Mds$ à plus de 88 Mds$ en une journée.

Cette fortune virtuelle n’a été rendue possible que parce qu’il existait des investisseurs prêts à acheter des titres sur une base de valorisation insensée. Seuls ceux qui font fi des multiples boursiers en vigueur dans le monde des constructeurs établis peuvent acheter le titre comme un billet de loto, en espérant simplement le revendre plus cher parce que les cours ont décalé depuis l’achat.

Sachez décoder les IPO

En mettant de côté l’effet de rareté artificiel qui a propulsé le cours de VinFast au-dessus des 50 $ fin août, les 22 $ proposés lors de l’IPO et même les 13,80 $ atteints quelques jours plus tard restent trop élevés pour justifier une quelconque prise de participation.

En matière d’investissement, il n’y a pas de dossiers fondamentalement bons ou mauvais, simplement des valeurs intrinsèques (la somme des bénéfices redistribuables aux actionnaires dans le futur), face à un prix (le cours de Bourse du jour). Aussi, malgré les qualités de VinFast et le potentiel des constructeurs asiatiques, investir dans l’essor de la mobilité verte abordable n’a de sens que si le prix d’achat permet d’espérer une plus-value justifiée par les fondamentaux.

Rappelons cette tautologie : à long terme, les valorisations des acteurs d’un secteur se font en moyenne sur la base des ratios boursiers du secteur. Les grands écarts ne sont possibles que sur des courtes durées, ou pour des entreprises de poids négligeable.

Aussi, même à 13 $ l’action, il est particulièrement optimiste de valoriser ce constructeur naissant plus que les poids lourds du secteur qu’il va – peut-être – détrôner. Quand bien même sa feuille de route serait déroulée parfaitement, le potentiel de plus-value une fois le titre revenu dans les normes du secteur apparaît bien limité.

Dans la mesure où le marché de la voiture électrique va remplacer, et non compléter, celui de la voiture thermique, le gâteau à se partager ne va pas changer fondamentalement de taille. Il n’y a donc aucune raison qu’un nouvel entrant ne dégage, à terme, plus de bénéfices que les constructeurs actuels. Bien au contraire, tout nouvel acteur aura un effet déflationniste sur le secteur en participant à la guerre des prix dans laquelle Tesla et consorts sont déjà engagés.

Il en est ainsi pour toutes les IPO. Les belles feuilles de route sont une chose, les histoires industrielles peuvent être séduisantes… mais assurez-vous bien de ne jamais payer une action plus cher que ce qu’elle pourra vous rapporter sur le long terme. A défaut de quoi, il ne s’agit pas d’un investissement mais d’un achat spéculatif qui vous met à la merci de la psychologie des foules.

Prudence sur la fin 2023

Avec le rebond des indices boursiers que nous connaissons depuis le début de l’année, les projets d’IPO fleurissent de nouveau. La correction estivale est encore insuffisante pour changer la donne : avec un NASDAQ100 encore en hausse de +38 % au 15 août, les actionnaires d’entreprises non cotées peuvent réclamer, toutes choses égales par ailleurs, une hausse de valorisation équivalente par rapport à la fin 2022.

Attendez-vous donc à voir les introductions se multiplier d’ici la fin de l’année. Tant que le NASDAQ100 restera au-dessus des 12 000 points, les grands noms de Wall Street feront tout pour embellir les dossiers et convaincre les investisseurs particuliers qu’ils ne peuvent pas se permettre de ne pas avoir les entreprises en portefeuille une fois celles-ci cotées.

Nul doute que, comme lors de l’IPO de VinFast, elles parviendront à jouer la carte du FOMO (« Fear of missing out », la peur de rater une belle occasion) pour créer un sentiment d’urgence qui mène aux ordres d’achat à tout prix. Aux dépens, comme toujours, des investisseurs particuliers.