Vous n’avez pas pu passer à côté ces dernières semaines : le risque de défaut de paiement des Etats-Unis est relayé dans bon nombre de médias financiers. Pourtant, les marchés ont l’air de minimiser cette menace. Nous allons voir quels seraient les impacts d’un défaut de la première puissance mondiale, et comment faire pour s’en protéger.

Le S&P500 stagne en attendant le relèvement du plafond de la dette

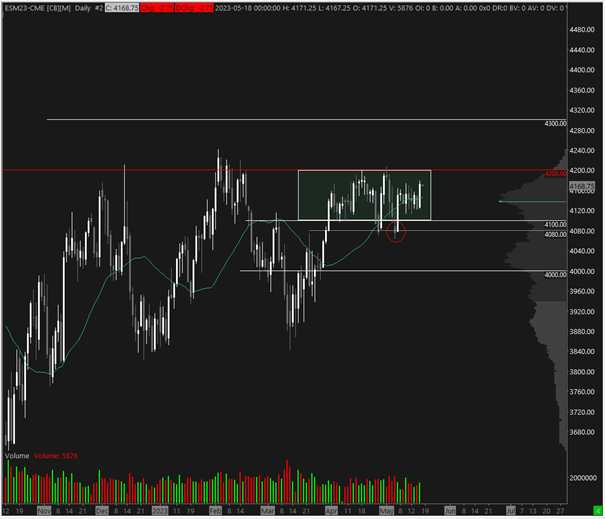

Depuis maintenant plusieurs semaines, le S&P500 connaît une phase de latéralisation comprise entre 4 200 et 4 080 points.

S&P500 futures échéance juin graphique journalier I Source : Sierra Chart

Mais qu’est-ce que cela veut dire concrètement ?

Ces longues phases de range sont souvent synonymes d’absence de catalyseurs suffisamment pertinents. Les investisseurs sont attentistes et aucune force vendeuse ou acheteuse ne l’emporte.

Malgré les récentes décisions relatives aux hausses de taux et une Fed qui pourrait enfoncer le clou, malgré les publications relatives à l’inflation, le S&P500 ne réagit pas. L’indice est en attente d’un catalyseur plus fort. Et ce catalyseur sera selon moi le risque de défaut de paiement des Etats-Unis.

Le marché peut s’affranchir de cette consolidation avant qu’une réelle solution ne soit trouvée si un dirigeant opte pour un discours rassurant (mais l’effet sera de courte durée seulement).

La semaine dernière, Joe Biden a affirmé que les Etats-Unis ne feraient pas défaut. Mais nous savons bien que l’intérêt des dirigeants n’est pas forcément de dire la vérité, mais de rassurer.

Il faut donc prendre un certain recul sur ces déclarations.

Le risque de défaut des Etats-Unis plus élevé que pendant la crise de la dette de 2011 !

Même si cette fois-ci les Etats-Unis pourraient encore échapper à un défaut de paiement, il convient de savoir que cet évènement va provoquer une volatilité importante sur les marchés.

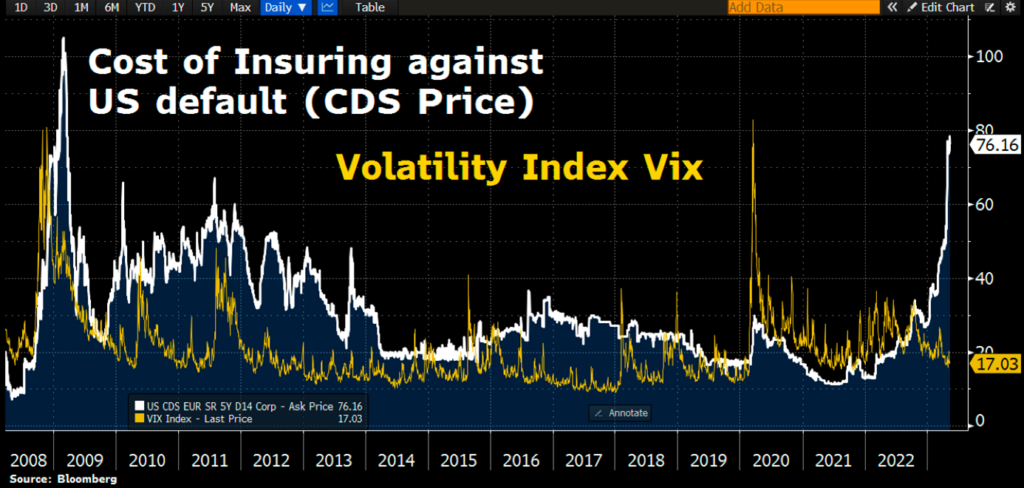

Historiquement, lorsque les CDS (couvertures pour se protéger du défaut de paiement d’une entité) ont été particulièrement hauts, cela a induit une forte hausse du VIX.

Ainsi, nous devons nous attendre à une forte hausse du VIX (situé d’ailleurs sur un niveau historiquement bas) et donc à une baisse potentielle des marchés dans les semaines/mois à venir.

Coût des assurances pour se protéger d’un défaut de paiement des Etats-Unis (CDS) + VIX I Source : Bloomberg

Comme nous le voyons sur le graphique ci-dessus, les CDS ont dépassé leurs plus-hauts de 2011 et se rapprochent de leurs niveaux de 2008.

Comment se protéger du risque de défaut des Etats-Unis ?

Comme nous l’avons observé précédemment, les investisseurs professionnels se protègent en achetant des CDS, ces produits de couverture vis-à-vis d’un défaut de paiement.

Toutefois il existe des solutions plus simples, car il faut savoir que le marché des CDS n’est pas accessible aux investisseurs particuliers.

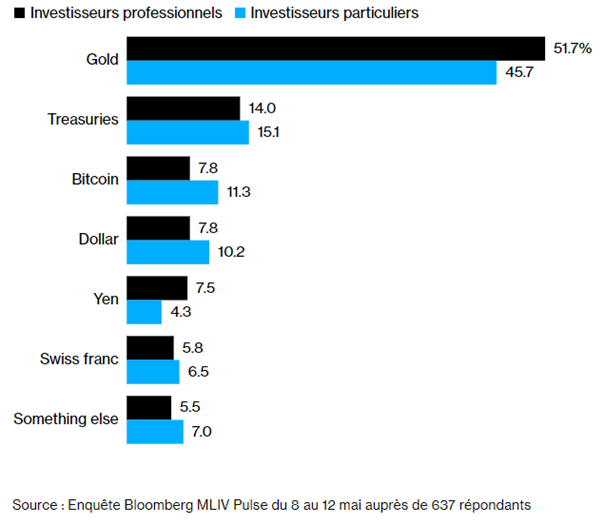

Selon un sondage Bloomberg, 51 % des investisseurs professionnels et 46 % des investisseurs particuliers songeraient à initier une position acheteuse sur l’or afin de se protéger face au risque de défaut de paiement des Etats-Unis.

Nous observons également qu’une tendance émerge : celle de se protéger en achetant du Bitcoin. Bien que très spéculatif, il est parfois privilégié face au dollar par les investisseurs professionnels et particuliers.

Enquête Bloomberg sur le positionnement des investisseurs en cas de défaut de paiement des Etats-Unis I Source : Bloomberg

Il convient de comprendre que même si une solution est trouvée pour relever le plafond de la dette des Etats-Unis, cet évènement provoquera une volatilité certaine sur les marchés qui pourrait durer jusqu’au début de l’automne (l’été pourrait être chaud et agité sur les marchés).

En ce qui me concerne, j’évite les titres les plus spéculatifs : ils baisseront les premiers et très fortement malgré leurs écarts de performance cette année avec le benchmark.

L’option de protéger une partie de son patrimoine grâce à l’or apparaît l’opportunité la plus pertinente à l’heure actuelle.