Les chiffres font froid dans le dos : l’année passée, les réservations d’appartements neufs en France ont chuté à un niveau plus bas qu’en 2020. A moins de 122 000 unités (contre 136 000 durant la première année de la pandémie), la contraction atteint même les -24,6 % par rapport à 2021. Nexity, le leader français des services immobiliers n’en sortira peut-être pas indemne.

Alors que certains analystes débattent encore d’une éventuelle contraction du marché immobilier français, les chiffres prouvent que l’effondrement est déjà là – et qu’il a commencé depuis plusieurs mois. La hausse des taux de crédit immobilier et la baisse de pouvoir d’achat des ménages ne va certainement pas inverser la tendance sur l’année 2023.

Si les groupes Bouygues, Vinci, et Eiffage vont naturellement voir leur activité immobilière mise à mal dans les prochains mois, ils pourront laisser passer la tempête en s’appuyant sur la diversification de leurs métiers. La situation de Nexity est plus délicate : en pure player de l’immobilier, le promoteur s’engage dans un exercice à haut risque.

Une contraction inouïe de l’immobilier neuf

Tous les indicateurs du marché de l’immobilier résidentiel neuf ont viré au rouge l’année passée.

Les ventes de biens ont chuté de près de 8 %, à 98 081 logements. La contraction de près d’un quart des réservations, préalable à toute vente, vient tarir le cash-flow à venir. Si le tableau n’était pas assez sombre, le taux de désistement explose de son côté à la hausse. Selon Pascal Boulanger, le président de la Fédération des promoteurs immobiliers (FPI), il est en moyenne de 15 %… mais s’établirait à près de 50 % sur le mois de décembre 2022.

Pire encore, les chiffres – déjà mauvais – au titre de l’année 2022 ne sont qu’une moyenne lissée sur douze mois. Tout porte à croire que la tendance va aller en s’accélérant. La baisse des ventes de logements est ainsi de 12,7 % au dernier trimestre, soit 58 % de plus que sur l’année.

Même tendance au niveau des réservations : la contraction de 24,6 % sur un an masque une baisse de 29,3 % sur le troisième trimestre, et même de 36,3 % sur le dernier trimestre. Dans cette débâcle, aucun profil n’est épargné. Selon des chiffres compilés par Les Echos, le nombre des réservations se serait contracté de -35 % pour les propriétaires occupants, -43 % pour les investisseurs, et -31 % pour les maisons individuelles.

Même les acheteurs institutionnels, réputés moins volatils et plus solvables que les particuliers, sont aux abonnés absents. Les ventes par lots (blocs d’appartements ou immeubles entiers) à destination des grosses mains de l’immobilier ou des bailleurs sociaux, se sont contractées encore plus vite que le marché général, avec une baisse de 33 % sur un an.

Qui peut encore acheter du neuf ?

Depuis plusieurs années, les professionnels de l’immobilier s’émouvaient des évolutions toujours plus contraignantes des normes qui obligent le marché du neuf à être toujours plus qualitatif – donc toujours plus cher.

La pandémie, puis la guerre en Ukraine, sont venues réveiller l’inflation qui a touché simultanément les prix des matériaux et de la main-d’œuvre.

La tempête parfaite se préparait… mais elle était masquée par la baisse continue du coût de l’argent. Avec des taux d’emprunt toujours plus faibles, particuliers comme institutionnels voyaient leur pouvoir d’achat immobilier augmenter mécaniquement.

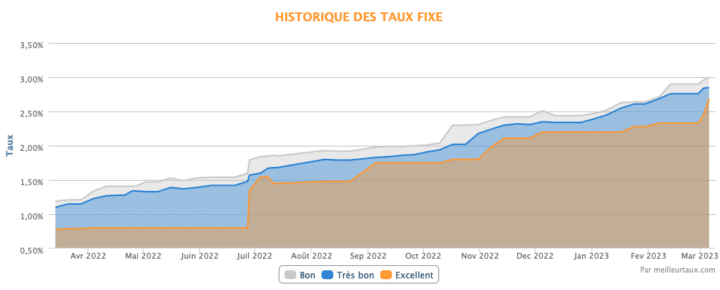

En 2022, la tendance s’est inversée. Dès l’été, les emprunts à moins de 1 % ont virtuellement disparu même pour les emprunteurs les plus solvables. Depuis, la hausse est continue et est venue détruire progressivement la demande.

Médias et hommes politiques ont débattu des mois durant des évolutions à apporter au taux d’usure pour fluidifier le marché immobilier. Ce débat était un chiffon rouge : si certains dossiers pouvaient effectivement se retrouver bloqués du fait du plafond imposé par le taux d’usure, le problème du marché de l’immobilier est la perte de solvabilité des acheteurs.

Déjà, la production de crédit s’effondre. A l’échelle du pays, elle a baissé de 3 % l’année passée.

Ces chiffres, déjà médiocres, sont un agrégat de tous les types d’achats immobiliers, neufs comme anciens. Les promoteurs, qui travaillent sur le marché du neuf, voient les financements de leurs clients se volatiliser encore plus rapidement. Toujours selon la FPI, le nombre de prêts pour l’achat d’un logement neuf a baissé de près de 22 % en 2022 – sept fois plus vite que dans l’ancien. Et à fin février 2023, la baisse de la production de crédit atteindrait les -28,2 % en glissement annuel.

Or, la tendance à la hausse des taux reste solidement ancrée et ne montre aucun signe de retournement. Un assèchement total du marché cette année est tout à fait possible.

Le salut ne viendra pas des besoins en logement

Face au désastre qui s’annonce, certains analystes objectent que le marché de l’immobilier neuf ne pourra pas s’effondrer pour deux raisons : une pénurie de logements récurrente en France et des taux d’emprunt immobilier toujours inférieurs à l’inflation.

Selon le groupe Emeria (ex-Foncia), le déficit de logements en France s’élevait à plus de 150 000 unités entre 2000 et 2020. Il est vrai que, dans de nombreuses agglomérations, le déficit en logement est criant. Pour autant, toute demande n’est pas solvable et avoir besoin d’un logement ne signifie pas pouvoir se le permettre.

Les propriétaires bailleurs le savent bien : dans certaines villes, les candidatures de locataires non solvables peuvent être nombreuses, alors que, dans le même temps, les profils de qualité sont aux abonnés absents. Une vision simplement comptable du problème montre alors un grand nombre d’appartements inoccupés face à un grand nombre de demandeurs. La solution simpliste, qui consisterait à donner accès à ces biens aux locataires non solvables, n’est pas réaliste si elle conduit à des pertes pour les bailleurs.

Il en est de même pour le marché de l’immobilier neuf : les besoins des acheteurs potentiels ne les rendent pas solvables. La configuration actuelle dans laquelle les promoteurs ne parviennent plus à écouler leurs programmes tandis que des centaines de milliers de citoyens rêveraient d’acheter des biens neufs n’est donc ni paradoxale, ni insoutenable dans le temps. Elle signifie simplement que l’immobilier neuf devient un luxe par rapport au pouvoir d’achat des Français.

C’est encore une fois la notion de pouvoir d’achat qui vient battre en brèche l’argument d’un immobilier toujours désirable tant que les taux d’emprunt sont inférieurs à l’inflation. Un ménage qui souhaite acheter un bien immobilier dispose d’un « reste à investir » qui dépend de ses revenus et ses dépenses. Alors que la hausse des salaires moyens en France a été inférieure à 5 % l’année passée, et que les calculs les plus angéliques d’inflation la font apparaître à plus de 8 %, le cash-flow des ménages disponibles pour rembourser les crédits a diminué.

Dans le même temps, le coût de l’argent a explosé : selon Meilleurtaux, une mensualité qui permettait d’emprunter 210 000 € en janvier 2022 ne permettait plus d’emprunter que 177 000 € un an plus tard.

Et, rappelons-le, les ménages ne sont même plus en mesure d’assurer les mêmes mensualités qu’un an auparavant.

L’inflation des prix du quotidien ne vient donc en aucun cas solvabiliser les ménages, bien au contraire. Le nombre de Français capables de s’offrir des biens immobiliers neufs ne va pas augmenter dans les prochains mois, et les chiffres des promoteurs risquent d’être bien plus mauvais que l’an passé.

Un plateau haut, vraiment ?

Lors de l’annonce des résultats annuels, la direction de Nexity a fait preuve d’un optimisme étonnant.

La performance sur l’année 2022 n’avait rien d’exceptionnel. Si le chiffre d’affaires s’est établi à 4,6 Mds€, en hausse de 2 % par rapport à 2021, il s’agit d’une contraction une fois le chiffre corrigé de l’inflation.

Les 18 000 réservations de logements sur l’année sont également décevantes, en contraction de -13,7 % sur un an.

Pourtant, la direction ne prévoit aucune baisse significative de son activité cette année. Elle prévoit un chiffre d’affaires stable à 4,5 Mds€, et un résultat opérationnel supérieur à 300 M€, comme si l’année 2023 allait se dérouler sur le niveau d’activité moyen constaté en 2022.

Alors que Véronique Bédague, P-DG du groupe, convenait que « la baisse du marché du logement neuf en France devrait se poursuivre au premier semestre 2023 avant une stabilisation espérée au second semestre », bien peu d’éléments laissent penser que l’activité parviendra à se maintenir à un tel niveau. Reproduire en 2023 la performance de 2022 nécessiterait un rebond immédiat du marché immobilier dès le printemps – et aucun chiffre sectoriel ne vient actuellement étayer cette hypothèse.

Quand l’analyse technique confirme le fondamental

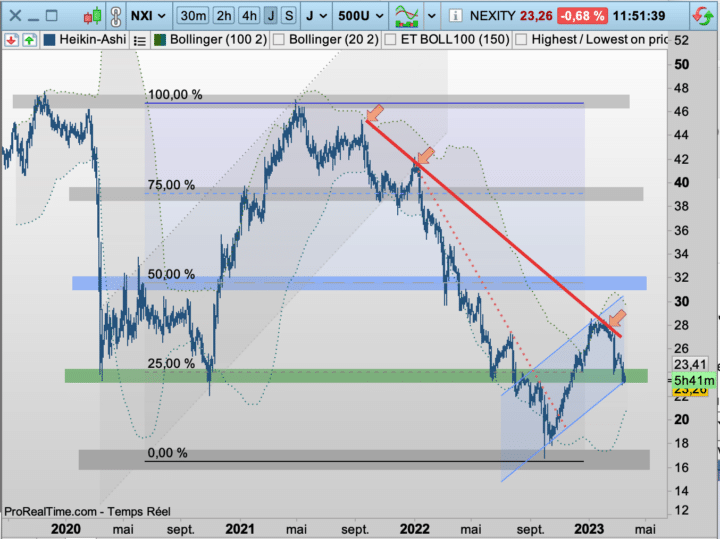

Mon collègue Gilles Leclerc s’est également penché sur le cas Nexity, cette fois-ci sous l’angle de l’analyse technique.

Ses conclusions sont sans appel : le titre reste coincé sous une oblique baissière bien matérialisée. En cas de cassure du support intermédiaire autour des 23 € (qui correspond à 75 % de la vague baissière précédente), il faudrait envisager un retour rapide sur les 21 €.

Ni les fondamentaux, ni la configuration graphique n’incitent à l’optimisme sur Nexity

La situation actuelle incite à la plus grande prudence sur le dossier, surtout si l’onde de choc qui secoue le secteur bancaire venait de nouveau emporter les grands indices à la baisse.

Continuons à taxer l’immobilier comme on le fait depuis des années et encore plus avec Macron avec le seul IFI et bien évidemment les français vont se détourner de l’immobilier locatif. Frais dit de notaires, Irpp au 1er centime, taxe foncière, IFI, plus value sur 22 ans et CSG CRDS sur 30 ans…

Je ne sais pas si Nexity est menacé à cause de la baisse du marché mais d’autre part je ne suis pas étonné car leur service est mauvais.

Tant mieux, si ces conglomérats bâtis sur des schémas de Ponzi au service des banques pour placer leurs crédits usuriers pouvaient disparaître, ce serait un grand assainissement pour l’épargne et les investissements des particuliers.