Un marché qui manque autant d’homogénéité, ce n’est jamais bon signe. Revenons quelques instants sur le présage d’Hindenburg, généralement annonciateur de lendemains compliqués…

Cela faisait longtemps que je ne vous avais plus parlé du présage d’Hindenburg, cet alignement de plusieurs facteurs qui annonce un krach boursier. Plus précisément depuis janvier 2022 (cf. mon dernier article sur le sujet).

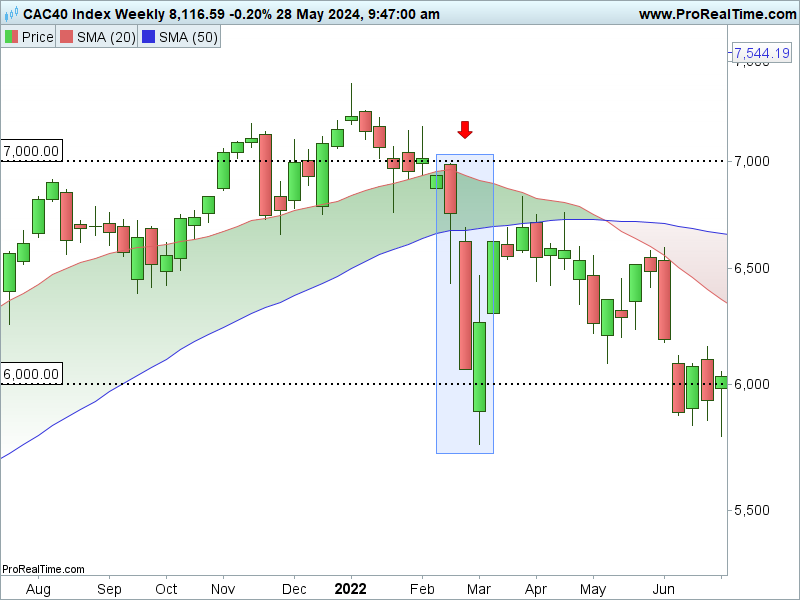

On s’en souvient, la dernière occurrence avait ensuite été suivie de l’invasion de l’Ukraine par la Russie en février de la même année (ce qui avait alors poussé le CAC 40 à trébucher de plus de 1 000 points, notre indice passant schématiquement des 7 000 points aux 6 000 points – cf. rectangle bleuté sur le graphique hebdomadaire de notre indice ci-dessous).

Eh bien en fin de semaine dernière, certains de mes indicateurs ont à nouveau commencé à clignoter en ce sens.

L’idée de fond derrière ce concept est le constat d’un manque d’homogénéité du marché.

Hindenburg : les géants au ralenti

Pour faire simple, disons qu’en temps normal, un marché qui développe une tendance haussière saine est alimenté par divers secteurs plus ou moins équitablement répartis.

Pendant quelques semaines par exemple, le secteur pétrolier inscrit de nouveaux plus-hauts annuels, avec la hausse du prix du baril en soutien. Avant que la consommation ne prenne le relai durant les semaines suivantes, suivie de secteurs cycliques comme l’industrie ou le bâtiment.

Or, dernièrement, outre le secteur des métaux précieux qui a tiré son épingle du jeu avec la flambée des cours de l’or et de l’argent – sur laquelle j’étais déjà longuement revenu –, beaucoup de compartiments restent à la traîne.

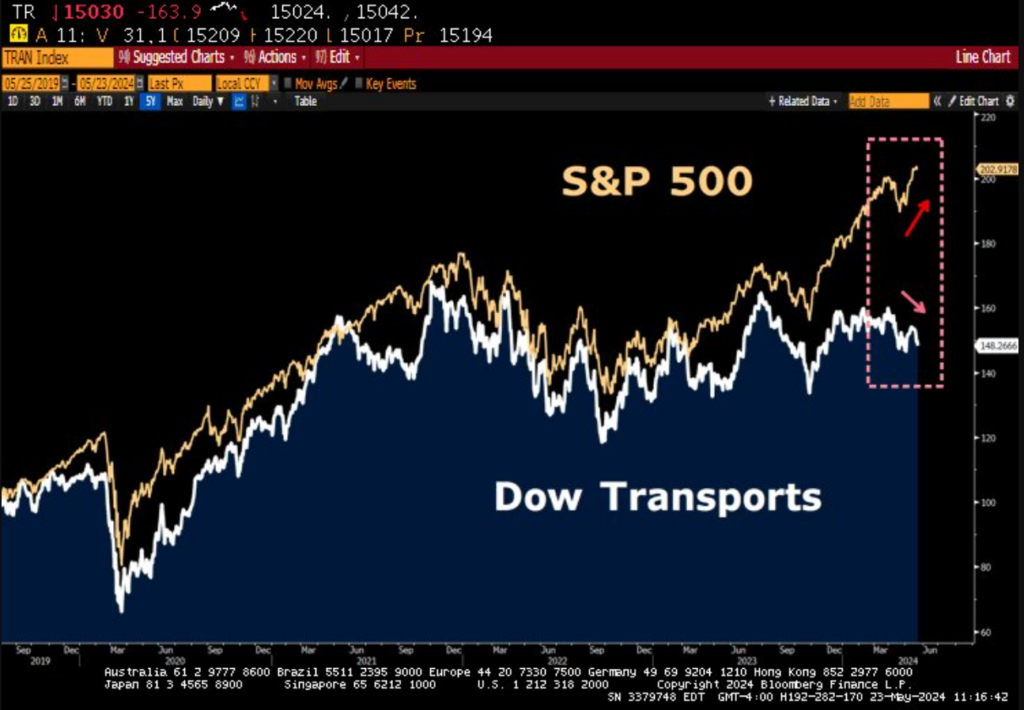

Le plus symptomatique serait l’indice américain Dow Transports. Un simple coup d’œil au graphique ci-dessous illustre un écart de comportement non négligeable par rapport au S&P 500.

Car c’est bien simple : les poids lourds de l’indice que sont les FedEx et autres UPS évoluent pour une grosse majorité sur des plus-bas de 52 semaines (cf. le rectangle bleuté ci-dessous sur UPS).

On le voit également avec le mastodonte Boeing qui, en raison de ses déboires, évolue même sous ses plus-bas d’octobre dernier (cf. pointillés noirs ci-dessous).

A l’inverse, de l’autre côté du prisme boursier, les flux sur les « sept magnifiques » se retrouvent de plus en plus concentrés, surtout vers le poids lourd Nvidia.

En fin de semaine dernière, le titre a poursuivi sa marche en avant sur de nouveaux records (avec des agrégats supérieurs aux attentes et l’annonce d’un split).

Cette image (reflet de la séance de jeudi dernier que mon collègue Philippe Béchade reprenait dans son dernier mail de la Lettre des Affranchis) illustre parfaitement bien cette concentration.

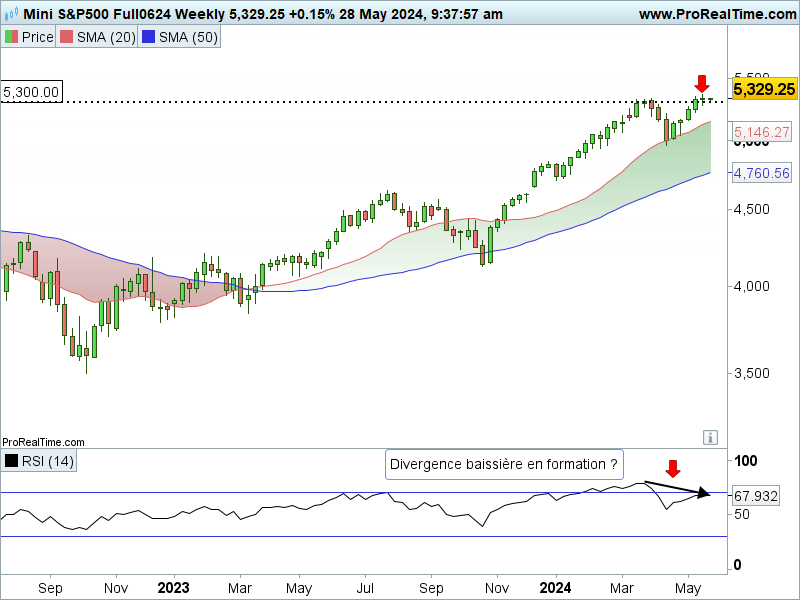

Graphiquement parlant, le S&P 500 a commencé à faire preuve de fébrilité la semaine dernière après l’atteinte de nouveaux records (cf. flèche rouge sur le graphique hebdomadaire ci-dessous).

En cause : des indicateurs techniques qui ne suivent plus, avec des situations de divergences baissières visibles (cf. flèche rouge ci-dessous).

Couplé à une saisonnalité désormais statistiquement moins porteuse (le fameux sell in may and go away), le fait est que de mon côté je suis tout sauf à l’aise avec les cours actuels…