Les GAFAM sont en pole position cette année et s’érigent en tant que leaders incontestés du marché. Par contre, pour les mois à venir, deux scénarios s’opposent. Poursuite de la hausse ou correction ? La tendance haussière devrait vraisemblablement ralentir…

Après leurs chutes sensationnelles sur les marchés l’année dernière, les big techs faisaient presque partie des valeurs à fuir. Mais en 2023, les géants du numérique américains renaissent de leurs cendres, portés par l’intelligence artificielle notamment.

Les semi-conducteurs mènent la danse avec les GAFAM

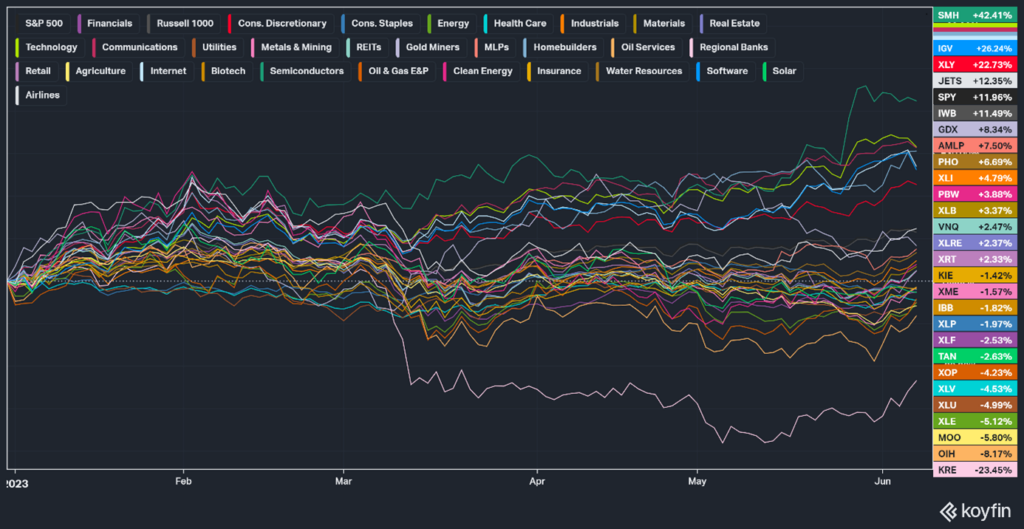

Inutile d’en dire plus. C’est bien le secteur technologique qui règne en maître sur les marchés boursiers actuellement. L’industrie des semi-conducteurs en tête, enregistrant une performance de +42 % depuis le début de l’année (voir indice SMH du graphique ci-dessous), soit une surperformance de plus de 30 % par rapport au S&P500.

Comparaison sectorielle I Source : Koyfin

Inutile de rappeler que Nvidia n’est pas pour rien dans cette épopée (le titre représente à lui seul 17 % de l’ETF des semi-conducteurs).

Ces performances exceptionnelles pourraient-elles venir diminuer l’ampleur du ralentissement économique que tout le monde redoute depuis plusieurs mois ?

L’anticipation d’un hard landing (atterrissage brutal de l’économie après les tentatives de modération de l’inflation par une forte hausse de taux) va sans doute devoir être laissée de côté.

Pourquoi ?

Pour la simple et bonne raison que les semi-conducteurs sont des actions qui, comme nous le savons, sont très fortement cycliques et constituent un indicateur avancé de la croissance économique.

Il s’agit d’actions très sensibles aux changements économiques. En 2022, ce secteur était le plus impacté par le resserrement monétaire. L’indice SMH avait enregistré une performance de -33 %, du jamais vu depuis 2008.

Le récent rallye du secteur pourrait indiquer une reprise des nouvelles commandes ISM (services) à en croire la corrélation entre les deux indices. Or, un nombre plus élevé de nouvelles commandes dans le secteur des services indique une hausse de la demande des consommateurs, et permet de prévoir une hausse à court terme de l’activité économique.

Le seul hic dans ce raisonnement est que le récent rallye autour de l’intelligence artificielle pourrait être vu comme une bulle, sans corrélation avec une croissance réelle de l’économie. Ce qui rendrait l’hypothèse d’une reprise caduque.

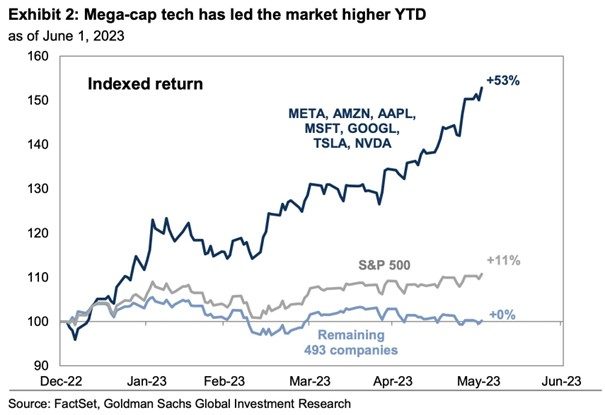

Comme nous l’avons vu dans notre article précédent, si les GAFAM permettent de porter l’indice S&P500 cette année, seulement 7 titres ont enregistré une performance de +53 % en 2023, tandis que les 493 autres actions de l’indice restent collées au plancher.

Comparaison des performances du S&P500 I Source : Goldman Sachs

Hormis les actions technologiques, aucun autre secteur ne tire véritablement son épingle du jeu cette année sur les marchés américains.

Sans surprise, les banques régionales et le secteur pétrolier figurent encore parmi les plus mauvais élèves de la cote.

Toutefois, en observant de plus près les 7 titres qui tirent l’indice vers le haut, on remarque que certaines actions pourraient avoir un certain potentiel correctif sous le pied.

Quel potentiel correctif sur les GAFAM ?

Nous allons aborder les GAFAM sur l’aspect technique afin de pouvoir dessiner un scénario de deuxième partie d’année sur le S&P500.

|

|

|

|

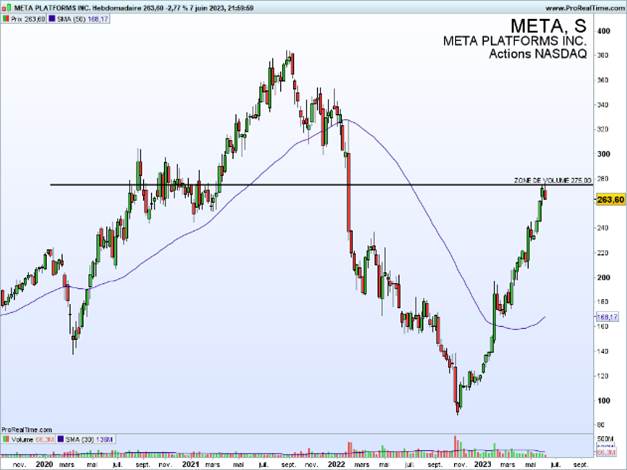

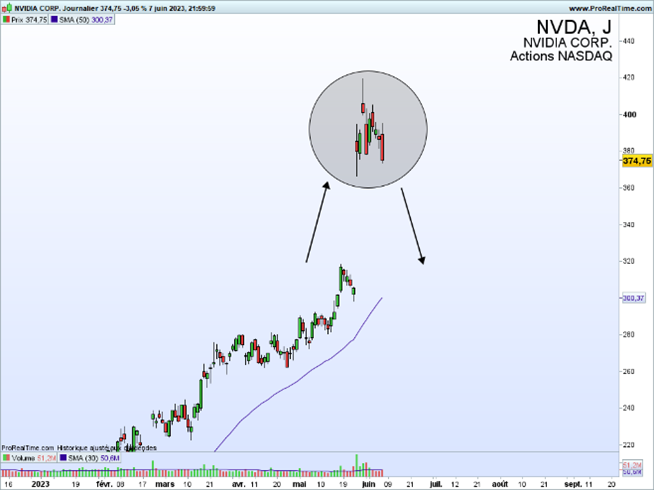

Sur le plan purement graphique, les GAFAM semblent sur le point de démarrer une correction.

Les hausses stratosphériques de ce début d’année ne sont pas tenables sur le long terme et les titres approchent de résistances clé, à l’exception d’Apple qui enregistre un plus-haut historique, et Nvidia – entré dans le groupe très fermé des GAFAM fin mai – qui pourrait simplement combler son gap autour de 307 $.

Notons également la reprise en V de deux titres : Meta (+113 % YTD) & Nvidia (+152 % YTD).

Récemment, les mouvements semblent plus fragiles sur ces deux titres, ce qui pourrait favoriser un début de correction sur l’indice S&P500 pour ce début de 2ème semestre 2023.

Bien sûr, ces observations doivent être juxtaposées aux éléments macroéconomiques à notre disposition.

En l’occurrence le 14 juin, la Fed prendra sa décision sur les taux d’intérêt lors de son habituel FOMC. L’évènement pourrait créer de nouveau de la volatilité en raison de l’incertitude qui règne. Les observateurs sont indécis sur la politique monétaire qui sera mise en place par la Réserve Fédérale américaine : pause sur les hausses de taux ? potentielle dernière hausse de taux ? Difficile à dire.

Avec un VIX au plus bas depuis l’euphorie de 2021, je planche malgré tout sur un scénario correctif pour les prochaines semaines.

Une chose est sûre, l’été ne sera pas de tout repos sur les marchés !