La hausse de début d’année du CAC40 a surpris bien des analystes. Son timing, tout d’abord, était des plus inattendus. Pour beaucoup, cela est le signe manifeste d’une exubérance irrationnelle des marchés. Ainsi, si l’on en croit la valeur brute des indices, le CAC40 en tête, les valeurs françaises semblent plus chères que jamais. C’est pourtant loin d’être le cas…

Après une fin d’année sur les chapeaux de roues, durant laquelle l’indice français a bondi de 5 697 points à 6 533 points entre le 30 septembre et le 31 décembre (+14,4 % en trois mois! ), les opérateurs s’attendaient à ce que les marchés reprennent leur souffle.

Le trou d’air était d’autant plus attendu que le mois de janvier n’est généralement pas porteur pour les actions françaises : sur les quinze dernières années, le CAC40 n’a eu une performance positive que sept fois (2011, 2012, 2013, 2015, 2018, 2019, 2023), contre huit fois dans le rouge (2009, 2010, 2014, 2016, 2017, 2020, 2021, 2022). Avec une performance moyenne de -1 %, le premier mois de l’année est l’occasion pour les gérants d’effectuer des arbitrages et rééquilibrer les portefeuilles – avec des effets sectoriels souvent impressionnants – plus que de procéder à des investissements nets.

Son ampleur, ensuite, a surpris. Entre le 2 et le 18 janvier, l’indice phare s’est octroyé pas moins de 8,47 % dans une série haussière quasi-ininterrompue. En douze séances de cotation, le CAC40 s’est ainsi offert une progression supérieure à sa performance annuelle moyenne.

Pour beaucoup, ce début d’année est le signe d’une exubérance irrationnelle des marchés.

Constatant que les nouvelles macro-économiques ne sont pas meilleures qu’à l’automne, et que les indices américains sont restés sages sur la même période (+2,7 % seulement pour le S&P 500), il est tentant de conclure que la hausse est injustifiée et que le CAC 40 ne mérite pas cette remontée fantastique.

Ce genre de raisonnement se conclut souvent par la prévision d’un effondrement imminent de l’indice.

Ces réflexions philosophiques, qui font les choux gras de la presse économique et des chroniqueurs de plateaux depuis quelques jours, sont divertissantes… mais ne devraient pas entrer en ligne de compte dans votre stratégie d’investissement.

Si vous êtes actionnaire (ou comptez le devenir) d’entreprises françaises, la seule question qui doit vous intéresser est l’adéquation entre le prix des actions et leur valeur. Si le CAC40 n’est pas cher, il est raisonnable d’acheter. Si le CAC40 est trop cher, il est plus prudent de vous alléger et de vendre vos titres pour dégager de la liquidité.

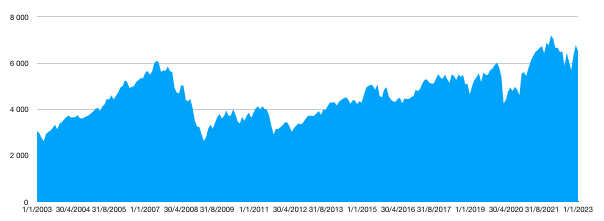

Or, avec un CAC40 qui a une nouvelle fois pulvérisé le plafond historique des 7 000 points, l’indice donne l’impression d’être sur ses plus-hauts en termes de capitalisation. La hausse est encore plus inquiétante si l’on regarde le CAC40 GR (dividendes réinvestis), qui signe une progression de +156 % en dix ans.

Progression du CAC40 GR : signe d’une bulle d’ampleur historique ?

Les actions françaises, si l’on en croit la valeur brute des indices, semblent plus chères que jamais. C’est pourtant loin d’être le cas si l’on regarde les chiffres dans le détail en les replaçant dans leur contexte macro-économique.

Méfiez-vous des indicateurs biaisés

Commençons par régler une fois pour toutes la question récurrente de la valeur du CAC40 GR. Cet indice mesure la performance d’un panier d’actions du CAC40, détenues sur le long terme, pour lequel les dividendes seraient réinvestis.

Sachant que les dividendes sont une part importante, voire prépondérante, du rendement d’un investissement sur le long terme, cet indice est le plus adapté pour évaluer rétroactivement la performance d’un portefeuille ou d’un fonds d’investissement.

Cela signifie qu’un investisseur ou un gestionnaire qui dégage une performance moindre que le CAC40 GR sur une période donnée aurait mieux fait d’acheter à l’aveugle les actions du CAC40 et de partir en vacances – car ses prises de position sont moins rentables qu’une stratégie passive d’achat d’indice avec réinvestissement de dividendes.

C’est une information précieuse sur les performances passées… mais ne dit rien ni du cours du jour, ni de l’avenir. Car si le CAC40 nous donne le « prix » du marché français à un instant t, le CAC40 GR nous donne la « valeur passée » de ce même marché. Plus les dividendes passés ont été importants, plus le CAC40 GR gonfle, mais cela ne signifie pas que les actions sont plus chères aujourd’hui !

Que France Telecom ait versé de copieux dividendes en 2007 ou que TotalEnergies en ait fait de même en 2022 fait mathématiquement augmenter le CAC40 GR… mais n’a aucune importance sur les bénéfices futurs de ces entreprises, seul élément à prendre en compte pour déterminer le bon prix de leurs actions aujourd’hui.

Aussi, le CAC40 GR ne doit en aucun cas être utilisé pour évaluer la cherté des actions françaises. Pour ce faire, c’est bien le CAC40 qui doit être utilisé… et celui-ci n’est pas si cher en ce début d’année si l’on rapporte son prix à l’activité des entreprises.

La vraie valeur du CAC est surprenante

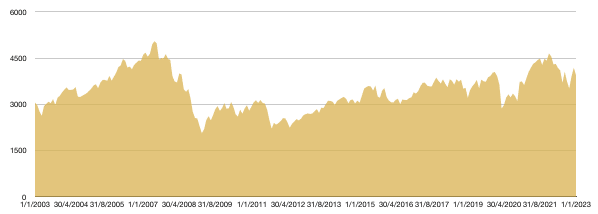

En valeur nominale, le CAC40 est de manière indéniable près de ses sommets historiques. Les 6 000 points qui faisaient office de résistance depuis la crise des subprime servent aujourd’hui de support, et le plafond historique des 6 700 points de la bulle des dot.com a été dépassé à deux reprises, en novembre 2021 puis en ce mois de janvier.

Evolution du CAC 40 sur 20 ans

A première vue, les actions françaises s’échangent donc à un prix historiquement haut.

Ce raisonnement ne tient pas compte d’un biais du CAC40 : il n’est pas corrigé de l’inflation. Si, sur quelques jours, cela n’a aucune importance pour évaluer les variations de prix, les choses sont bien différentes sur le long terme.

Il est impossible de mener une comparaison économique pertinente sur 5, 10, voire 20 ans, sans prendre en compte l’érosion de la valeur de la monnaie. La raison est simple : investir 1 000 € aujourd’hui ne revient pas à investir 1 000 € en janvier 2003.

Durant ces 20 ans, vos 1 000 € placés sur des actifs sans risque auraient produit des intérêts. En parallèle, le pouvoir d’achat de ces même 1 000 € aurait été laminé par la hausse des prix à la consommation. Si vous êtes salarié, et que vos revenus sont indexés sur le SMIC, il vous faudrait bien moins d’heures de travail aujourd’hui pour acheter 1 000 € du CAC40 qu’en 2003. Avec un SMIC passé de 6,83 € brut à 11,27 € sur la période, les euros valent 65 % moins cher aujourd’hui qu’il y a 20 ans.

Le calcul de l’inflation est un sujet qui déchire les économistes. Coût des matières premières, des produits manufacturés, des services, de l’énergie ou des dépenses contraintes… Impossible d’établir un point de comparaison universel.

Aujourd’hui, je vous propose une grille de lecture qui a le mérite d’être simple et vérifiable pour évaluer la cherté du CAC40 : la valeur de l’indice corrigé de l’évolution du SMIC. Cela revient à exprimer, pour un travailleur, l’effort à fournir pour placer les fruits de son dur labeur en actions françaises.

Pour avoir une base de comparaison pertinente, cet effort n’est pas évalué en euro mais en temps de travail – la durée d’une journée n’ayant pas changé sur la période.

Voici l’évolution du CAC40 sur vingt ans, corrigé de l’évolution du SMIC.

Evolution du CAC40 sur 20 ans, corrigé du SMIC horaire (données INSEE)

Le CAC40 corrigé du SMIC était à 4 000 points en janvier 2023, alors qu’il dépassait les 5 000 points il y a quinze ans de cela. Toutes choses égales par ailleurs, les actions du CAC 40 sont bien moins chères pour un travailleur aujourd’hui qu’elles ne l’étaient en 2007 – tordant le cou à l’idée reçue que les actions sont « plus chères que jamais ».

La comparaison est encore plus impressionnante si l’on creuse dans le détail les flux financiers des entreprises qui composent l’indice. Eux aussi ont été soumis à l’implacable loi de l’inflation et ont évolué, en nominal, sur la période.

Les entreprises du CAC40 ont généré un chiffre d’affaires de 1 431 Mds€ en 2021, contre 953 Mds€ en 2002 (+50 %). Cette progression de l’activité s’est traduite dans la rémunération des actionnaires, avec un dividende total passé de 14,5 Mds€ en 2002 à 57 Mds€ en 2021 – et le chiffre devrait monter à 80 Mds€ cette année en comptant les rachats d’actions.

En comparant la situation actuelle avec le début d’année 2003, les particuliers peuvent donc acheter pour moins cher (en temps de travail) des actions d’entreprises qui ont une activité plus importante et qui les rémunèreront plus généreusement que par le passé.

Corrigée de l’inflation, la performance des actions françaises suit remarquablement l’évolution de la valeur de la monnaie et de la productivité de l’économie. Sur plus de 20 ans, les placements boursiers ont été un des rares investissements à être capable de protéger le pouvoir d’achat des épargnants, et devraient continuer cette prouesse dans les prochaines années.

Ne paniquez donc pas face à la hausse des prix nominaux des actions, et aux records des indices. En ce début d’année, les actions françaises ne sont pas hors de prix – c’est simplement notre monnaie qui est plus faible que jamais. La Bourse reste un moyen irremplaçable de protéger votre épargne.