Nous l’avons vu précédemment, en période de fébrilité des marchés, les publications trimestrielles peuvent vite faire déchanter nos portefeuilles en Bourse. Gilles Leclerc passe en revue les grands indices, et partage avec vous les repères graphiques et techniques nécessaires pour éviter de se laisser surprendre.

Dans quelques jours, la vague des publications trimestrielles va commencer à déferler aux Etats-Unis.

Et là, c’est la grande inconnue.

Vous connaissez le principe : une entreprise peut publier de bons résultats mais qui seront inférieurs au consensus. Dans ce cas, la sanction est immédiate. Même des poids lourds de la cote peuvent décrocher sans prévenir.

A l’inverse, une entreprise en difficulté annonce de mauvais résultats – mais moins mauvais que prévu – et hop, décollage immédiat.

Dans ce genre d’environnement, il faut être préparé, connaître ses points de repère, pour ne (jamais !) réagir émotionnellement, mais au contraire « cadrer ses actifs » , c’est-à-dire cibler les zones de support et de résistance.

Pour les plus courageux, cela veut également dire utiliser un (ou deux, mais jamais plus) indicateur(s) technique(s) pour sentir la façon dont la tendance évolue.

Je vais utiliser l’indicateur le plus simple du monde : l’indicateur de tendance MACD (que je paramètre à 9/19/6 comme vous pourrez le constater).

Je vous propose donc aujourd’hui un tour d’horizon des indices phares, en passant en revue le CAC 40, le DAX 40, l ‘Euro Stoxx 50, le S&P 500 et le Nasdaq 100.

Je partage avec vous mes graphes – j’ai essayé de les simplifier au maximum pour ne faire ressortir que les points importants.

Les commentaires vont être brefs. Et comme les traders aiment à le répéter : tout est dans le graphe.

Chaque graphe met en évidence les zones de support et de résistance, c’est-à-dire les niveaux où les « grosses mains » gèrent leurs positions et comment elles le font : en allégeant, en renforçant ou en vendant.

On a l’habitude de dire « Don’t fight the Fed » (en français, Ne cherchez pas à vous positionner contre la banque centrale américaine. )

J’ajouterais ceci : Ne cherchez pas à jouer au plus fort contre les « grosses mains » parce que ce sont elles qui sont et font le marché.

Essayer de jouer au plus malin pour les contrer coûte généralement assez cher 😉

Vous l’avez constaté, dernièrement, le CAC 40 est en train de rattraper un peu son retard sur les indices américains. Mais le plus intéressant se passe aux Etats-Unis, notamment avec le S&P 500 qui vient de casser ses plus-hauts.

Bref, attention quand même à ne pas se laisser griser.

On commence par le CAC 40 ?

L’indice parisien est toujours en tendance haussière (le canal bleu ci-dessous) :

Le support du canal est régulièrement martelé (petites flèches blanches).

Il passe actuellement vers 7 600 pts.

Une grosse zone de résistance a été franchie hier. C’est la zone des 7 700 pts.

Attention, restons prudents : l’essai est à transformer. Car c’est l’annonce par la Chine d’un plan de soutien économique qui a eu l’effet d’un coup de baguette magique sur les valeurs du luxe (entre autres) . Nous verrons bien si le CAC 40 va tenir la distance. En tout cas, le repère est bien celui du support de la zone des 7 700 pts.

Comme d’habitude, ce sont aussi sans doute les vendeurs à découvert – forcés à déboucler leurs positions dans l’urgence – qui ont propulsé le marché à la hausse en passant des ordres d’achat.

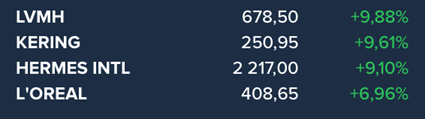

Je ne résiste pas à l’envie de vous partager le carré d’as de la clôture d’hier soir :

Nous avons donc :

- un support oblique qui passe actuellement vers 7 600 pts (mais qui va progresser) ;

- et un support horizontal vers 7 700 pts.

Allez, on coupe la poire en deux ? On va situer la zone de support vers 7 650 pts.

Moralité : au-dessus des 7 650 pts et tant que le canal haussier bleu reste actif, c’est haussier ! 😉

Techniquement , tant que l’indicateur de tendance MACD est lui aussi haussier, on se laisse porter.

Le DAX 40

Les mauvaises nouvelles économiques pleuvent un peu partout en Allemagne.

Notamment dans le secteur automobile (très important dans le pays), avec une série de profit warnings consécutifs de la part de Volkswagen, Mercedes, et autres.

Résultat ? Est-ce que l’indice allemand est en chute libre ?

Pas du tout ! Le DAX 40 vient de casser son plus-haut historique (pastille jaune du graphe ci-dessous) :

La tendance de court terme est donc positive (cf. le canal bleu).

Le support horizontal se situe dans la zone des 19 000 pts.

L’indicateur de tendance MACD reste haussier.

Moralité ? Tant que le DAX 40 reste au-dessus des 18 900/19 000 pts, c’est haussier.

L’Euro Stoxx 50

L’indice européen est en train d’essayer de casser une résistance oblique de court terme (le segment rouge RZ rouge ci-dessous) :

Le support graphique se situe dans la zone des 4 900 pts.

L’indicateur de tendance MACD est haussier. Tant qu’il le restera et que la zone des 4 900 pts est préservée – on peut attendre les publications trimestrielles tranquillement.

Le S&P 500

L’ancienne résistance de la zone des 5 700 pts est devenue support.

La tendance est haussière (le canal bleu ci-dessous). La MACD aussi.

Pareil que pour les graphes précédents : tant que le support tient – pas de souci – il faut se laisser porter.

Enfin, c’est ce que je suggère 😉

Ou plutôt ce que le graphe montre clairement.

On termine avec le Nasdaq 100 ?

Le canal de tendance est haussier (en bleu ci-dessous) :

Le support se situe dans la zone des 19 900 pts et la MACD est haussière.

Moralité ? Pour le moment, c’est toujours haussier.

Et même chose que précédemment : tant que le canal est actif, et surtout que la zone des 19 900 pts fait office de support , pas de souci.

Ce que j’apprécie particulièrement dans l’analyse graphique, c’est que quand on la pratique le plus simplement du monde, elle nous donne de précieuses informations, comme ici, avec les points de repère dont nous avons besoin pour nous préparer à la vague des publications trimestrielles.

Pour celles et ceux qui sont intéressés, j’envoie régulièrement des plans de trade détaillés (timing, niveau d’achat, calcul du risque, placement et remontée des stops etc.) aux membres de la communauté « Trading Team » ( un service de trading que j’anime depuis maintenant un an).

Si vous voulez savoir ce que propose Trading Team – vous pouvez m’envoyer un mail à Trading.Team@iCloud.com , et je me ferai un plaisir de vous en donner le détail.

Bon week-end,

Gilles