Décidément, la mode est aux fusions-acquisitions… Mathieu Lebrun vient justement de dénicher une valeur qui pourrait faire l’objet d’une offre de rachat. Gros plan sur Tarkett qui, malgré une tentative d’OPA, voit son cours végéter à des niveaux très bas… et pourrait représenter une opportunité à deux chiffres !

Dernièrement, j’évoquais la multiplication des opérations capitalistiques en ce moment avec des OPA à tout va, tous secteurs confondus. Aujourd’hui, je vais évoquer un petit dossier que j’ai sous surveillance en cette fin de printemps : Tarkett (FR0004188670 – TKTT).

Une OPA qui échoue

Il y a un peu plus d’un an, la famille Deconinck (actionnaire familial et historique) s’associait à la société d’investissement Wendel pour lancer une OPA à 20 € par action sur le spécialiste des revêtements de sol (Tarkett, donc).

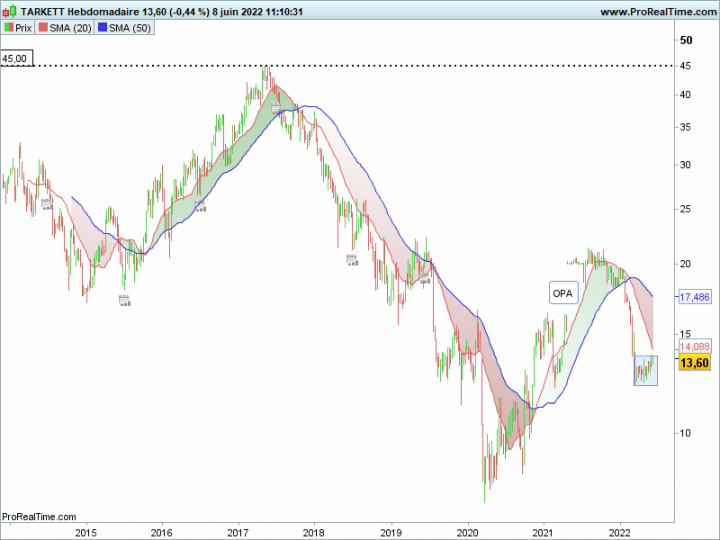

Il faut dire qu’avec un prix d’introduction en Bourse de 29 € et comparé à un plus haut historique autour des 45 € au printemps 2017 (cf. pointillés noirs sur mon graphique ci-dessous pris en base hebdomadaire), le compromis semblait « acceptable ».

Enfin, pas pour tout le monde…

En effet, pour le fonds US Tweedy, Browne, second actionnaire de la société, l’évaluation retenue était trop faible : Tarkett valait au moins 27,65 € à ce moment-là. Méfiance qui s’était alors ressentie dans un cours de bourse très hésitant… Jusqu’à ce que le conflit entre la Russie et l’Ukraine passe par là.

La guerre en Ukraine change la donne

En effet, Tarkett est très présent en Europe de l’Est, notamment en Ukraine. En février 2022, c’est la douche froide. Avec un cours retombé sur les 13 €, le marché n’y croit plus. Ou en tout cas, plus à 20 €.

Fin avril 2022, Tarkett a toutefois tenté de rassurer le marché quant à l’impact de la guerre et de l’inflation qui en découle, en publiant quelques agrégats économiques au titre de son premier trimestre.

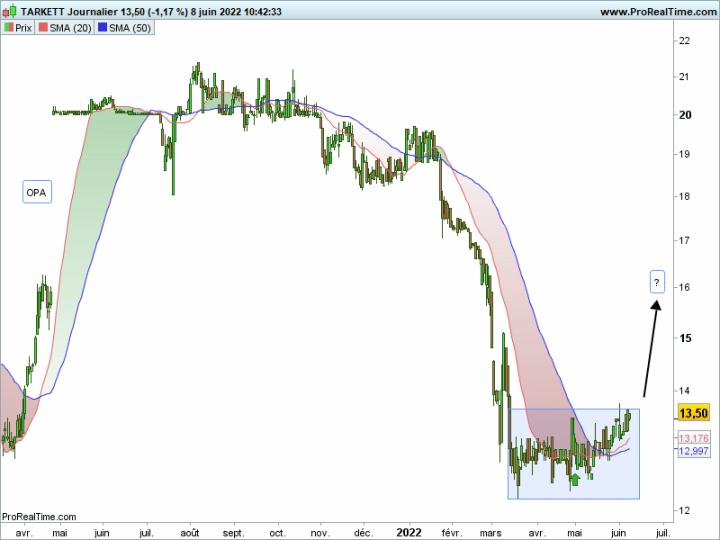

Ce qui avait conduit à quelques achats (cf. flèche verte sur mon graphique journalier ci-dessous) en tentative de sortie de range de court terme (cf rectangle bleuté ci-dessous).

Sans succès à ce stade. La valeur peine à retrouver ses niveaux d’avant la guerre.

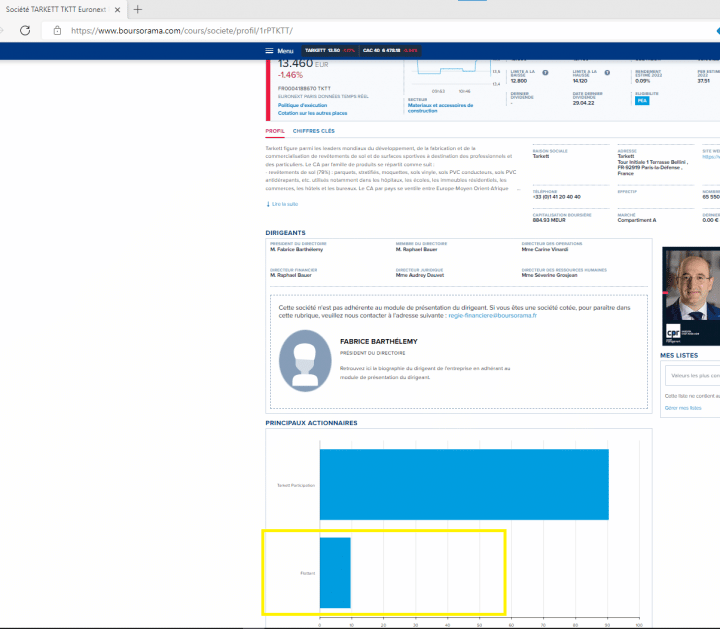

Pour autant, quid du flottant de 10% restant ? (cf encadré jaune ci-dessous).

Une OPR sur le titre ?

Il reste encore des possibilités pour se positionner sur cette valeur en achetant des actions peu chères et de patienter sagement qu’un opérateur candidat au rachat se prononce. C’est un peu le statu quo pour le moment, et cette période d’indécision peut profiter aux investisseurs à l’affût de nouvelles opportunités.

Une OPR (offre publique de retrait) me semble ici la plus probable. Si le prix de sortie reste l’inconnue posée (étant donné les évolutions défavorables du contexte macroéconomique d’ensemble), je pense que la vérité se situe entre les 20 € initialement proposés et les 16,94 € retoqués par l’expert indépendant Finexsi.

Ce qui, compte tenu du cours actuel peut laisser entrevoir un petit upside à deux chiffres non négligeable…

[D’ailleurs, si la thématique des opérations capitalistiques et des sorties de Bourse vous intéresse, nous vous invitons à nous rejoindre le jeudi 16 juin à 18h pour notre conférence vidéo exclusive « Sorties de Bourse » en compagnie d’Eric Lewin. Pour vous inscrire, c’est par ici : je m’inscris à la conférence ].

Bonjour et merci pour cet article très fouillé. Sait-on pourquoi Tarkett Particpations n’a pas lancé l’OPR après son OPAS lui ayant permis de franchir à la hausse le seuil réglementaire des 90% du capital et des DDV ?