Que ce soit du côté des banques régionales ou des minières, outre-Atlantique, les small caps reprennent du poil de la bête. La semaine dernière, alors que la séance de jeudi s’annonçait encore bénéfique pour le Nasdaq, un changement de tendance inédit a permis aux petites valeurs de reprendre de l’avance. Le moment est-il venu d’être long sur le Russell 2000 et short sur le Nasdaq ? Réponse dans cet article, avec Mathieu Lebrun.

Jeudi dernier, il s’est passé quelque chose de peu usuel à Wall Street. Le Nasdaq a décroché de plus de 2 % (cf. flèche rouge + rectangle bleuté ci-dessous) …

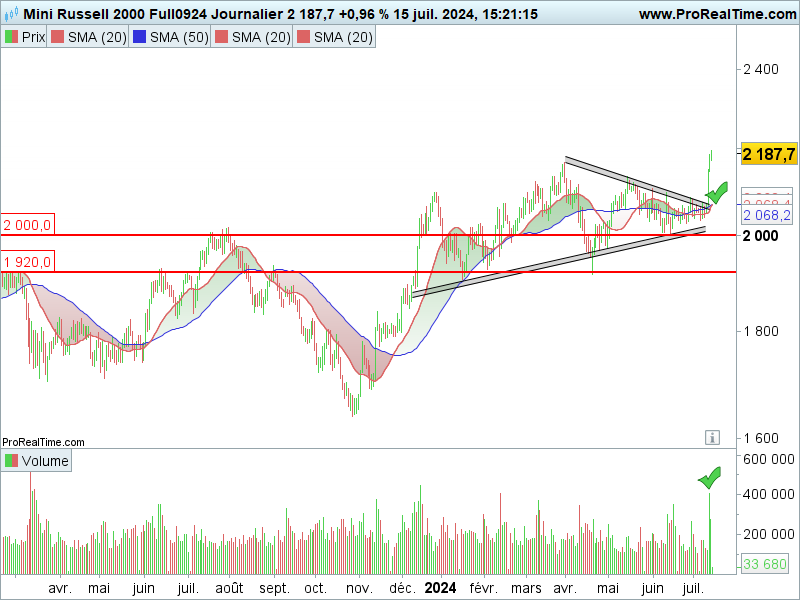

…quand, dans le même temps, le Russell 2000 (l’indice des small et mid caps américaines) flambait de plus de 4 % (cf. virgule verte ci-dessous).

Il en découle des comportements aux implications diamétralement opposées :

- d’un côté, une structure en avalement baissier sur l’indice technologique américain (synonyme de signal baissier ou a minima de zone de vente) ;

- de l’autre, un breakout, en sortie d’une figure de compression de volatilité en triangle ascendant, visible en grisé ci-dessus (virgule verte).

Il faut dire qu’historiquement, le ratio du premier en comparaison du second n’a jamais été si bas, cf. graphique ci-dessous : on y voit les plus-bas atteints dernièrement, sous les creux du pic de l’an 2000 (cf. encadrés jaunes).

En cause, la baisse de l’inflation et les espoirs d’une première baisse de taux à suivre en septembre pour la Fed.

Un pump des small caps confirmé ?

Au sein des mid et small caps américaines, pas mal de compartiments ont profité de cette grosse rotation sectorielle pour reprendre du poil de la bête.

Je pense en particulier au compartiment des minières juniors qui, dans le contexte actuel, bénéficient d’un certain alignement des planètes, le GDXJ (leur indice de référence ci-dessous), étant reparti de l’avant depuis son pull back de la fin juin contre l’ancienne résistance oblique de moyen terme (visible en grisé + flèches rouges sur mon graphique hebdomadaire.)

(J’ajoute au passage que ce mouvement fait bien nos affaires dans le service Agora Trading Lab, n’hésitez pas à cliquer ici pour nous rejoindre…).

Le segment des valeurs bancaires régionales n’est pas en reste.

On se souvient tous des déboires du compartiment en mars 2023 (avec la faillite de SVB notamment…) qui avait contribué à faire plonger le segment (cf. ellipse orange sur la gauche du graphique journalier ci-dessous).

Il aura fallu du temps au secteur pour se remettre. Mais, là encore, le signal donné en fin de semaine dernière en sortie du triangle descendant journalier ci-dessus s’avère assez intéressant (cf. virgule verte).

D’ailleurs, on notera qu’au niveau bancaire, si Goldman Sachs a bien réagi hier à sa publication, vendredi, ses consœurs ont souffert (Wells Fargo, JP Morgan ou encore Citigroup avaient alors toutes été vendues suite à leurs chiffres respectifs).

Signe, là aussi, d’un début de rotation depuis les grandes banques vers les banques régionales ? La suite de cette saison des publications trimestrielles nous le dira, à commencer par celle de Bank of America, attendue aujourd’hui en début d’après-midi.