Le rebond de cinq séances consécutives sur la plupart des indices a été suivi d’un contre-pied brutal ; Wall Street a trébuché hier de de 4/5% en moyenne (soit sa plus forte baisse journalière depuis plus de deux ans).

À la veille d’une séance d’expiration trimestrielle (ce vendredi étant une séance des sorcières), les chiffres de l’inflation US du mois d’août ont attiré toute l’attention du marché. Comme je le disais dans cette vidéo mardi après-midi, nous avons eu en premier lieu une déception sur les chiffres de la consommation, avec, certes, un ralentissement de la hausse (+8,3% le mois dernier en comparaison des 8,5% de juillet), mais dont le rythme s’est avéré supérieur aux estimations moyennes des économistes (qui tablaient plutôt sur un chiffre autour des 8/8,1% le mois dernier).

Si la baisse du pétrole et des matières premières ces dernières semaines expliquaient en partie ces anticipations, la statistique core du CPI (c’est-à-dire en excluant les éléments volatils tels que l’alimentaire ou surtout l’énergie) est, elle, repartie de l’avant. Attendu en progression de 0,3% (comme en juillet), le CPI core a finalement bondi de 0,6% en août, soit plus du double en comparaison des attentes préalables du consensus.

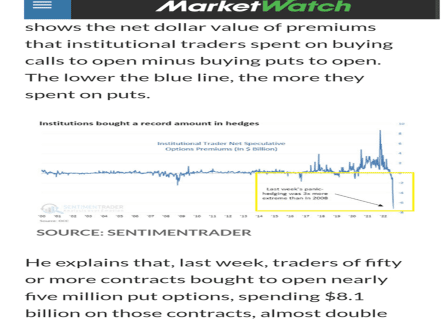

Ce qui m’a frappé depuis deux semaines, c’est à quel point le consensus s’est fait piéger dans un sens comme dans l’autre. En effet, rien qu’en milieu de semaine dernière, le schéma inverse s’est produit. Avec, alors, des indicateurs de court terme en situation de pessimisme extrême au terme de la première semaine de septembre (cf. mes deux captures d’écran d’alors ci-dessous).

Cliquez ici pour agrandir le graphique

Cliquez ici pour agrandir l’image

Dans l’espoir de la perspective d’une politique monétaire moins restrictive de la part de la Fed, les indices boursiers avaient préalablement rebondi de 5/6 séances de hausse d’affilée (selon les indices) entre le mercredi 7 et le mardi 13 septembre au matin). Mais à l’image du regain d’optimisme affiché auparavant par Jim Cramer (connu pour être un bon indicateur contrarien)…

…comme souvent ces derniers mois, le consensus a été pris de court. Le rebond de cinq séances consécutives sur la plupart des indices a donc été suivi d’un contre-pied encore plus brutal, Wall Street trébuchant finalement mardi de 4/5% en moyenne (soit sa plus forte baisse journalière depuis plus de deux ans – juin 2020 pour être précis).

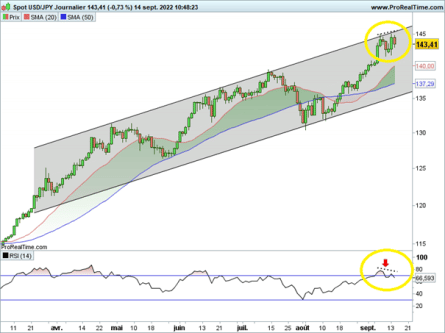

En parlant de fort consensus, cela me fait inévitablement penser à la paire dollar/yen. Avec, d’un côté, un billet vert qui est soutenu par une Fed qui veut rattraper son retard sur l’inflation… Et, de l’autre, un yen structurellement vendu compte-tenu de la politique monétaire de la BoJ. Presque trop évident… Or, justement, alors qu’en cette mi-septembre la banque centrale japonaise semble – enfin – prendre conscience de l’ampleur de la situation, l’éventualité d’une action pourrait être le signal d’une fin de hausse pour la paire USD/JPY. D’autant que, graphiquement parlant, l’arrivée en haut de canal ascendant, le tout couplé à des divergences baissières en formation sur les indicateurs techniques journaliers (cf. flèche rouge + cercles jaunes ci-dessous) pourraient accréditer le scénario d’un rebond de court terme du yen.

Cliquez ici pour agrandir le graphique

Qui retrouverait alors son statut de refuge en temps de crise ? Pas impossible, d’autant que pour en revenir à la situation de Wall Street, la ressemblance avec certaines comparaisons historiques ne me semble pas des plus engageantes. Cf. ci-dessous le graphique du S&P 500 en 2008…

…ce qui n’est pas sans rappeler la structure que connaît actuellement l’indice élargi US en cette année 2022 (visible ci-dessous).

Cliquez ici pour agrandir le graphique

Bis repetita ?