LVMH va ouvrir le bal des publications. Notre expert Mathieu Lebrun craint que le géant du luxe européen ne présente des résultats peu encourageants.

Le gros de la saison des trimestriels va débuter cette semaine.

Si aux Etats-Unis, c’est le secteur bancaire qui sera à l’honneur, dans l’Hexagone, c’est LVMH qui va ouvrir les hostilités ce soir après la clôture. Et, niveau « big caps », ce sera ensuite au tour de Publicis pour la suite, jeudi.

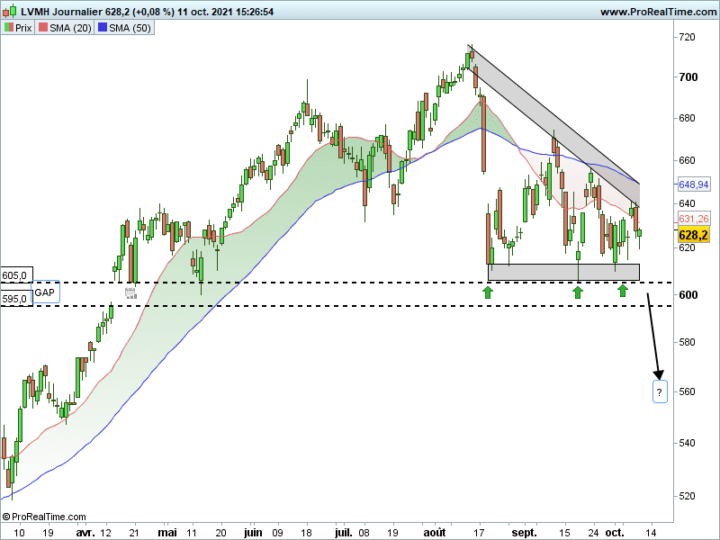

De mon côté, comme je vous le disais en début de semaine dernière, je crains une accélération des dégagements sur le géant du luxe en cas de rupture de la zone de support horizontale des 600 €.

Voilà plus précisément ce que cela donne avec mon graphique journalier ci-dessous.

La zone horizontale des 600 € correspond à une région de prix testée à de nombreuses reprises depuis la fin de l’été (cf. flèches vertes). Mais également au trou de cotation (gap) ouvert le 14 avril dernier autour des 595/605 € (cf. pointillés noirs). Dès lors, en cas d’incursion dessous, je pense qu’un effet « boule de neige » de stops sautant en même temps, serait à craindre.

Value : deux noms à avoir à l’œil

Plus largement à n’en pas douter, la teneur des prochains chiffres va apporter de l’eau au moulin au débat « Growth vs Value ».

En ce sens, à l’inverse de ce type de valeurs de croissance, la sphère Value me semble toujours conserver des atouts indéniables dans le contexte actuel. Deux noms me viennent ici à l’esprit : Carrefour et Unibail-Rodamco.

Le distributeur français a repoussé par deux fois des offres le valorisant à au moins 20 € par action : en début d’année en provenance du canadien Couche-Tard ; et en fin de semaine dernière – durant le week-end dernier selon certaines sources –, un rapprochement avec Auchan qui, par le biais d’une OPE, le valorisait à 16,5 Mds€ (21,50 € par titre).

Désormais, même si la sortie de Bernard Arnault a semé le doute, je pense que le programme de rachat d’actions couplé à la dynamique plus favorable des dernières publications trimestrielles sont de bons soutiens.

Autre titre Value à avoir à l’œil : Unibail-Rodamco Westfield. Certes, la remontée des taux longs n’est pas le meilleur contexte qui soit, surtout que le groupe a purement et simplement coupé son dividende jusqu’à l’an prochain. Cela dit, c’est le fait que Xavier Niel soit monté à plus de 23% du capital qui m’intéresse. En effet, l’emblématique patron est actuellement en train de sortir Iliad de la Bourse. Et cet aspect capitalistique ouvert n’est pas pour me déplaire.