Cela fait maintenant une semaine que la faillite de la Silicon Valley Bank agite la planète finance. Par voie de conséquence, les grandes banques européennes ont été fortement chahutées sur les marchés, avec des chutes supérieures à 10 % le 15 mars. Il est donc légitime pour chacun de s’interroger sur la solidité de nos établissements financiers. Le risque de krach bancaire est-il proche ? Et surtout, qu’en est-il de notre épargne : nos économies sont-elles en danger ?

Lundi 13 mars, alors que la communauté financière retenait son souffle, Bruno Le Maire, ministre de l’économie, a tout simplement nié le « risque de contagion » de la crise bancaire américaine vers les banques françaises… Mais les marchés, eux, n’ont pas été du même avis.

Dès le lendemain, la panique était palpable : -5 % pour le Crédit Agricole, -8 % pour BNP Paribas, -10 % pour Société Générale. La plus forte baisse revenant à Credit Suisse, deuxième banque helvétique, avec une chute de -16 % en une journée. Depuis, la chute n’a fait que s’intensifier en Europe.

Si le gouvernement n’en est pas à sa première sortie maladroite en matière d’économie, la réalité est bien simple : personne n’est vraiment capable de dire avec certitude quelles seront précisément les conséquences de ces faillites sur l’ensemble du système financier.

Ce que l’on peut dire sans forcément céder inutilement à la panique, c’est que ce genre de tempête n’est jamais sans conséquence.

Des évènements prévisibles

Les faillites successives des banques outre-Atlantique ne sont que les conséquences des choix de politique monétaire des Banques centrales de ces dernières années : des injections massives de liquidités suivies de l’augmentation de taux la plus brutale de l’Histoire…

Il était presque évident que ces deux éléments n’allaient pas être sans incidence sur l’économie. Nous avons régulièrement abordé ces sujets dans nos articles.

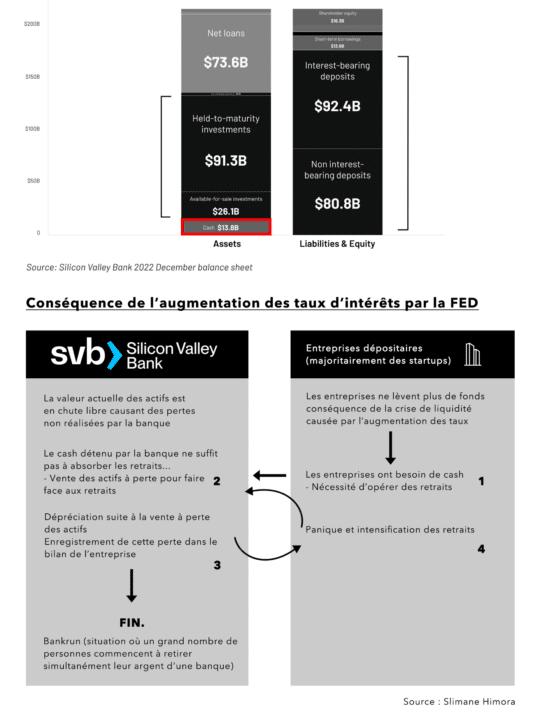

Pour simplifier :

- depuis avril 2021, les prix à la consommation ne font qu’augmenter (même si dernièrement on observe des signaux de ralentissement encourageants) ;

- les Banques centrales ont donc été obligées d’augmenter brutalement les taux pour venir à bout de cette inflation, bien que notre économie soit complètement surendettée ;

- nous subissons désormais les conséquences de ces changements brutaux intervenus dans l’économie : la hausse des taux est devenue problématique pour le secteur financier, à tel point que la Fed envisage de faire machine arrière !

C’est cet ensemble de mécanismes qui a forcé SVB, la banque des startups, à fermer ses portes.

Pour résumer la situation j’ai réalisé une infographie :

La faillite de SVB est donc due à une crise de liquidité, causée principalement par la dépréciation de ses actifs, et par les retraits massifs de ses clients. L’enregistrement de ces pertes dans le bilan a signé l’arrêt de mort de la banque.

La deuxième cause de cette débâcle est bien sûr la baisse drastique du financement des startups (spécialité du groupe SVB) qui a amené à des retraits importants.

Acheter des valeurs bancaires massacrées, LA fausse bonne idée !

Après la forte chute des valeurs bancaires, on pourrait être tenté de passer à l’achat sur le secteur. Après tout, s’offrir ces valeurs à moindre coût c’est profiter potentiellement d’un fort rebond une fois la crise passée…

Nous allons voir ensemble que ce n’est pas si simple, et qu’il peut y avoir des pièges.

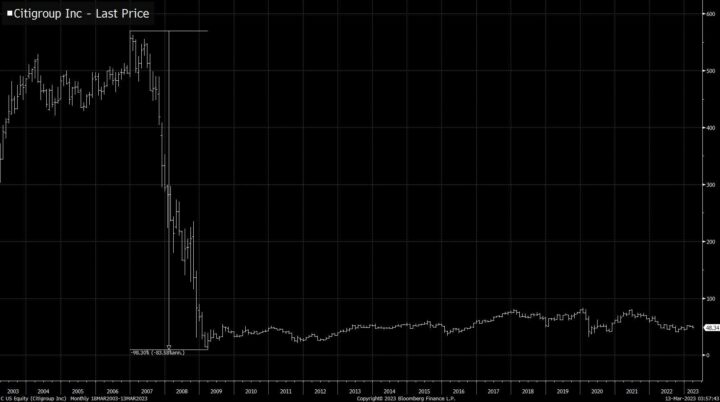

Prenons l’exemple de Citigroup, une banque meurtrie par la crise de 2008.

Cours boursier de Citigroup de 2008 à aujourd’hui I Source : Bloomberg

A première vue, l’effondrement du cours de l’action à la suite de la crise des subprimes avait tout d’une opportunité en or pour les investisseurs. Le genre d’occasion qui ne se présente qu’une fois dans une vie. En effet, à ce moment-là, le titre perdait plus de 98 % depuis ses plus-hauts historiques.

Cette chute laissait donc espérer un rendement du dividende d’environ 100 % sur le plus-bas de 2008… Vous imaginez bien que ce n’était pas envisageable…

Les choses ne sont pas aussi simples : le dividende s’est vu coupé car la société, en pleine crise, ne pouvait pas y faire face.

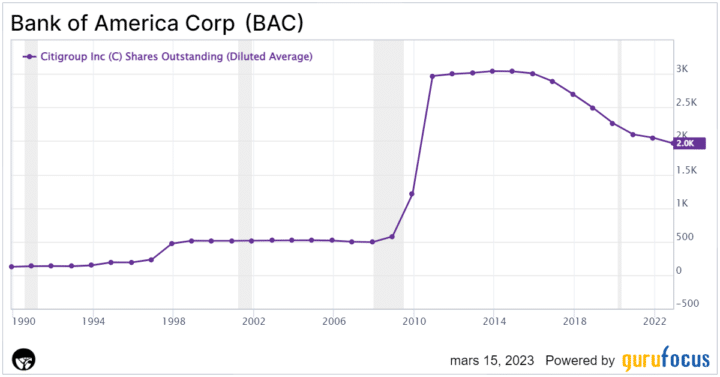

Dans le même temps, Citigroup et bon nombre d’autres banques américaines ont augmenté leur nombre d’actions en circulation pour financer les pertes colossales causées par la crise de 2008 (voir ci-dessous).

Le nombre d’actions CITI en circulation après la crise de 2008 a doublé, diluant les actionnaires I Source : Gurufocus

Cette dilution a non seulement pénalisé l’actionnaire de long terme, mais elle a également freiné une potentielle remontée des cours.

Donc si vous souhaitez investir dans les bancaires, sélectionnez bien vos chevaux : un mauvais choix pourrait s’avérer dévastateur !

Sélectionner un ETF sur les valeurs bancaires américaines pourrait s’avérer préférable plutôt que d’opter pour une stratégie de stock picking.

En dehors des considérations propres au trading, revenons un peu sur la préoccupation première des épargnants témoins de la crise actuelle du secteur bancaire.

Vos fonds sont-ils réellement en sécurité ?

Avec le récent séisme sur les valeurs bancaires qui s’est désormais propagé sur nos valeurs tricolores, il est tout à fait légitime de se demander ce que risque notre épargne si elle est détenue dans une banque française.

Bien évidemment, l’objectif n’est pas de céder à la panique mais de comprendre les risques.

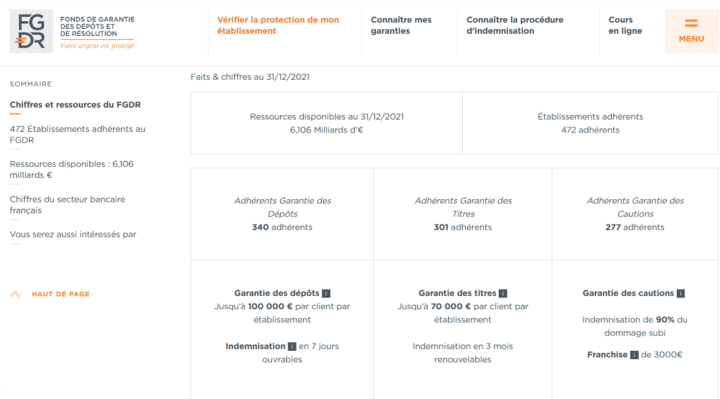

Théoriquement, en France, les épargnants bénéficient de ce que l’on appelle la garantie des dépôts.

En résumé, en cas de faillite d’une banque, les dépôts des clients sont garantis à hauteur de 100 000€ maximum par client et par établissement.

Les titres, eux, sont garantis à hauteur de 70 000€ maximum par client et par établissement.

Fonds de garantie des dépôts au 31/12/2021 I Source : garantiedesdepots.fr

En théorie, si tous les Français ayant une épargne voulaient retirer leur argent au même moment, cela mettrait tous les établissements bancaires en difficulté, mais il est peu probable qu’une telle situation arrive.

En cas de faillite généralisée, l’Etat serait obligé de sauver les banques afin d’éviter une panique totale.

Pour vous prémunir d’une faillite bancaire, je vous recommande de :

- diversifier vos comptes épargne afin de diluer le risque (il en va de même pour les investissements en Bourse, alors pourquoi ne pas appliquer la même méthode pour votre épargne ?) ;

- disposer d’un petit fonds de sécurité en cash. C’est essentiel ! Pour faire face à un imprévu, rien de mieux que le cash ;

- l’or reste également une protection sûre : son rendement est d’ailleurs supérieur à l’inflation depuis 1930.

Les prochains jours s’annoncent cruciaux. Je ne peux que trop vous recommander de rester prudents.