Le célèbre animateur de CNBC, connu et moqué pour ses prévisions erronées, a indiqué qu’il était temps de tout vendre. A la lumière de son track record il serait peut-être opportun de se placer à l’achat sur certaines valeurs américaines…

Après des premiers résultats parus dans le secteur bancaire US vendredi, la saison des trimestriels va s’accélérer. Avec, rien que ce mardi 18 octobre par exemple, Goldman Sachs à suivre tout à l’heure ou Netflix ce soir avant Procter & Gamble, IBM ou encore Tesla. Dans l’Hexagone, des valeurs comme Renault, EssilorLuxottica ou encore Hermès seront au programme dans les prochains jours.

Personnellement, comme je l’écrivais en fin de semaine dernière dans mes services, je ne suis guère à l’aise avec ces rendez-vous. Car mis à part peut-être pour le géant du luxe Hermès (qui pourrait emboîter le pas de son homologue LVMH, recherché après sa belle publication de la semaine dernière), je crains toujours qu’un « effet ciseau » sur les marges et perspectives ne soit guère apprécié.

Je ne vais pas vous refaire le « pourquoi du comment » : hausse des taux, hausse des prix des matières premières, le tout avec des consommateurs plus frileux… L’équation ne me semble pas idéale pour euphoriser le marché. Et ce ne sont pas les profit warnings déjà parus la semaine dernière du néerlandais Philips, du cimentier Vicat ou même encore de Temenos, le développeur suisse de logiciels bancaires, qui me feront changer d’avis. Mais Jim Cramer, presque…

Un style plus que « contrarien »…

J’avais déjà fait référence au présentateur de CNBC, connu pour ne pas être le meilleur des conseillers. Au contraire même, puisque sa « renommée » est plutôt à mettre sur le compte de l’intérêt contrarien des conseils qu’il prodigue. Dit autrement, il se trompe souvent sur ses recommandations. Or son nouveau « call » de marché publié pas plus tard que vendredi soir est simple : on vend tout ce qu’on peut !

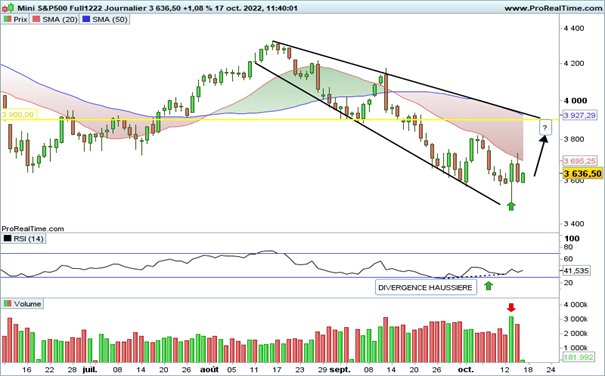

Dès lors, compte-tenu de ses statistiques, je me poserais presque la question de l’éventualité d’un achat de court terme du S&P500. Ceci eu égard à la possible séance de capitulation de jeudi dernier (cf. les forts volumes alors constatés) à l’issue de laquelle une mèche basse a été formée, le tout avec des indicateurs techniques journaliers en situation de divergence haussière (cf. flèches de couleur ci-dessous).

…et un ETF à son nom (enfin presque)

On n’en pas douter, c’est probablement ce que « joue » Tuttle Capital Management. Le président de ce fonds, Matthew Tuttle, vient en effet de faire une demande d’enregistrement auprès de la SEC (l’autorité boursière américaine) pour un ETF bien particulier : Inverse Cramer ETF. Vous voyez l’idée ? Faire le contraire des recommandations de Jim Cramer.

Pour l’anecdote, Tuttle Capital Management n’en est pas à son coup d’essai. Il a par exemple déjà commercialisé l’an dernier un fonds, Tuttle Capital Short Innovation, pour miser contre l’ETF Ark Innovation de la célèbre Cathie Wood. Et à ce stade, compte-tenu du resserrement monétaire de la Fed depuis un an, les faits lui donnent raison (le fonds ayant été plombé par la chute des valeurs Growth telles que Coinbase et autres Tesla – qui publie d’ailleurs demain soir ses trimestriels).

« Inverse Cramer ETF » Mais vraiment mort de rire !!!

Quelle réputation quand même… 😉