Connaissez-vous le CAC40 GR ? Cet indice permet de se rendre compte d’une habitude bien ancrée chez certains investisseurs : « faire travailler leur argent » pour en récolter les fruits à long terme. Quels sont les avantages de cette stratégie?

La semaine dernière, nous avons vu comment bien sélectionner la société sur laquelle on investit dans une « optique dividendes ».

Aujourd’hui, nous allons nous intéresser à deux autres atouts indéniables des dividendes. Le premier lié au réinvestissement, et le second à la volatilité.

Les intérêts composés

Sur le premier point, si de mon côté comme je l’expliquais en début de mois, j’ai une approche plus court-termiste de la chose, il n’empêche que le temps et le réinvestissement desdits coupons a un effet boule de neige favorable sur le rendement de votre portefeuille.

En cause : la puissance des intérêts composés. Comme l’explique parfaitement le courtier Degiro dans cette note, les intérêts composés ne reposent pas uniquement sur le capital initial mais sur les intérêts déjà gagnés. Ce que l’on appelle « les intérêts sur les intérêts ».

De nombreuses célébrités ne tarissent pas d’éloges sur leurs avantages. Il faut dire que le principe est simple : ne rien faire. Ou plutôt, si : laisser le temps « travailler pour vous ». En gros, la finalité est de réinvestir les coupons touchés sur la même action (ou sur une autre valeur ayant le même profil d’action à dividende). Le réinvestissement des dividendes peut se résumer ainsi : rester intégralement investi.

Plus que les explications théoriques, un simple coup d’œil vaut mieux qu’un long discours.

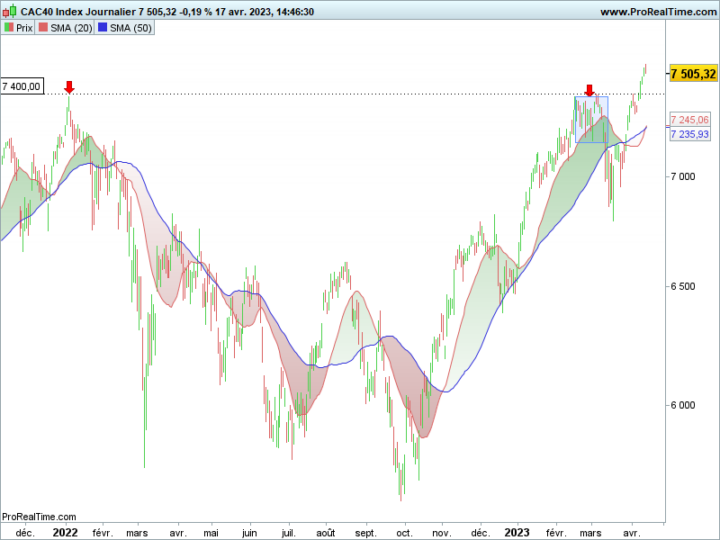

En début d’année, le CAC40 consolidait sous ses sommets de début 2022, réalisés juste avant le déclenchement de la guerre en Ukraine (cf. flèches rouges + ligne en pointillés noirs). Sans pour autant parvenir à dépasser les 7 400 points (rectangle bleuté ci-dessus).

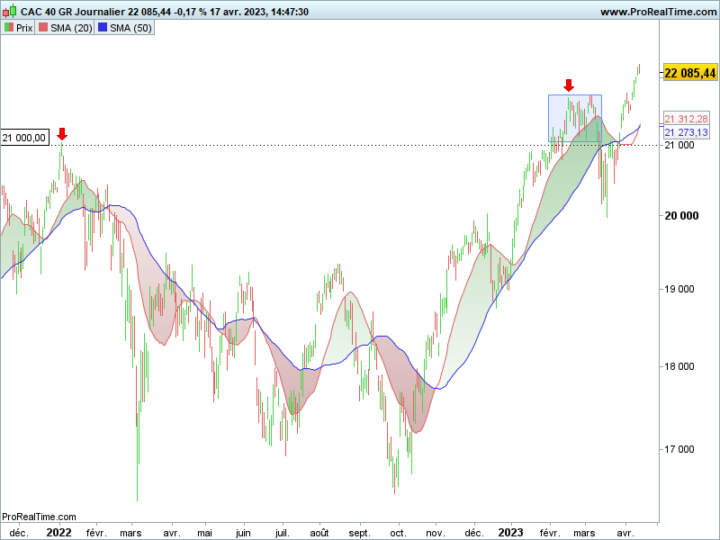

Dans le même temps, le CAC40 GR (pour Gross Return, c’est-à-dire rendement brut) qui lui intègre les dividendes, avait déjà dépassé son niveau équivalent de début 2022 (cf. le rectangle bleuté ci-dessous) situé au-dessus du seuil horizontal des 21 000 points, l’équivalent des 7 400 points sur le CAC40 « normal ».

Pour rappel, le CAC40 « normal » mesure uniquement l’évolution du cours des sociétés qui composent l’indice.

Le CAC40 GR y ajoute le montant des dividendes versés et réinvestis en actions de ces mêmes sociétés.

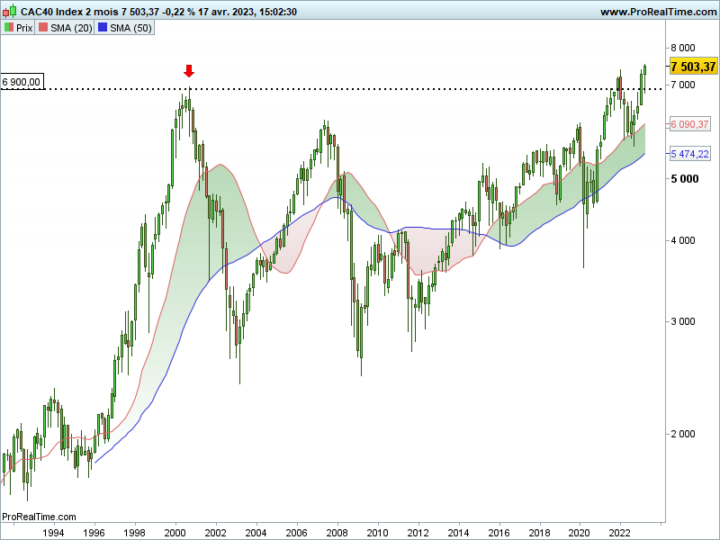

En prenant encore plus de recul, le constat est d’autant plus flagrant (cf. ci-dessous les évolutions respectives depuis le début des années 2000). Le CAC40 « normal » (qui n’intègre donc pas les dividendes) a seulement fini par inscrire de nouveaux plus-hauts historiques en franchissant son sommet de 2000 d’environ 10 % dernièrement.

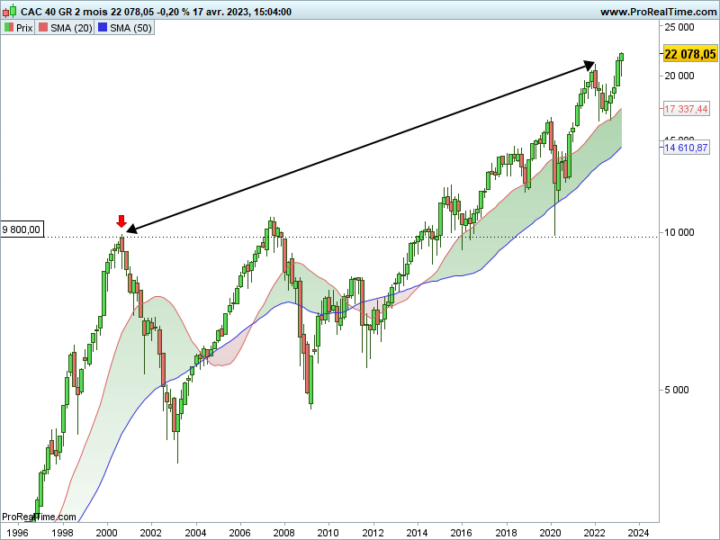

Dans le même temps, le CAC40 GR, qui inclut donc les dividendes, s’en était déjà affranchi depuis plusieurs années.

Au-delà des changements d’actions au sein du CAC40, le constat est clair : le CAC40 GR a plus que doublé depuis vingt ans !

Plus largement, si vous parlez de performance d’un indice, prenez donc le CAC40 GR comme repère.

Avec la prise en compte des dividendes, il colle plus à la réalité d’autres indices européens, comme le Dax allemand (qui lui, intègre directement les dividendes).

Mieux gérer les fluctuations de la Bourse

Au-delà de l’évaluation vis-à-vis d’un benchmark/indice, le second avantage des valeurs à dividendes est la réduction de la volatilité de votre portefeuille.

Comme le montrait RBC dans cette note de recherche, les sociétés qui payent des dividendes croissants ont une volatilité annuelle moyenne (sur la période 1986/2022) presque deux fois inférieure aux entreprises qui ne versent aucun coupon (13,3 % contre 23,4 %).

Les entreprises qui réduisent le retour aux actionnaires affichent, elles, une volatilité annuelle moyenne de 24,5 %.

Car il est vrai que dans ce dernier schéma, le message alors envoyé au marché n’est pas des plus encourageants. Le cas du copieux dividende longtemps payé par Solocal Group, l’ex- Pages Jaunes, dont je vous parlais la semaine dernière, en est ainsi un bel exemple.

Les intérêts composés ??? – la plus grande force de l’univers… que nos héritiers pourront dilapider sans vergogne !!!!

Signé : Balthasar Picsou.