Même si les marchés ont envoyé au tapis l’action Edenred, sa situation en cette fin d’année n’a rien de catastrophique. Outre ses performances opérationnelles bien meilleures qu’en 2018 – année durant laquelle l’action s’échangeait à des niveaux équivalents – les perspectives du groupe sont tout à fait satisfaisantes.

Comme le dit l’adage boursier, il n’y a pas de bonnes ou de mauvaises valeurs. Il y a seulement des valeurs au bon ou au mauvais prix. Après avoir subi sa troisième correction en seulement un an, l’action Edenred entre en territoire survendu par rapport à sa valeur fondamentale.

Depuis son plus-haut atteint durant l’été 2023, l’action du spécialiste du Ticket Restaurant et autres paiements spécifiques a perdu plus de la moitié de sa valeur. La dernière sanction en date a été causée par un possible changement législatif en Italie. Un amendement à un projet de loi sur la concurrence déposé le 23 octobre prévoit en effet de plafonner à 5 % les commissions payées par les commerçants aux émetteurs de titres-restaurant.

Une menace pour la rentabilité du groupe sur le territoire italien, certes, et un plafonnement qui pourrait être problématique s’il était adopté par tous les pays européens… mais pas de quoi menacer, sur le long terme, la survie de l’entreprise.

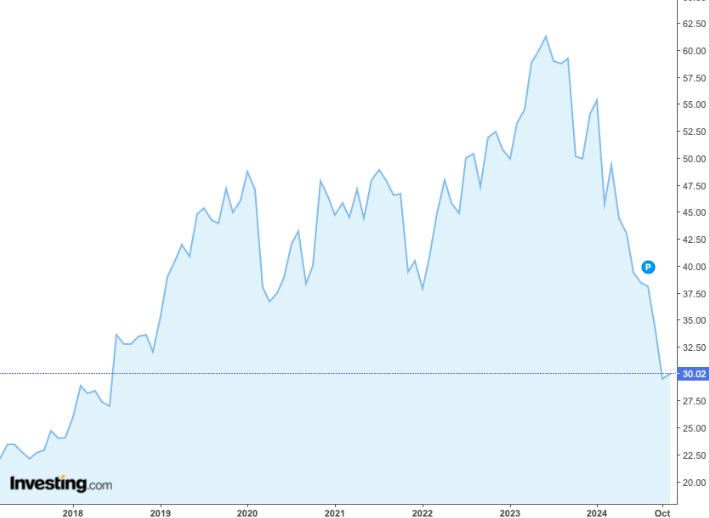

Autour des 30 €, l’action Edenred revient sur des niveaux qui n’avaient pas été vus depuis l’été 2018. Or, les choses ont bien changé en six ans : à l’époque, Edenred générait un chiffre d’affaires de 1,38 Md€ (contre 2,5 Mds€ en 2023), et un résultat net de 254 M€ (425 M€ l’an passé).

Evolution de l’action Edenred depuis 2017. Après l’euphorie, la panique. Jusqu’à l’excès ?

Si la hausse en ligne droite qui avait propulsé le titre des 36 € vers les 61 € entre janvier 2022 et juin 2023 était purement spéculative, la baisse régulière parsemée de chutes brutales des douze derniers mois est désormais excessive – de quoi justifier de s’intéresser au dossier en anticipant un possible rebond.

Edenred : jamais deux sans trois

Les marchés adorent brûler leurs anciennes idoles… et les comportements suiveurs à la hausse sont souvent répliqués à la baisse. Preuve en est la surréaction à l’annonce italienne qui a fait chuter le titre de -14,6 % en une séance.

La baisse est plus importante que celle enregistrée en octobre 2023 (-11 % en une séance), pour des motifs pourtant similaires. Elle avait été causée, à l’époque, par une annonce d’Olivia Grégoire, alors ministre déléguée chargée des PME, qui avait évoqué un plafonnement des commissions facturées par les émetteurs de titres-restaurant.

Le relèvement des prévisions de résultats annuels quelques jours plus tard n’avait pas réussi à inverser le mouvement baissier, et le titre avait continué à se replier, cédant 6 % supplémentaires. L’annonce d’une hausse de 25 % du chiffre d’affaires sur un an avait aussi laissé les marchés de marbre.

Au mois de février 2024, l’action a été durement sanctionnée après l’annonce de l’ouverture d’une enquête en Italie relative à un appel d’offres public lancé en 2019. Le titre a alors cédé -11,5 % sur la journée, avant d’être de nouveau pénalisé la semaine suivante lors de l’annonce des résultats trimestriels. Le motif du mécontentement fut cette fois-ci l’intégration comptable d’une amende de l’Autorité de la concurrence. Peu importe que la condamnation pour entente avec Sodexo et Natixis Intertitres ait été prononcée en 2019, et réglée en 2021, il aura fallu attendre l’intégration dans les comptes trimestriels pour que le marché découvre la dépense de 158 M€. Là encore, les analystes ont décidé d’ignorer le bénéfice net de 267 M€ engrangé lors du trimestre échu, qui aurait atteint les 425 M€ sans cette comptabilisation. Ils ont offert à l’action une nouvelle baisse de -7,8 % sur la journée.

Fin octobre, le marché a continué d’appliquer ce comportement réflexe. A chaque doute, la valeur du titre est décimée. Le projet de loi italien, équivalent à la rumeur française qui circulait près d’un an auparavant jour pour jour, a de nouveau conduit à une baisse à deux chiffres de la valeur de l’action.

Mais l’automne 2024 n’est pas l’automne 2023, et faire chuter de 14 % une action qui ne vaut plus que 33 € n’est pas la même chose que de retirer 11 % à la valeur d’un titre à 59 €, qui caracole à 4 % de ses plus-hauts historiques.

Dans le premier cas, il était justifié de prendre acte de la fin d’un âge d’or. Dans le second cas se pose la question d’un excès baissier.

Des fondamentaux pas si mauvais

Même si les marchés ont envoyé au tapis l’action Edenred, sa situation en cette fin d’année n’a rien de catastrophique. Outre ses performances opérationnelles sans commune mesure avec celles de 2018 – année durant laquelle l’action s’échangeait à des niveaux équivalents – ses perspectives sont tout à fait satisfaisantes.

Le groupe reste, avant toute chose, le leader mondial des paiements à usage spécifique. Outre les biens connus Tickets Restaurant, Edenred peut s’appuyer sur une activité diversifiée dans les cartes cadeaux, les plateformes d’engagement pour les collaborateurs, la mobilité (péages, parking, recharge électrique) et les cartes virtuelles.

Présent dans 45 pays, il prévoit une croissance organique d’au moins 10 % de son Ebitda l’an prochain. Même si le projet de loi italien entrait en vigueur au 1er juillet, le poids sur l’Ebitda ne serait que de 60 M€ l’an prochain et 120 M€ en année pleine. Avec une contribution des titres-restaurant désormais sous les 44 % du chiffre d’affaires, même une diffusion du projet italien aux autres pays européens ne serait pas critique pour le groupe. A périmètre réglementaire constant, Edenred prévoit même une croissance organique supérieure à 12 % l’an prochain.

Avec des indicateurs boursiers au plus bas depuis cinq ans, le titre Edenred est abandonné du marché qui ne voit plus que les raisons de vendre. La capitulation à la baisse est le signe que les acheteurs ont jeté l’éponge et que les grosses mains ne veulent plus s’encombrer avec cette action. Pour un groupe dont les comptes sont sains, une telle unanimité baissière est souvent le signe que la période d’achat à bas prix s’ouvre.