La faillite de SVB, véritable cygne noir, aurait-elle pu être anticipée ? En tout cas, plusieurs signaux laissent à penser que oui. Signaux qui ont permis à Mathieu d’enchaîner les gains le lundi 13 mars…

Ce qui est « marrant » en Bourse, c’est que vous avez toujours une explication rétroactive à tout mouvement de marché. Depuis la fin de semaine, les faillites de SVB (Silicon Valley Bank) et Signature Bank ont un effet de contagion, avec des débâcles sur des banques régionales US comme First Republic Bank ou encore Charles Schwab. Ce sur quoi je revenais dans mon point vidéo de la veille.

Sans même revenir sur les ventes d’actions du P-DG de Silicon Valley Bank fin février (quel timing !) qui peuvent difficilement s’apparenter à autre chose qu’un délit d’initié, il y avait toutefois rétroactivement des signes avant-coureurs.

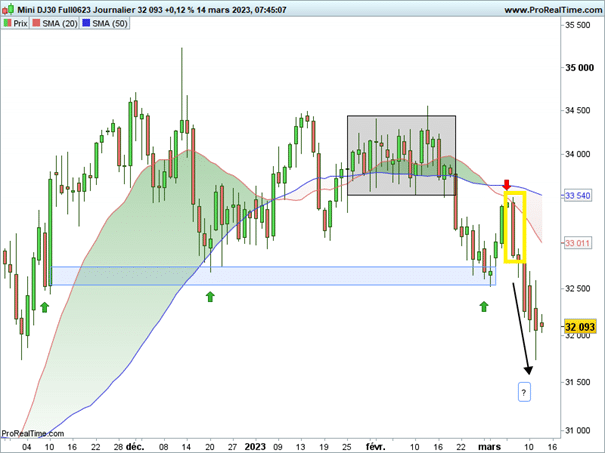

Je pense notamment à la baisse du Dow Jones Industrial mardi de la semaine dernière (cf. rectangle jaune ci-dessous).

En effet, alors que Jerome Powell venait de faire une allocution plus hawkish que prévu, ce mouvement m’avait marqué puisqu’il avait alors été catalysé par les premières baisses des grosses valeurs bancaires type Goldman Sachs et JP Morgan.

Etrange car, dans le même temps, les rendements des taux longs US repartaient à la hausse. Or, normalement, la hausse des rendements obligataires est plutôt une bonne chose pour le secteur financier, valeurs bancaires en tête. Mais pas cette fois donc.

Sur la séance de mardi dernier, le Nasdaq avait ainsi mieux résisté alors que, depuis plus d’un an, la thématique resserrement monétaire de la Fed plombait statistiquement en premier lieu les valeurs de croissance (valeurs omniprésentes dans cet indice technologique).

Mais mardi 7 mars, ce ne fut pas le cas. Ce qui avait alors commencé à me faire tiquer.

Mercredi 8 mars, dans l’émission Trade ou pas Trade, j’avais notamment fait deux constats :

- des configurations techniques peu engageantes sur les indices américains : bas de range à risque sur le Dow Jones Industrial / figure de tête-épaule de continuation sur le S&P500 ;

- des indices européens à la peine eux aussi, comme le CAC40 ou l’Eurostoxx50 (ce que je commentais également en fin de semaine dernière dans notre Salle des Opérations).

Cygne noir ou pas, cela nous a permis d’externaliser de beaux gains dans le sell-off d’hier matin [les valeurs des Puts CAC et Eurostoxx ayant plus que doublé depuis nos achats antérieurs dans SMS Cash Alert !].

Désormais, le marché attend les chiffres de l’inflation US ce mardi à 13h30 (pour cause de changement d’heure US).

Alors que l’aversion au risque conduit à un mouvement de flight to security, autrement dit de « fuite vers des marchés plus sûrs » , comme l’obligataire, (qui va donc de pair avec une détente sur les rendements), espérons que les chiffres de l’inflation provoquent une accalmie.

Ce qui, le cas échéant, apporterait alors un autre soutien aux valeurs de croissance, techs US en tête…