Si le prix des billets d’avion a bondi en début d’année – permettant au passage aux compagnies aériennes de générer de formidables profits – pour remplir les vols sur le second semestre, les réservations auraient dû repartir de plus belle. Or, elles sont décevantes, ce qui risque de mettre la trésorerie d’Air France-KLM et consorts à rude épreuve…

La reprise des voyages après les confinements a fait pousser des ailes aux compagnies aériennes.

Alors qu’elles n’ont dû leur survie qu’aux aides gouvernementales lorsque les fermetures de frontières ont cloué leurs avions au sol, la soif de déplacements a rempli de nouveau les cabines dès que les contraintes sanitaires se sont desserrées.

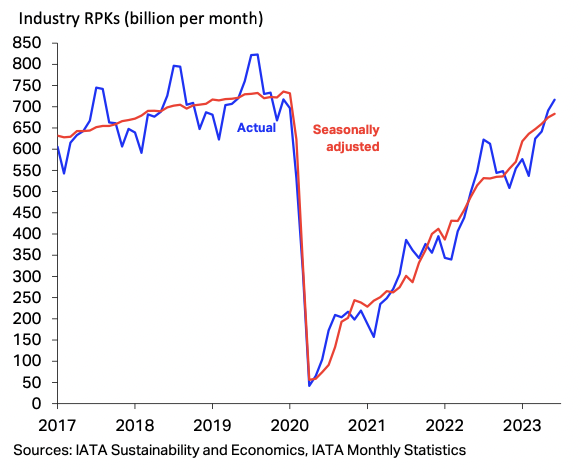

Si l’année 2022 marquait encore une timide reprise, l’année 2023 a débuté sous le signe de l’euphorie. La crainte du virus totalement évaporée, Européens, Américains et Asiatiques ont retrouvé le chemin des airs et la demande a presque retrouvé son niveau pré-Covid. Après une chute de -92 % en quelques semaines en 2020, la moitié des volumes avait déjà été retrouvée fin 2022 et près des trois quarts avant le début de la saison estivale 2023.

Ce phénomène s’est même vu attribuer un nom par les spécialistes du secteur : le « revenge travel », comme si tous ces voyages étaient faits pour se venger du temps perdu.

Evolution du nombre de kilomètres-passagers parcourus en avion. Jamais la progression n’a été aussi rapide qu’entre 2021 et 2023. Source : IATA

La situation des compagnies aériennes était d’autant plus favorable que la pandémie avait totalement déstructuré cette industrie qui est habituellement une machine bien huilée, où le moindre grain de sable entraîne des baisses de volumes significatives. Entre les avions qui n’avaient pas volé durant des mois, les pilotes ayant quitté leurs fonctions et les personnels manquants, c’est le manque d’offre plus que la demande qui a limité le rebond de ces dix-huit derniers mois.

Les compagnies ont été contraintes de limiter le nombre de billets vendus, quand ce n’étaient pas les aéroports qui, par manque de personnel au sol, imposaient aux compagnies de réduire leurs rotations comme ce fut le cas à Amsterdam.

Cette pénurie dans un contexte de forte demande a créé un effet que nous connaissons fort bien : l’inflation. Le prix des billets a bondi, permettant aux compagnies aériennes de générer de formidables profits.

United Airlines (NASDAQ : UAL) aux Etats-Unis, Ryanair (ETR : RY4C) et Lufthansa (FRA : LHA) en Europe… investir dans le rebond post-Covid était une riche idée à l’été 2022. Entre le 14 juillet 2022 et le 14 juillet 2023, ces actions ont pris entre 30 % et 44 %. Et que dire d’AirAsia X (KLSE : AAX), le low cost long courrier asiatique, qui s’est offert +279 % sur la période après son placement sous la loi thaïlandaise de protection contre les faillites !

Evolution de Ryanair, United Airlines, AirAsia, Lufthansa, et AirAsia X entre l’été 2022 et l’été 2023. Infographie : Investing.com

Mais, même dans l’aérien, les arbres ne montent pas jusqu’au ciel. La rumeur inquiétante que me remontaient mes contacts dans le secteur au début de l’été commence à se matérialiser dans les indicateurs avancés publiés par les autorités.

Les ventes pour l’automne s’avèrent décevantes. Déjà, les compagnies sont contraintes à des baisses de tarifs, et il n’est pas certain qu’elles parviennent à remplir leurs cabines d’ici la fin de l’année. Dans une industrie où le bénéfice moyen par passager est considéré comme élevé s’il dépasse les 3 ou 4 $, un taux de remplissage en baisse pourrait être catastrophique pour les compagnies aériennes, leurs comptes, et l’évolution de leurs actions si des recapitalisations s’avéraient nécessaires.

Les voyageurs posent leurs valises

Les bas de laine constitués durant le Covid ont permis au grand public en mal de voyages d’acheter des billets d’avion au prix fort en fin d’année 2022 et début d’année 2023. Ce sont ces achats, effectués pour certains d’entre eux il y a un an de cela, qui ont permis aux avions de faire le plein de passagers cet été.

Avant même le début de la saison estivale, le groupe Air France-KLM se félicitait déjà d’avoir engrangé une croissance à deux chiffres sur le deuxième trimestre. Grâce à son pricing power, la marge d’exploitation a atteint un niveau record à 9,6 %. La capacité du groupe a retrouvé 92 % du niveau de 2019, et le taux de remplissage de 88 % a permis de générer un résultat net positif de 0,6 Md€ tout en réduisant sa « dette Covid » de 1,4 Md€.

Une véritable prouesse pour une entreprise qui ne pèse que 3 Mds€ en Bourse !

Mais pour remplir les avions sur le second semestre, c’est maintenant que les ventes devraient s’enchaîner… Ce qu’elles ne semblent pas faire si l’on en croit les politiques commerciales des compagnies ces dernières semaines.

Alors que les prix avaient grimpé de +30 % à +150 % selon les dates et les destinations par rapport à leur niveau pré-Covid, voilà que les compagnies sont contraintes à se relancer dans la guerre tarifaire pour attirer les voyageurs.

Selon le comparateur en ligne Kayak, les tarifs moyens proposés pour cet automne sont en baisse significative : -28 % en moyenne pour les vols intra-européens avec de grandes disparités comme -40 % pour Lisbonne, -49 % pour Porto ou -30 % pour Barcelone.

Si l’offre globale sur le long-courrier résiste encore avec une contraction limitée à -12 %, les tarifs sur certains grands axes s’effondrent avec -29 % pour New York et Bangkok.

L’indice des prix du transport aérien de passagers (IPTAP), compilé par la Direction générale de l’aviation civile (DGAC) est formel : la hausse des six premiers mois de l’année marque le pas. Alors que l’IPTAP avait augmenté de 12 % sur le premier semestre, il est resté stable sur juillet/août, avec des situations très disparates comme -0,6 % sur l’Asie-Pacifique et déjà -7,8 % sur l’Amérique du Nord.

Sur le moyen-courrier, la baisse a même atteint les -5,8 % sur un an, faisant passer le segment international en territoire négatif pour la première fois depuis deux ans.

Quand la baisse alimente la baisse

La réduction des tarifs demandés pour les billets de la fin d’année devrait mécaniquement faire plonger le chiffre d’affaires des compagnies aériennes, et l’IPTAP risque fort de confirmer son retournement d’ici la fin de l’année.

D’autant que les voyageurs voient apparaître un phénomène qui avait cessé avec la pandémie : les promotions de dernière minute.

Depuis plusieurs années, les compagnies préfèrent vendre les derniers sièges d’un vol à prix fort quitte à les laisser vides, partant du principe que les voyageurs se décidant quelques jours ou quelques heures avant le départ font un déplacement contraint et ne regardent pas à la dépense.

Cette stratégie de yield management fait des miracles pour générer un maximum de marge sur les 5-10 derniers sièges disponibles… mais ne fonctionne pas si le taux de remplissage de la cabine est trop bas. Il faut alors revenir à la bonne vieille stratégie du prix bas pour attirer des voyageurs qui ne sont pas prêts à voyager « quoi qu’il en coûte ».

Ainsi, à l’écriture de ces lignes, il est possible de faire un Paris-San Francisco dans un mois à 580 € aller/retour, tandis qu’un vol en janvier ou février 2024 coûtera entre 680 € et 978 €. Un vol à Hong Kong en classe affaires avec départ début octobre peut être obtenu pour 2 700 €, et même 2 000 € en décembre, alors qu’il en coûtera jusqu’à 3 400 € en janvier.

Cette inversion de la courbe des prix illustre l’urgence dans laquelle se trouvent les compagnies aériennes. Un billet d’avion est le service le plus périssable qui soit : une fois le vol effectué, la valeur des sièges invendus tombe à zéro. Voir les prix de court terme repasser sous les prix de long terme en dehors des effets de saisonnalité est la preuve que les ventes sur les prochains mois sont décevantes.

Si vous avez en portefeuille des compagnies aériennes, soyez très vigilant et surveillez les indicateurs avancés comme l’IPTAP de la DGAC. N’oubliez pas que les chiffres trimestriels des compagnies reflètent l’activité effectuée sur les 3 à 4 mois avant publication, qui est elle-même le reflet de l’enthousiasme de la clientèle 9 à 12 mois auparavant. Le temps que la presse économique mainstream vous en informe, ils sont déjà obsolètes.

Quelques semaines avant le retournement de tendance, Capital titrait encore sur une hausse du prix des billets « pas près de s’arrêter ». Source : Capital.fr

Lorsque les compagnies aériennes annonceront de nouveau une contraction des volumes dans leurs rapports trimestriels, leur trésorerie sera déjà mise à rude épreuve et nous risquons de voir revenir les grandes manœuvres d’’ingénierie capitalistique qui laminent les petits porteurs. Il sera alors trop tard pour liquider ses positions.