Le 13 septembre était le rendez-vous tant attendu de la semaine ; les publications des taux d’inflation aux Etats-Unis. Bonne ou mauvaise surprise ?

J’ai une bonne et une mauvaise nouvelles… Commençons par la mauvaise : l’inflation continue d’être persistante et ne semble pas se situer sur un pic comme nous l’avaient annoncé bon nombre de banquiers centraux.

Il y a quelques mois, je me souviens même d’un Jerome Powell qui évoquait une inflation transitoire, 17 mois après les banques centrales semblent être prêtes à « tuer l’économie » pour ralentir cette dite inflation.

La bonne nouvelle, c’est que de meilleures opportunités vont se profiler au cours des mois à venir grâce à la chute des marchés !

Le marché a-t-il surréagi à la statistique d’inflation ?

Le 13 septembre était le rendez-vous tant attendu de la semaine ; il s’agissait des publications des taux d’inflation aux Etats-Unis.

Le chiffre de l’inflation de septembre était attendu à 8,1 % contre 8,3 % publié, et 8,5 % le mois dernier. Point positif : l’inflation n’accélère pas, mais continue d’être persistante.

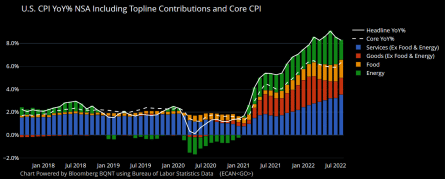

Graphique 1 : Composants de l’inflation

Les principales composantes de l’inflation ce mois-ci ont été les biens et services qui continuent de tenir cette pression inflationniste par le haut.

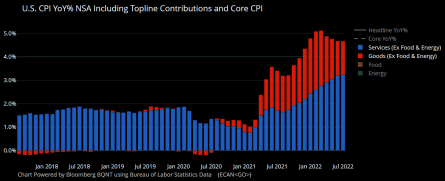

Graphique 2 : Principales contributions à l’inflation

À l’inverse, le Core CPI (l’inflation moins l’alimentation et l’énergie) continue cependant de s’apprécier au fur et à mesure et ne marque pas de ralentissement.

En effet, le chiffre du Core CPI est tombé à +6,3 % contre +6,1 % attendu et +5,9 % sur le mois précédent.

Graphique 3 : CPI (courbe bleue) & Core CPI (courbe jaune)

Pour l’heure cette donnée signifie que la Fed risque de continuer d’être agressive dans ses hausses de taux, quitte à mettre en péril la croissance économique…

Son objectif actuel étant de maintenir la lutte contre l’inflation à 2 % nous pouvons ainsi conclure que tant que l’inflation ne marquera pas de réel pic, la situation risque de rester tendue sur les marchés.

Et, selon une étude macro-économique sur le sujet, les conséquences des injections monétaires peuvent s’observer jusqu’à 5 ans après…

Les marchés continuent dans leur nervosité ambiante

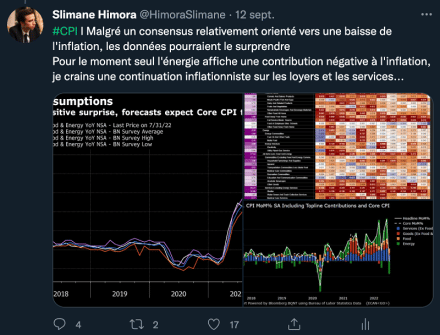

Ce mardi, les marchés ont réagi très négativement à cette statistique qui était finalement le catalyseur du mois – de nombreux opérateurs s’attendaient à un ralentissement de l’inflation et les résultats ont surpris tout le monde…

La veille de la statistique, j’ai moi-même évoqué le scénario d’une persistance du côté des services qui s’est révélé vrai :

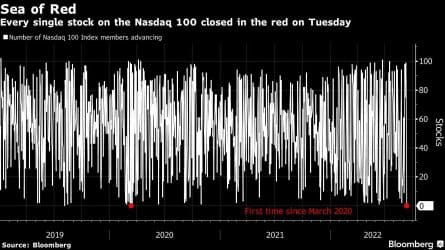

Cela n’a pas manqué de surprendre les opérateurs Ce mardi, l’ensemble des actions composants le Nasdaq ont clôturé la séance avec une performance négative.

Le Nasdaq a terminé sa course à 5,5 % à savoir sa pire séance depuis 2020…

Graphique 4 : L’ensemble des valeurs du Nasdaq ont clôturé avec une performance négative

PS : J’ai pour ma part initié une position vendeuse juste avant la statistique (ce que je ne recommande pas aux débutants) me faisant engranger un gain de 400 points en l’espace de seulement quelques minutes…

Les valorisations diminuent drastiquement

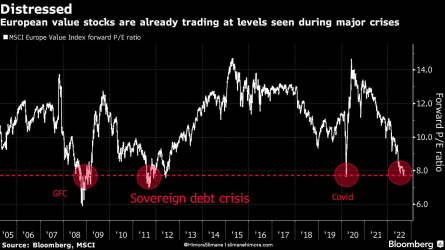

Nous avons déjà abordé la forte baisse de valorisation du marché dans sa globalité, cependant j’aimerais revenir sur un secteur en particulier qui commence à devenir réellement attractif par rapport au marché dans sa globalité.

Les valeurs value correspondent aux valeurs décotées, et pourraient être source d’opportunités pour les mois à venir… Les conditions doivent être les suivantes :

-

- Fondamentaux de qualité

- Titre décoté par rapport à ses fondamentaux

Graphique 5 : Les valeurs value, source d’opportunité

Il convient de voir le verre à moitié plein plutôt qu’à moitié vide, la crise actuelle s’avère être une réelle source d’opportunités, il convient de placer ses pions, de travailler sa stratégie plutôt que de faire partie du mouvement de panique que l’on observe…

En établissant votre stratégie pour les mois et années à venir et en ayant des niveaux d’achats cibles sur des dossiers de qualité, cela vous confèrera un avantage par rapport à la foule qui va se contenter de ne réagir qu’au travers des émotions des autres opérateurs et non pas selon une stratégie précise et structurée.