La situation reste tendue sur les marchés, tant les turbulences du système bancaire, et notamment les déboires de Credit Suisse font planer l’incertitude. Quand la visibilité est si mauvaise, mieux vaut essayer de poser quelques points de repère déterminants sur les indices. C’est ce que nous allons faire ici, non seulement sur le CAC40, mais aussi sur l’Eurostoxx50 et le S&P500.

Les choses s’enchaînent à une vitesse faramineuse sur les marchés.

A commencer par le rachat de Credit Suisse par UBS ce week-end. A priori, une bonne nouvelle… mais elle pourrait ne pas suffire pour rassurer les marchés.

Toujours ce week-end, nous avons eu la communication conjointe d’une palanquée de banques centrales (Angleterre, Europe, Canada, Suisse, Etats-Unis, Japon…) annonçant la mise à disposition de liquidités en dollar US sur une base journalière. Autrement dit, elles ouvrent le robinet de liquidités au maximum pour essayer d’éteindre l’incendie.

Si vous voulez mon avis : quand les pompiers déboulent et arrosent tout sur leur passage, c’est bien la confirmation qu’il y a le feu quelque part.

Il reste probable que les jours à venir nous réservent quelques surprises, avec par exemple ce matin, une « petite nouveauté » : les détenteurs d’obligations risquées (Additional Tier 1) émises par Credit Suisse peuvent s’asseoir dessus – elles ne valent plus rien. Zéro. Il y en a pour 17 Mds$.

Les détenteurs d’actions Credit Suisse vont être rincés (les actionnaires de Credit Suisse recevront une action UBS pour 22,48 actions Credit Suisse détenues, soit 0,76 CHF par action vs 1,86 CHF à la clôture de vendredi dernier).

Quelles sont les banques, les compagnies d’assurance, les hedge funds qui détiennent ces actions et obligations ? Et pour combien ?

A noter que la BNS (Banque nationale suisse) a ouvert une ligne de crédit de 100 MdsCHF (100 milliards de francs suisses !) « au cas où » Credit Suisse ou UBS en auraient besoin… ça donne le vertige. Ou en tout cas cela permet de mieux appréhender l’étendue du problème.

Beaucoup d’autres choses à dire et les commentaires des médias vont aller bon train dans les heures à venir.

Que peut-on anticiper dans ce contexte ?

Dans ce genre d’emballement, impossible de prévoir comment les marchés peuvent réagir.

Les Banques centrales mettent en place des digues pour essayer d’éviter que les marchés ne se fassent submerger.

La contribution que l’on peut attendre d’un point de vue technique, reste justement d’essayer de repérer où sont ces digues, c’est-à-dire des niveaux susceptibles d’enrayer un effet de fuite en avant. En tout cas, les niveaux qui séparent une simple (mais méchante) correction d’un décrochage qui pourrait être brutal.

Les marchés sont liés. Raison pour laquelle dans ce point hebdomadaire habituellement consacré au CAC40, je vais exceptionnellement essayer de cibler les niveaux de supports (les digues) sur les marchés européens – mais aussi américains.

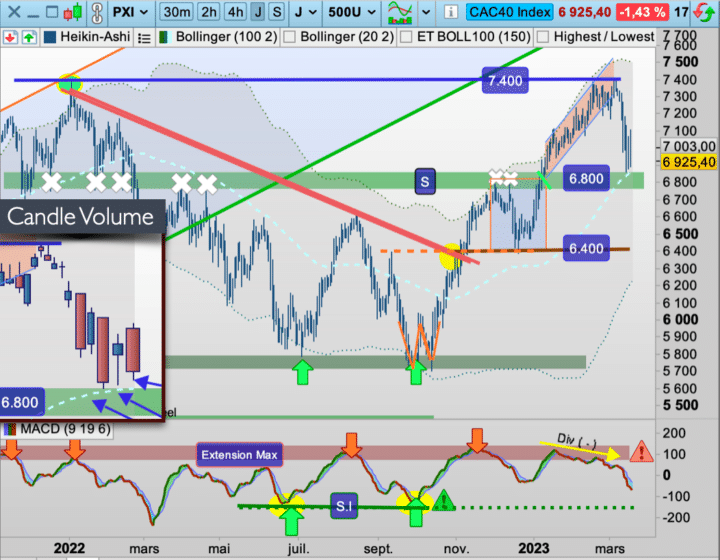

Sur le CAC40

En ce qui concerne le CAC40, le gros support à ne pas casser se situe dans la zone des 6 800 pts, soit le rectangle horizontal vert.

Les impacts (croix blanches) y ont été nombreux, réguliers et ont toujours donné lieu, soit à des consolidations, soit à une accélération en cas de cassure (la cassure des 6 800 pts est représentée par le petit segment vert fluo).

A court terme, ce niveau est renforcé par le passage de la moyenne mobile 100 périodes (en pointillés bleus).

Pour le moment, les volumes des dégagements sont forts comme le montre la représentation en « Candle Volume » placé dans le petit encart.

Dans ce genre de représentation, la largeur des bougies est fonction du volume d’échange.

Aucun doute : les bougies rouges sont bien plus fournies. Le flux reste vendeur, même si jusqu’ici le niveau de la zone des 6 800 pts reste défendu comme le montrent (toujours dans le petit encart) les mèches basses des trois dernières bougies.

Bref, sur le CAC40, la zone des 6 800 pts est une zone clé.

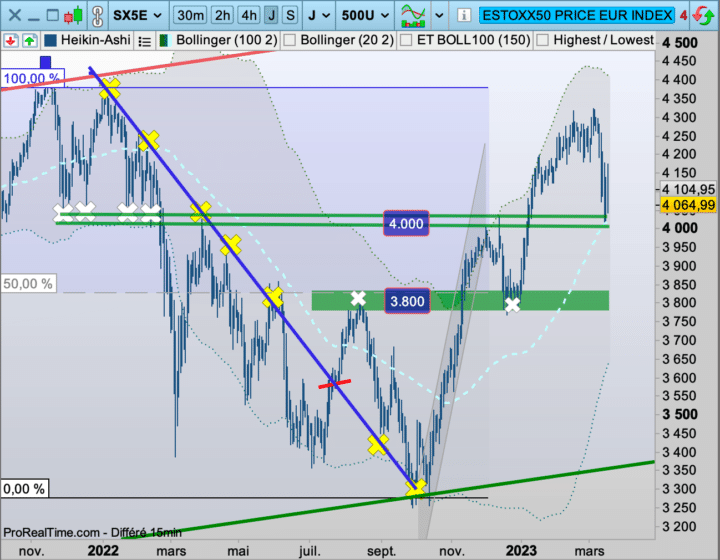

Sur l’Eurostoxx50

En ce qui concerne l’Eurostoxx50, la zone clé se situe vers 4 000 pts.

Même chose, impacts précis et répétés (cf. croix blanches), accélération en cas de cassure à la hausse et moyenne mobile 100 périodes qui arrive en conjonction.

Sur le S&P500

Si les marchés européens ont piqué du nez la semaine dernière, les indices US s’en sortent beaucoup mieux (pour le moment).

J’en veux pour preuve le S&P500 qui a même progressé de 1,43 % dans le même temps.

Il est actuellement en équilibre sur son ancienne résistance devenue support (oblique rouge puis verte) et le support d’un canal haussier (en bleu). Notez que la moyenne mobile 100 périodes (MM10) passe également par là.

On lui laisse une petite marge de manœuvre ? Disons que la zone à ne pas casser se trouve ici du côté des 3 800 pts.

Voici donc les niveaux que je garde à l’œil pour le moment.

Tout en sachant que la semaine va être chargée avec mardi une allocution de Christine Lagarde, qui sera suivie par la décision de politique monétaire de la Fed (mercredi). Et pour finir, jeudi, ce sera au tour de la BoE (Bank Of England) et de la BNS (Banque nationale suisse) de s’exprimer.

May the force be with you,

Gilles