Entre l’inflation et le contexte géopolitique tendu, une certaine prudence s’installe sur les marchés. Et pendant ce temps-là en France, des tensions se font ressentir à l’aube du premier tour de l’élection présidentielle… Doit-on s’attendre à une longue baisse du CAC40 ?

Depuis le début du mois, un regain de prudence est à l’œuvre sur les indices boursiers. Entre les sanctions à l’encontre de la Russie et le conflit avec l’Ukraine qui s’enlise, la géopolitique n’aide pas. Second facteur qui n’aide pas non plus : la remontée des taux longs sur tous les marchés.

Hier soir aux Etats-Unis, la dernière réunion de la Fed a confirmé la teneur hawkish des propos tenus la veille au soir (mardi donc) de plusieurs membres de l’institution américaine : on retient donc une remontée du loyer de l’argent (pour contrer l’inflation) mais également une réduction du bilan de la Fed.

C’est ce dernier point qui a fait tiquer les marchés. Car on constate une corrélation historique forte entre l’orientation de la Bourse américaine (du S&P 500) et le bilan de la Banque Centrale américaine. Schématiquement, ils montent de concert depuis plus d’une décennie maintenant. Alors, que va-t-il se passer si la tendance s’inverse sur le bilan de la Fed ? Le S&P 500 va-t-il suivre à la baisse ? C’est effectivement une possibilité.

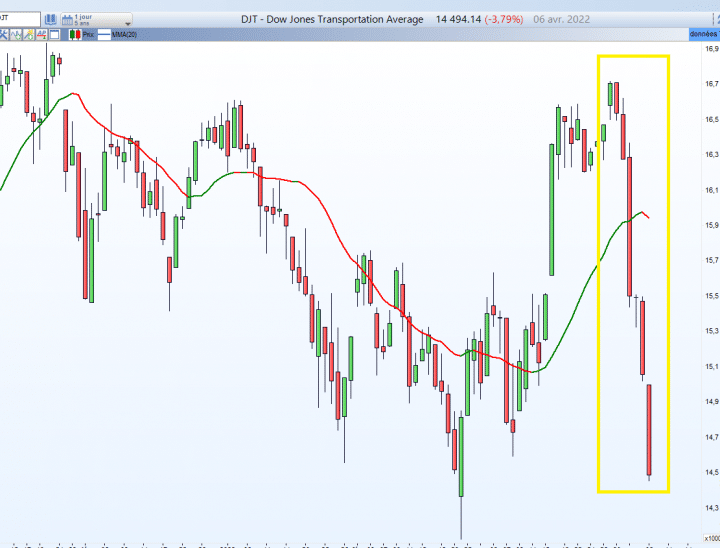

En outre, on constate certains signaux qui ne sont guère engageants. Le Dow Transport alignait hier une septième séance de baisse d’affilée (cf encadré jaune ci-dessous).

Or, cet indice ayant statistiquement un « rôle avancé », cela n’augure rien de bon pour la cote US dans les semaines à venir.

D’autre part, on constate une inversion de la courbe des taux aux Etats-Unis. Le rendement des taux courts (2 ans) est repassé à deux reprises depuis deux semaines au-dessus du rendement des taux longs (10 ans). C’est une anomalie boursière ; le loyer de l’argent est « logiquement » plus élevé lorsque la durée est plus longue, car il y a statistiquement plus de risques de « couacs » sur 10 ans que sur les 24 prochains mois. Et ce type de signal a souvent été précurseur de périodes de récession.

L’histoire va-t-elle se répéter ? Seul l’avenir nous le dira… Mais ce qui est sûr, c’est que, comme avec le Dow Transport, il s’agit ici d’un second signal de prudence pour ce printemps.

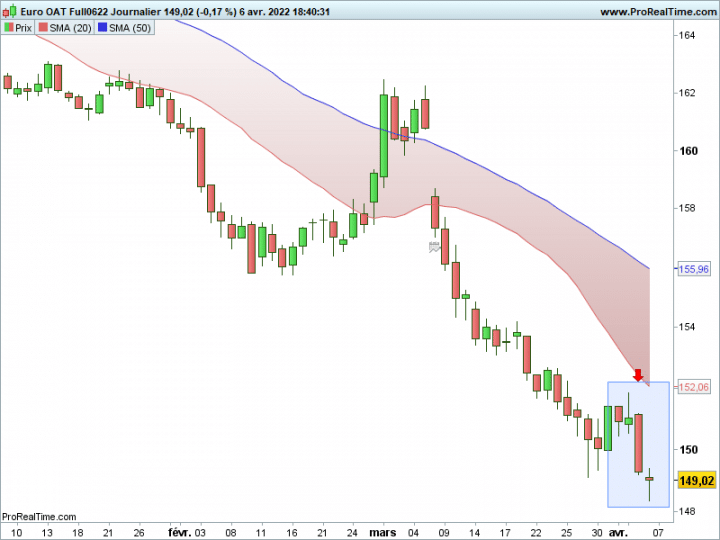

D’autant qu’à l’instant « t », entre l’inflation et le contexte géopolitique qui se complique, une certaine prudence s’installe. Et comme si cela ne suffisait pas, dans l’hexagone plus spécifiquement, les opérateurs commencent à pricer le risque politique depuis le début de la semaine. Alors que Marine Le Pen remonte dans les sondages, la tension se fait ressentir à l’aube du premier tour de l’élection présidentielle. Cela trouve une « traduction marché » avec une accélération de sorties de capitaux sur la dette française et des contrats sur l’OAT qui ne cessent de dévisser (cf flèche rouge + encadré bleuté ci-dessous).

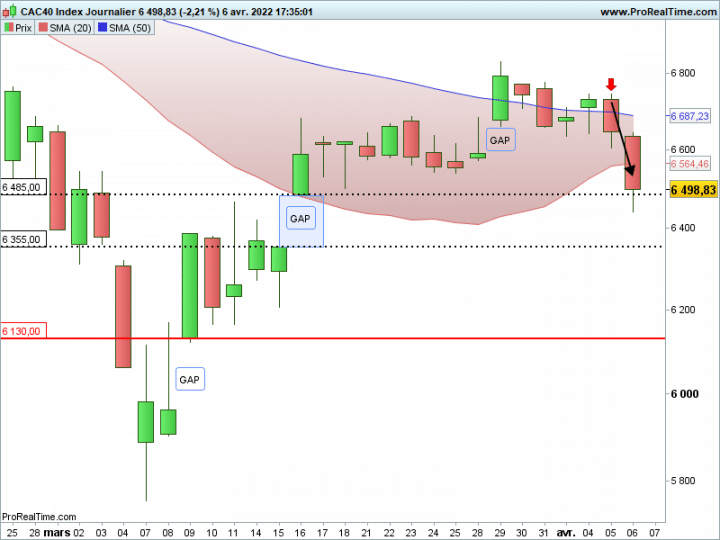

Cela explique la remontée du rendement de notre dette au-delà des 1,10% hier. Ni une ni deux, ces tensions n’ont pas tardé à se répercuter sur le CAC40, qui vient d’aller combler en partie le second trou de cotation (gap) ouvert le mois dernier (cf encadré sur le graphique du CAC40 plus bas) [NDLR : cette configuration a donné la possibilité aux abonnés de Mathieu dans SMS Cash Alert d’encaisser +30% sur les Puts pris 48h plus tôt sur le CAC, le tout complété d’un +10% sur des Puts S&P 500 pris la veille au soir –cf encadré jaune sur le screenshot du traditionnel « mail du soir » envoyé mercredi).

La situation va-t-elle changer avant le premier tour de nos élections présidentielles ? La question reste entière…

Cette initiative venant de ta part ne m’étonne pas

Bravo et à bientôt j’espère. Au trinquet? Ou aux concerts?