Les aficionados de la Bourse et du trading du soir vont pouvoir se réjouir. Pour moderniser son offre, le New York Stock Exchange envisage de rester ouvert 24h/24, 7j/7, pour permettre des échanges ininterrompus. Mais une telle mesure n’est pas sans conséquence : elle pourrait causer la disparition des petits fonds d’investissement et menacer certains ETF…

Selon des informations du Financial Times, le New York Stock Exchange aurait lancé une consultation auprès de ses clients pour évaluer la pertinence de cette petite révolution.

La fin des mythiques cloches d’ouverture et de fermeture quotidiennes du floor de Wall Street est, pour beaucoup, une évolution logique. La numérisation des échanges a rendu quelque peu archaïques les horaires de cotation limités aux heures de bureau – et de nombreux actifs s’échangent déjà sur des horaires plus larges, notamment les cryptomonnaies.

Mais si passer des horaires classiques à des horaires étendus ne poserait aucun problème majeur, passer à une cotation continue reviendrait à faire disparaître la notion de journée de cotation avec ses fixings d’ouverture et de fermeture.

Le défi n’est pas que technique : un fonctionnement ininterrompu des bourses obligera les teneurs d’indices à remettre à plat leur fonctionnement, qui fait la part belle au cours d’ouverture et de clôture.

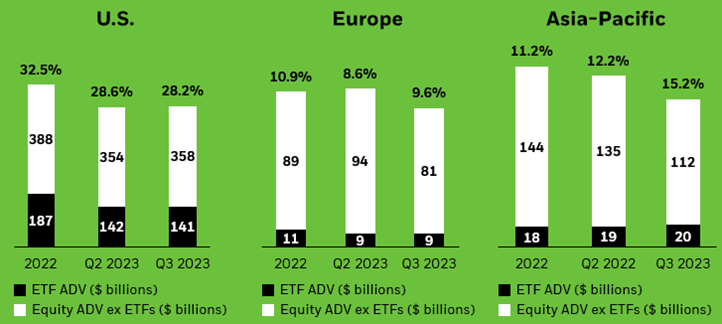

Derrière eux, c’est tout le marché des ETF indiciels qui retient son souffle. Et, avec des volumes de près de 150 Mds$ par trimestre, les ETF américains représentent le tiers des échanges sur le NASDAQ et le NYSE.

9,6 % en Europe, 15,2 % en Asie et jusqu’à 28,2 % aux Etats-Unis : le poids des ETF dans les échanges est devenu systémique. Infographie : BlackRock

Pour les particuliers, une ouverture des bourses sans interruption n’aurait que des avantages. Chacun pourrait placer ses ordres le matin en buvant le café, le soir après le dîner, ou le week-end.

Pour les professionnels, ce sera un casse-tête qui pourrait même faire disparaître les petits fonds, et renforcer la position déjà dominante des grands noms du secteur.

Une modernisation attendue

Ces dernières années, la tendance était déjà à l’élargissement des horaires de fonctionnement des places de marché.

Si les échanges d’actions sont encore limités dans le temps (la Bourse de Paris conserve son très classique 9h/17h30), il est déjà possible d’échanger sans interruption devises, cryptomonnaies et contrats à terme sur les grands indices boursiers durant la semaine.

Même le couvre-feu nocturne sur les actions tend à être de moins en moins strict. Tradegate, le marché boursier alternatif de la Deutsche Börse, propose d’ores et déjà des horaires étendus de négociation de 08h à 22h. Certains courtiers comme Interactive Brokers et Robinhood proposent à leurs clients de l’animation hors cotation officielle sur les titres les plus populaires, et prennent à leur charge le risque de contrepartie.

Les particuliers ont ainsi pris l’habitude de pouvoir passer leurs ordres quand bon leur semble. Il n’y a guère que le week-end qu’ils doivent encore s’astreindre à rester loin de l’écran.

Ouvrir les bourses sans interruption pour les investisseurs particuliers n’est donc pas un bouleversement majeur. S’il se pose évidemment la question de la protection des consommateurs (est-il raisonnable de passer des ordres au milieu de la nuit ? Est-il souhaitable de permettre aux traders compulsifs de passer leur week-end scotchés aux cotations ?), des garde-fous peuvent être envisagés.

Le risque principal n’est pas pour les investisseurs lambda, mais pour les institutionnels. Il est impossible de garantir une liquidité constante à toute heure du jour ou de la nuit. Le risque de décalage des cours est donc important, surtout durant le week-end.

Pire encore, la disparition des fixings d’ouverture et de clôture journaliers va retirer aux gérants d’ETF la possibilité d’ajuster leurs positions aux évolutions des indices.

Les ETF privés de points de repère ?

L’essor des fonds de suivi passifs a eu pour effet pervers de concentrer les échanges sur les périodes d’ouverture et de fermeture des marchés. Le moment du fixing est très apprécié des gérants d’ETF car les échanges s’y font à un prix unique.

Cela permet de s’assurer de placer et retirer son argent sur des titres vifs à un cours de référence, connu de tous et partagé par l’ensemble des opérateurs – contrairement à la journée de cotation où le prix change en permanence et où les écarts entre les plus-hauts et les plus-bas peuvent être importants.

L’objectif des ETF passifs n’est en effet pas de faire des étincelles, mais de suivre au plus près l’évolution d’un indice de référence. Tout ce qui contribue à stabiliser les cours et à améliorer la transparence est donc souhaitable.

L’appétence croissante pour ces véhicules passifs a mécaniquement augmenté le poids des fixings dans les volumes d’échange. Si, au début des années 2020, ils représentaient environ 20 % des volumes journaliers, leur importance approche désormais les 28 % des volumes en Europe, et dépassent les 30 % aux Etats-Unis selon Bloomberg Intelligence.

Dans un effet boule de neige inévitable, la concentration des volumes sur quelques minutes par jour a stabilisé les cours d’ouverture et de clôture au prix d’un assèchement de la liquidité intraday. Les opérateurs ayant horreur de la solitude, cela a créé un appel d’air qui a aspiré encore plus de liquidité sur ces moments-clés… alimentant le cercle vicieux. Seuls les day traders bénéficient de cette concentration des échanges et profitent d’une volatilité accrue durant le reste de la journée – mais au risque de ne pas trouver de contrepartie pour placer leurs ordres.

La question sur le devenir des ETF se pose avec la perspective des cotations continues. D’une manière ou d’une autre, les teneurs d’indices devront choisir un prix de référence à intervalle régulier. Les gérants d’ETF n’auront d’autre choix que d’essayer de regrouper leurs ordres au moment de la détermination du prix. Mais, ne disposant potentiellement plus d’une cotation à prix commun, ils devront élaborer de nouvelles stratégies pour limiter leur écart par rapport au cours de référence.

Tous pourraient ne pas y parvenir, et seuls les ETF disposant des plus grands encours pourront « faire le marché » tandis que les fonds secondaires auront le plus grand mal à maîtriser les erreurs de suivi.

Le risque est alors de voir les quelques grands noms de la cote, comme BlackRock et Vanguard, absorber toujours plus de liquidités jusqu’à obliger leurs petits concurrents à jeter l’éponge. Une telle concentration serait néfaste pour les marchés, qui ne gagnent jamais à être aspirés par quelques acteurs « too big to fail ».

Merci