La baisse des taux, impulsée par la BCE jeudi dernier, va bouleverser une nouvelle fois les modèles d’affaires des établissements bancaires. Pourtant, il ne sera pas dit que BNP Paribas continuera de subir les revirements stratégiques de Francfort dans les prochaines années… En rachetant Axa IM, la banque change de dimension…

Alors que les acteurs bancaires français commençaient à peine à profiter des taux hauts au fil du renouvellement naturel des crédits immobiliers contractés à taux fixes, voilà que la Banque centrale européenne (et ses consœurs) laisse planer le doute quant à l’arrivée d’une nouvelle ère de taux bas…

La banque BNP Paribas continuera-t-elle de subir les revirements stratégiques de Francfort dans les prochaines années ? rien n’est moins sûr…

Cet été, le groupe bancaire a fait une offre de rachat sur AXA Investment Managers (Axa IM), mobilisant une enveloppe de plus de 5 Mds€. Avec ce rachat record depuis la crise des subprime, BNP Paribas s’offre une diversification bienvenue qui lui permettra de se renforcer dans la gestion d’actifs.

A l’issue du rachat, son portefeuille d’actifs sous gestion devrait dépasser les 1 500 Mds€. L’objectif annoncé est de prendre la position de numéro 2 européen du secteur, juste derrière Amundi.

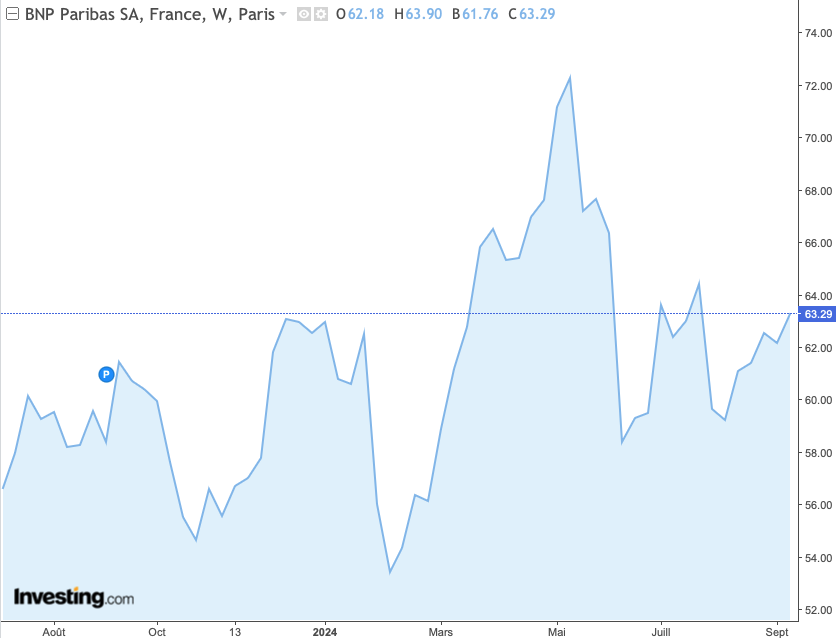

Le renforcement dans la gestion d’actifs pourrait renvoyer l’action BNP sur ses plus-hauts annuels (infographie : investing.com)

Changement d’échelle pour l’asset management

En rachetant Axa IM, BNP Paribas fait le pari d’un changement structurel.

Le groupe n’était jusqu’ici pas étranger à la gestion d’actifs. Grâce à sa branche BNP Paribas Asset Management, il avait près de 600 Mds€ d’actifs sous gestion. En ajoutant les portefeuilles de BNP Paribas Cardif, sa branche d’assurances, les encours se montaient même à un peu plus de 860 Mds€.

Désormais, il jouera dans la même cour que le Français Amundi, et pourra aussi concurrencer frontalement l’Allemand Allianz (1 700 Mds€ sous gestion). Il dépassera aussi largement l’Italien Generali et ses 680 Mds€.

Le rachat d’Axa IM, qui double quasiment les montants sous gestion, oblige en outre le groupe à une clarification bienvenue. Les fonds gérés par Cardif vont remonter dans le giron de BNP Paribas, comme l’a déclaré le directeur général Jean-Laurent Bonnafé lors de l’annonce de l’opération.

Un positionnement plus clair

Clarifier les rôles de chacun sera nécessaire pour maintenir l’équilibre des pouvoirs. Avant le rapprochement, BNP Paribas Asset Management comptait à peine plus de 2 000 salariés, tandis qu’Axa IM voyait ses effectifs dépasser les 2 800 personnes.

Non seulement la proie est plus grosse que le prédateur, signe d’une digestion potentiellement compliquée, mais la maison-mère Axa compte, en prime, garder un droit de regard sur son ancienne division…

Selon les déclarations de Frédéric de Courtois, directeur général adjoint d’Axa, l’assureur va en effet conserver le contrôle stratégique des portefeuilles en maintenant une équipe de près de 300 personnes dédiée au choix de l’allocation des assurances-vie sur les fonds en euro et les unités de compte.

De fait, l’opération de rachat prévoit la signature d’un partenariat commercial courant sur une durée de 15 ans, obligeant les protagonistes à prévoir une collaboration à long terme à l’échelle des fusions-acquisitions du secteur. Axa IM entrera donc dans le giron du groupe BNP, certes, mais gardera une partie de l’ADN d’Axa.

Du bon usage du trésor de guerre

BNP Paribas n’avait pas mené de rachat d’envergure depuis l’absorption de Fortis en 2009. Or, la vente de la Bank of the West en 2021 à la Banque de Montréal, pour un montant de 16,3 Mds$, a apporté une montagne de liquidités au groupe.

Plutôt que de reverser simplement le produit de la cession aux actionnaires, le groupe a décidé d’en réinvestir une grande partie pour augmenter sa génération de cash-flow. L’an passé, pas moins de 3 milliards avaient déjà été redéployés, dont 1 milliard en croissance organique et 2 milliards en partenariats et croissance externe.

Axa IM n’est même pas si chèrement payée puisque qu’au prix de 5,1 Mds€, la cible n’est valorisée que 0,6 % de ses actifs sous gestion. C’est l’équivalent du ratio de valorisation actuelle d’Amundi, ce qui représente une bonne affaire pour un rachat en bloc. Elle va permettre d’augmenter l’envergure de BNP Paribas en apportant près de 400 M€ de résultat opérationnel au groupe.

Au niveau réglementaire, l’établissement bancaire ne verra pas ses ratios de solvabilité souffrir malgré un quasi-doublement de ses encours sous gestion. Selon la direction, le ratio de solvabilité, qui s’établit actuellement autour des 13 %, ne diminuera que de 25 points de base ; soit 0,25 %.

Ce petit miracle comptable est rendu possible par le « compromis danois », qui permet aux groupes bancaires ayant des filiales d’assurance d’utiliser un traitement prudentiel avantageux. Cette disposition, mise en place en 2012, permet aux bancassurances de ne déduire du ratio de fonds propres que 37 % de la part du capital détenue dans les filiales d’assurances, soit un poids prudentiel près de trois fois moindre que sous le régime de Bâle III.

Bien que désormais dans le collimateur de Bruxelles pour la différence de traitement qu’il crée entre banques et bancassureurs, le dispositif est défendu becs et ongles par la France qui a tout intérêt à voir perdurer le statu quo. L’Hexagone est en effet le premier bénéficiaire de ces règles spéciales, qui profitent également à la Société Générale, au Crédit Mutuel et au Crédit Agricole. A moyen terme, BNP Paribas devrait donc pouvoir maintenir son ratio de solvabilité autour de 12,5 % sans avoir à immobiliser de capitaux supplémentaires.

Avec le rachat d’Axa IM, BNP Paribas se structure pour alimenter la croissance de son activité dans les prochaines années. Avec un produit net bancaire déjà en hausse de 5,8 % au premier semestre à presque 25 Mds€, les actionnaires ne peuvent que se féliciter de l’opération.

Bonjour

Etant à la banque mycrelan ancienne banque crédit agricole il y a quelques mois j ai appris que mycrelan a racheté axa ceci dit je suis très étonnée que bnp paribas racheté actuellement axa

(Je suis Belge)