Après les questions soulevées par la recherche de plus-values sur certaines biotechs pendant la pandémie de Covid-19, le prochain dilemme moral pour les investisseurs sera sans nul doute le secteur de l’armement. Si le choix d’investir ou non dans ces entreprises est éminemment personnel, les marchés ont déjà pris leur parti. Depuis un an, les valeurs de l’armement connaissent une progression impressionnante…

Vous êtes-vous déjà demandé pourquoi vous investissiez ?

Pour certains investisseurs, financer l’économie est indissociable de la bonne action. Les placements doivent être vertueux et encourager une évolution positive du monde dans lequel nous vivons.

Pour d’autres, l’investissement est par nature amoral. Son but n’est pas de dire le bien ou le mal, mais de créer de la plus-value dans le respect des lois qui décident de ce qui est accepté, et de ce qui est interdit.

Aujourd’hui, les actionnaires engagés cherchent à privilégier des prises de participation dans les valeurs dites ESG, dont la stratégie prend en compte des critères environnementaux, sociaux et de gouvernance stricts.

Avant l’engouement pour l’ESG, les investisseurs procédaient par élimination. Ce sont les valeurs dites « de vice » qui étaient écartées de certains portefeuilles. Pour les entreprises dont l’activité était considérée comme contraire à la morale, inutile de montrer patte blanche en termes d’inclusivité, d’émissions de CO2 ou d’économie solidaire : leur métier les condamnait aux yeux des actionnaires socialement responsables.

De fait, ces entreprises étaient – et demeurent – rejetées par bon nombre d’investisseurs, ce qui les font s’échanger sur des multiples boursiers plus faibles que le reste du marché. Cela signifie que les investisseurs bénéficient d’une décote lorsqu’ils choisissent ces titres.

Mais qui décide de l’acceptabilité de l’activité d’une entreprise ? Les critères varient selon les zones géographiques : si tabac et jeux d’argent font l’objet d’un relatif consensus à l’international, il n’en est pas de même pour l’alcool dont la perception est très différente selon les pays.

La notion de moralité d’une entreprise évolue aussi au cours du temps. En Amérique du Nord, les valeurs cannabis sont de moins en moins vues comme des parias. En France, il était de bon ton, jusqu’aux années 2020, d’éviter ostensiblement tout investissement dans le nucléaire, un secteur d’activité considéré comme mortifère. Avec l’accélération de la transition énergétique, le voilà redevenu vertueux. Financer l’atome revient aujourd’hui à investir dans la protection de l’environnement.

Le prochain dilemme moral pour les investisseurs sera sans nul doute le secteur de l’armement.

L’invasion de l’Ukraine est venue poser de manière aigüe la question de la place qu’occupe la Défense dans notre société. Les producteurs d’armes sont de moins en moins vus comme des marchands de mort, et de plus en plus comme un socle de notre sécurité.

Si le choix d’investir ou non dans ces entreprises est éminemment personnel, les marchés ont déjà pris leur parti. Depuis un an, les valeurs de l’armement connaissent une progression formidable en Bourse.

Des dépenses publiques qui font s’envoler les commandes

Le secteur de la Défense est totalement dépendant de la dépense publique. Après trois décennies durant lesquelles les gouvernements européens ont souhaité toucher les « dividendes de la paix » en limitant les budgets militaires, l’invasion de l’Ukraine est venue inverser brutalement la tendance.

En France, le Président de la République a annoncé un budget en hausse historique de 40 %, à 413 Mds€ d’ici la fin de la décennie. L’effort est loin d’être isolé : en Allemagne, le chancelier Olaf Scholz avait annoncé quelques jours à peine après l’invasion de l’Ukraine la création d’un fonds de 100 Mds€.

Par conséquent, les valeurs de l’armement font l’objet d’un regain d’intérêt des investisseurs qui anticipent une hausse des commandes, donc des bénéfices.

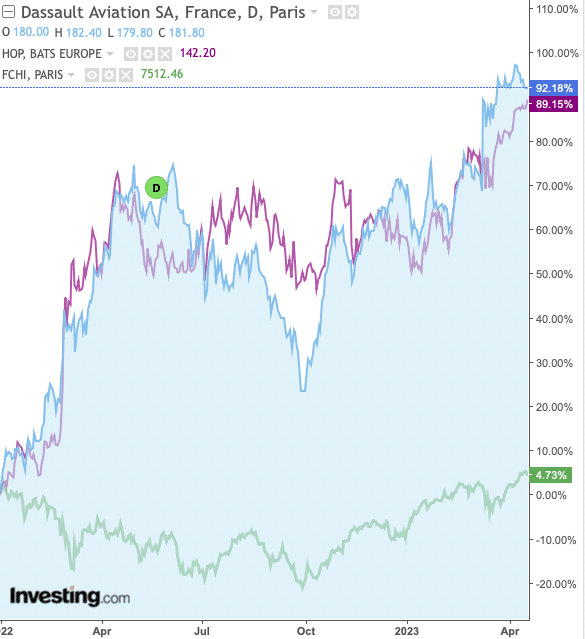

Dassault Aviation et Thales, par exemple, engrangent respectivement +89 % et +92 % depuis le début de l’année 2022. Elles surperforment ainsi très clairement le CAC40 qui, malgré les records atteints mi-avril, doit se contenter d’un modeste +4,7 % sur la période.

Evolution de Dassault Aviation (en bleu) et Thales (en violet), par rapport au CAC40 (en vert). Infographie : Investing.com

Bien entendu, la diversification de l’activité de ces groupes dans le civil rend leur modèle d’affaires moins sensible aux augmentations des budgets militaires. S’il est évident que leurs ventes vont bondir, dans l’absolu, entre 2020 et 2030, la progression relative sera diluée une fois rapportée au socle d’activité existant.

Les investisseurs souhaitant s’exposer plus directement à la hausse des dépenses publiques de défense se sont donc positionnés sur les groupes dont le métier est plus concentré sur l’armement.

Ainsi, le suédois Saab (FRA : SDV) a vu son cours multiplié par 2,5 depuis le début de l’année 2022 (+144 %). Connu par le grand public pour avoir donné son nom à une marque de voitures dans les années 1980, le groupe est en fait spécialisé dans le développement d’avions de chasse, de missiles, de canons, de systèmes de visée et d’identification, de drones, et d’électronique destinée au combat et à la surveillance.

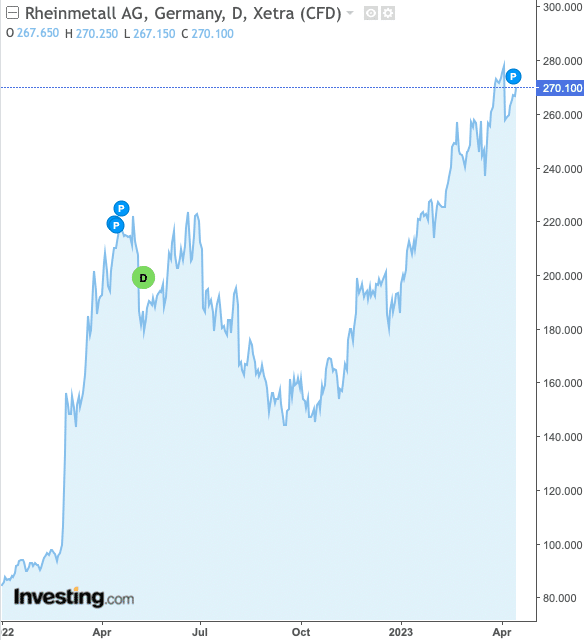

Outre-Rhin, c’est Rheinmetall (FRA : RHM) qui attire les capitaux. Le conglomérat plus que centenaire (il fut fondé aux débuts de la révolution industrielle, au XIXe siècle) est aujourd’hui une référence européenne dans l’armement qui fabrique chars, canons, et munitions. Doté d’un solide carnet de commandes qui représente quatre ans de livraisons au rythme actuel, Rheinmetall fait partie de ces entreprises sollicitées par les autorités pour augmenter leur cadence de production. Les perspectives annoncées pour les prochaines années, qui étaient déjà alléchantes pour les actionnaires, pourraient donc n’être qu’un socle d’activité à mesure que le conflit en Ukraine se prolongera.

Rheinmetall est sans aucun doute la coqueluche des investisseurs dans l’armement, avec un cours qui a plus que triplé depuis le début 2022 (+225 %), passant de 83 € à plus de 270 €.

Evolution du cours de l’action Rheinmetall depuis début 2022. Infographie : Investing.com

Investir sur l’augmentation de la fréquence et l’intensité des conflits armés pose, sans aucun doute, la même question morale que l’investissement dans les valeurs Covid au début de l’année 2020. Au vu de l’évolution des cours des entreprises exposées au secteur, un grand nombre d’investisseurs a décidé de profiter de l’opportunité.