Le temps se couvre sur le secteur aéronautique européen. Empêtré dans des difficultés d’approvisionnement, ses champions inquiètent les marchés. En ce qui concerne Airbus, la correction qui s’est enclenchée pourrait emporter le titre bien plus bas : d’ailleurs, il a encore reculé depuis l’ouverture du gap baissier de la semaine passée.

L’effondrement de l’action Airbus (NL0000235190 – AIR) de -9,5 % en une séance, suite à l’alerte sur les prévisions, aura été le couronnement d’une dégringolade entamée au début du printemps.

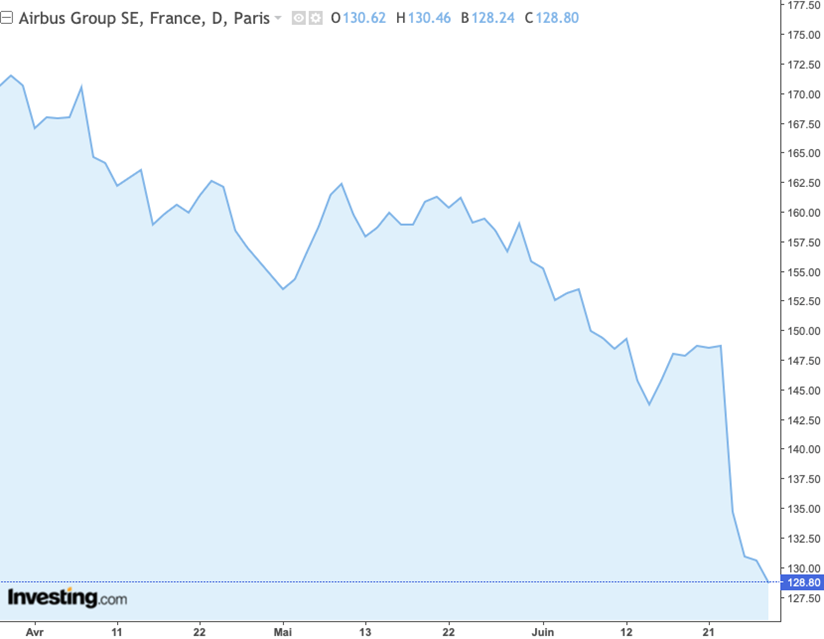

Depuis le 27 mars où il a atteint son plus-haut historique, dépassant les 171 €, le titre a cédé plus de 25 % en ligne droite.

Le titre de l’avionneur, qui avait plus que triplé depuis le trou d’air généralisé du printemps 2020, revient désormais sur ses niveaux pré-pandémiques, effaçant près de cinq ans de gains.

De 172,8 € à 129 € sans arrivée d’acheteurs à bon compte : le marché abandonne le titre Airbus. Infographie : Investing.com

A première vue, la dégringolade peut sembler exagérée tant la situation du groupe est enviable. Référence internationale sur le marché de l’aérien, de la défense et du spatial, son carnet de commandes est rempli comme jamais.

Dans le même temps, son grand rival Boeing est empêtré dans des contre-performances à répétition. Dans l’aviation civile, les déboires du 737MAX sont sans fin et le 777X ne sera pas certifié avant 2025 au plus tôt. Dans le spatial, la capsule Starliner qui a enfin rejoint l’ISS avec des astronautes après sept ans de retard a dû décaler son vol retour afin d’étudier un problème technique.

Mais malgré ce contexte favorable, les dangers s’accumulent pour Airbus. Très dépendante de la mondialisation, la chaîne logistique de l’avionneur ne s’est jamais complètement remise des mesures drastiques prises lors de la crise sanitaire.

Quatre ans plus tard, les approvisionnements sont toujours le facteur limitant des ventes. Plus problématique encore, tous ses concurrents ne sont pas logés à la même enseigne. Si Boeing continue de faire du surplace tant sur le plan technique que commercial, le nouveau concurrent chinois Comac commercialise déjà ses avions en Chine, et vise désormais l’Europe.

Alors que l’action se paye encore près de trente fois les bénéfices annuels, et qu’il semble difficile pour le groupe d’augmenter les volumes de ventes, Airbus fait partie des dossiers dont les fondamentaux ne sont pas encore bien pris en compte par le marché. La correction qui s’est enclenchée pourrait encore emporter le titre bien plus bas – il a d’ailleurs perdu -12 % depuis l’ouverture du gap baissier de la semaine passée.

Airbus : quand les sous-traitants ne jouent plus le jeu

La mise sous cloche des économies, les confinements et les fermetures de frontières décidés pour lutter contre le Covid ont bouleversé l’activité de tous les acteurs économiques.

A l’instar de l’industrie automobile, l’aéronautique dépend de la bonne santé de milliers de sous-traitants pour fonctionner correctement. De la même manière que le manque de composants à quelques centimes a pu paralyser les chaînes d’assemblage des constructeurs automobiles, qui n’ont pu terminer (et vendre) des véhicules coûtant plusieurs dizaines de milliers d’euros, les hoquets de la chaîne de sous-traitance empêchent les ateliers d’Airbus de finaliser l’assemblage des appareils au rythme souhaité.

Selon le Directeur Général d’Airbus, la pénurie la plus criante aujourd’hui est celle des réacteurs. Les deux motoristes favoris d’Airbus, CFM International et Pratt & Whitney, sont incapables de livrer ces équipements en nombre suffisant. Ce n’est pourtant pas faute d’avoir réclamé à Safran (co-actionnaire de CFM International), durant la pandémie, de prévoir une augmentation des cadences de production pour répondre à l’inévitable rebond de la demande en appareils…

Mais l’appel n’a pas été couronné de succès, Safran a joué la prudence, et Airbus voit désormais des avions sans réacteur s’accumuler dans ses hangars. Alors que plus de 860 appareils avaient été livrés en 2019, ce nombre devrait s’établir au mieux à 770 exemplaires cette année, contre 800 prévus jusqu’ici. Cette incapacité à répondre à la demande va abaisser le bénéfice opérationnel de 1 à 1,5 Md€ sur l’exercice 2024.

Et même si l’approvisionnement en réacteurs revenait à la normale, la pénurie touche désormais d’autres sous-ensembles comme les sièges, les écrans, voire parfois les simples prises de recharge USB. Comme pour les voitures, la vente d’un avion à 100 M€ peut être reportée car une poignée d’éléments à quelques euros pièce manquent à l’appel…

Le risque Comac

Si Airbus n’a guère à craindre un rattrapage de Boeing, soumis à ses propres problèmes internes, il ne peut plus faire l’impasse sur l’arrivée du Chinois Comac.

Le C919, qui a été certifié en Chine depuis septembre 2022, est la nouvelle coqueluche des compagnies aériennes locales. Conçu pour être un concurrent direct de l’A320 et du Boeing 737 qui font la bonne fortune actuelle des avionneurs occidentaux, le C919 a déjà été commandé à des centaines d’exemplaires.

Malgré un prix catalogue supérieur à 100 M$, en ligne avec les tarifs des appareils occidentaux, les grandes compagnies chinoises China Eastern Airlines et Air China ont déjà commandé 100 exemplaires chacune. La China Southern Airlines devrait lui emboîter le pas, et Comac prévoit de vendre 2 000 appareils dans les prochaines années.

Alors que la Chine représente désormais 20 % du trafic aérien mondial, le duopole d’Airbus et Boeing, qui fournissaient encore 98 % des appareils en service dans l’Empire du milieu, est attaqué frontalement.

La menace est d’autant plus sévère que l’avionneur Chinois ne compte pas se cantonner à son marché local. Comac a relancé les démarches pour que le C919 obtienne son certificat de navigabilité en Europe. Entamé en 2019, le processus qui avait été interrompu du fait de la pandémie reprend de plus belle, avec un audit de la conception et des tests sur les appareils de la part des autorités européennes.

Selon le South China Morning Post, le premier vol de test pourrait avoir lieu d’ici au début 2025, et la certification arriver entre 2025 et 2026. Une échéance courte à l’échelle de l’aéronautique, d’autant que Comac a également dans ses cartons un deuxième appareil pour se lancer dans le marché des long-courriers.

Après avoir attaqué frontalement l’A320 et le Boeing 737, Comac vise désormais les autres poules aux œufs d’or que sont l’A350 et le Boeing 787. Son Comac C929, qui sera doté des mêmes motorisations modernes, devrait offrir des performances équivalentes en termes de coûts d’exploitation et d’économies de carburant.

Avions régionaux, court-courrier et long-courrier. Le catalogue de Comac ne fait pas dans l’originalité, mais correspond à la demande du marché. Photo : SCMP

Airbus pourra se rassurer temporairement avec le fait que Comac, qui utilise des réacteurs CFM International, est actuellement soumis aux mêmes retards d’approvisionnements. Mais ce joker ne fonctionnera qu’un temps, et la chaîne logistique de l’avionneur chinois, moins internationale, est aujourd’hui plus robuste.

A moyen terme, le Français n’a toujours pas apporté de réponse crédible à l’arrivée de ce nouveau concurrent.