L’époque où l’on prêtait sans intérêts est bel et bien derrière nous ! Désormais, les obligations offrent des rendements plus qu’intéressants. Et les réductions de taux attendues cette année pourraient faire monter leur cours, car quand les taux baissent, le prix des obligations augmente…

Il y a deux semaines, la sénatrice Elizabeth Warren a demandé au président de la Réserve fédérale américaine Jerome Powell, de baisser « ces taux astronomiques ».

Je ne sais pas sur quelle planète elle vit, mais je sais que ce n’est pas celle qui se situe entre Vénus et Mars.

J’ai bien compris. Il s’agit d’une année électorale cruciale aux Etats-Unis, le logement est extrêmement cher ces derniers temps, et Warren lutte en faveur des personnes défavorisées qui n’ont pas les moyens de se loger.

Mais resituons le contexte pour les taux.

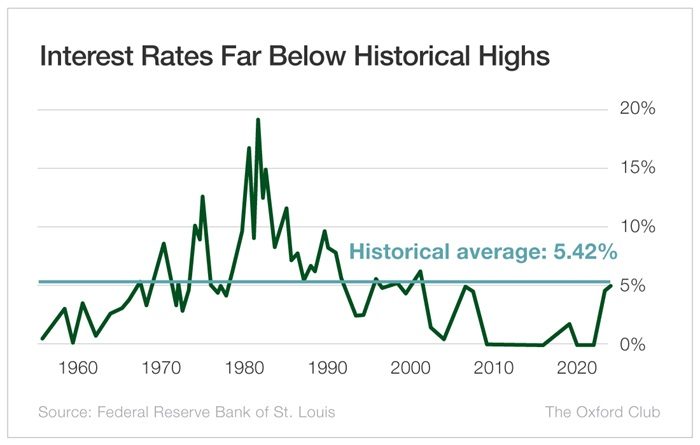

Ce graphique retrace l’évolution des taux des Fed Funds sur 70 ans. Est-ce que les taux actuels semblent si astronomiques ?

Les taux d’intérêt sont bien en dessous des plus-hauts historiques

(Moyenne historique : 5,42%)

La moyenne historique américaine est de 5,42 %, et la fourchette actuelle se situe entre 5,25 % et 5,50 %. Nous sommes donc dans la moyenne historique.

De plus, au mois de décembre, on comptait 9 millions d’offres d’emploi, soit une progression par rapport aux 8,9 millions d’offres du mois de novembre. Avant la pandémie, il n’y a jamais eu 8 millions d’offres d’emploi sur un mois.

En janvier, les employeurs ont créé 353 000 emplois. C’est un chiffre important, et en progression par rapport aux 333 000 enregistrés au mois de décembre.

Les salaires sont également en hausse de près de 4,5 % par rapport à l’an dernier.

Et les bénéfices des entreprises devraient avoir progressé de 4,4% au 4e trimestre 2023, selon les estimations.

Quant au PIB du 4e trimestre, il affiche un robuste taux de croissance de 3,3 %.

Alors nous ne sommes pas vraiment au bord de la récession.

Obligations et assouplissement monétaire : à quoi faut-il s’attendre ?

Vous le savez, les taux vont sûrement changer. Comme vous pouvez le constater sur le graphique ci-dessus, les fortes hausses ont souvent été suivies de baisses rapides, dans la mesure où la Fed a souvent tendance à en faire trop, aussi bien quand elle relève les taux que lorsqu’elle les baisse. (En fait, cela crée une opportunité exaltante pour nous… Restez à l’écoute, j’en dirai plus bientôt).

Pour ne rien arranger, la Chine est menacée par une crise financière. Le promoteur immobilier chinois Country Garden Holdings (OTC : CTRYF), l’une des plus grandes entreprises du monde, liquide ses actifs à l’étranger en tentant de gérer un endettement d’environ 36 Mds$.

Et un autre promoteur chinois se trouve dans une bien plus mauvaise posture : Evergrande, dont la dette s’élève à 300 Mds$, a reçu l’ordre d’un tribunal de liquider ses actifs pour payer ses créanciers.

Si les malheurs de la Chine se propageaient aux Etats-Unis, l’économie pourrait freiner des quatre fers et les taux pourraient effectivement être abaissés.

Dans tous les cas, les obligations sont l’investissement incontournable en ce moment.

Si l’économie demeure robuste et que les taux restent stables, les détenteurs d’obligations continueront à obtenir des rendements plus élevés que pendant des années.

Les obligations d’entreprises de premier ordre (dites « investment-grade ») rapportent 6 %. Les obligations notées BB ou mieux n’entrant pas dans la catégorie investment-grade rapportent plus de 7 %. (Pour rappel : les détenteurs d’obligations ont la garantie de récupérer leur argent, à maturité, à moins que la société ne fasse faillite).

Et si les taux baissent, comme Warren le souhaite, les cours des obligations augmenteront et offriront de jolis gains financiers à leurs détenteurs, car la relation entre les cours des obligations et les taux d’intérêt est inversée. Dans ce scénario, les investisseurs pourraient encaisser leurs gains ou continuer à collecter les intérêts (qui seront plus intéressants à mesure que les taux baisseront) jusqu’à maturité.

Je recommande à nos lecteurs depuis un moment de faire le plein d’obligations. On peut difficilement imaginer meilleur scénario d’investissement.

A bientôt !

Marc Lichtenfeld

Votre opinion nous intéresse ! Envisagez-vous d’acheter des obligations ? N’hésitez pas à nous donner votre avis dans les commentaires !

Et n’oubliez pas que vous pouvez retrouver l’intégralité du portefeuille dividendes de Marc Lichtenfeld en vous abonnant au Oxford Dividendes Club !

Et si au contraire les taux remontaient, comme ils ont déjà tendance à le faire depuis le début de l’année ? Et si les états surendettés voyaient leur note baisser et les créanciers demander des taux plus élevés à cause de la prime de risque ? Et si l’inflation regonflait suite à de nouvelles injections de liquidités fantoches pour tenter de repousser toujours plus le naufrage de ce système ?