Depuis quelques semaines, le CAC 40 latéralise. Au sein de l’indice, les valeurs affichent une certaine dichotomie. De la hausse pour certaines. De la baisse pour d’autres. Une ambivalence que l’on retrouve même au niveau macroéconomique. La question à un million en cette rentrée : quelles perspectives de sortie pour l’indice parisien ? Difficile d’avoir un avis tranché sur la question. On tente un scénario ?

Comme je le disais en live hier matin dans Agora Trading Lab, on constate une certaine dichotomie de comportements au sein des valeurs du CAC 40 ces dernières semaines.

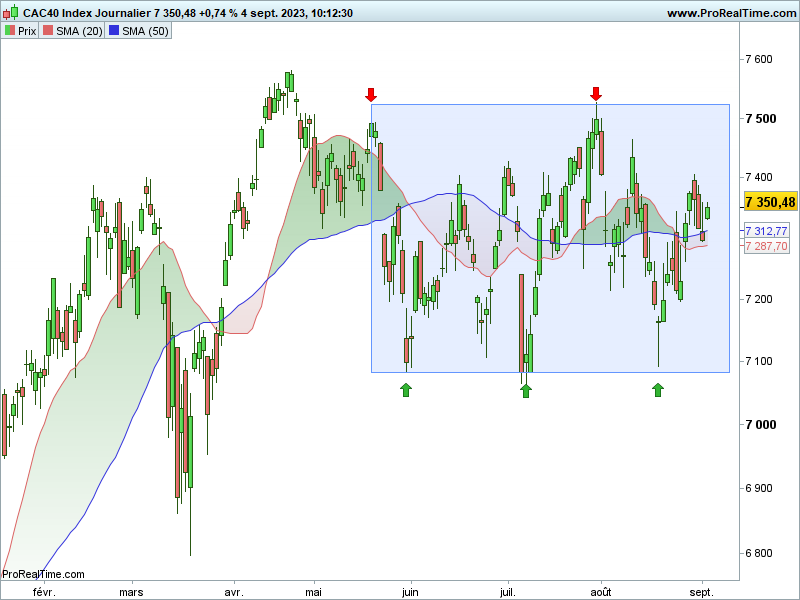

D’un côté, nous avons des titres résilients. Ceux qui réagissent bien dans le sillage de leur bonne publication trimestrielle comme Crédit Agricole ou encore Michelin. Et d’autres qui profitent de facteurs externes, à l’image de TotalEnergies qui teste ses records historiques soutenu par la bonne tenue du baril depuis le mois dernier (cf. rectangle bleuté + flèches rouges ci-dessous).

Puis, il y a les autres… Des titres plombés par des lourdeurs persistantes, conséquence, au choix, d’un « effet sectoriel » défavorable (je pense par exemple à Worldline plombé par Adyen) ou d’un newsflow propre pesant (comme pour LVMH durant l’été ou encore Pernod-Ricard rien que le semaine dernière).

Du pour et du contre donc… De l’ambivalence… De l’indécision…

Latéralisation et perspectives illisibles

En termes graphiques, la traduction est claire : de la latéralisation à court terme, comme vous pouvez le voir sur le graphe ci-dessous (rectangle bleuté + flèches de couleur ci-dessous), avec un large trading range horizontal dont les bornes sont comprises entre 7 050/7 100 points à la baisse et 7 500/7 525 points à la hausse.

La question à un million en cette rentrée : quid du sens de sortie ? Difficile d’avoir un avis tranché sur la question.

En effet, côté macroéconomie aussi, il y a du pour et du contre. D’abord parce que la saisonnalité n’est statistiquement pas très porteuse. Le mois de septembre étant l’un des mois les plus faibles de l’année en termes de performance. Ensuite, nous avons la teneur des dernières statistiques américaines (notamment de l’emploi US vendredi dernier) et l’éventualité d’une pause dans la hausse des taux des banques centrales.

Quels scénarios envisager ?

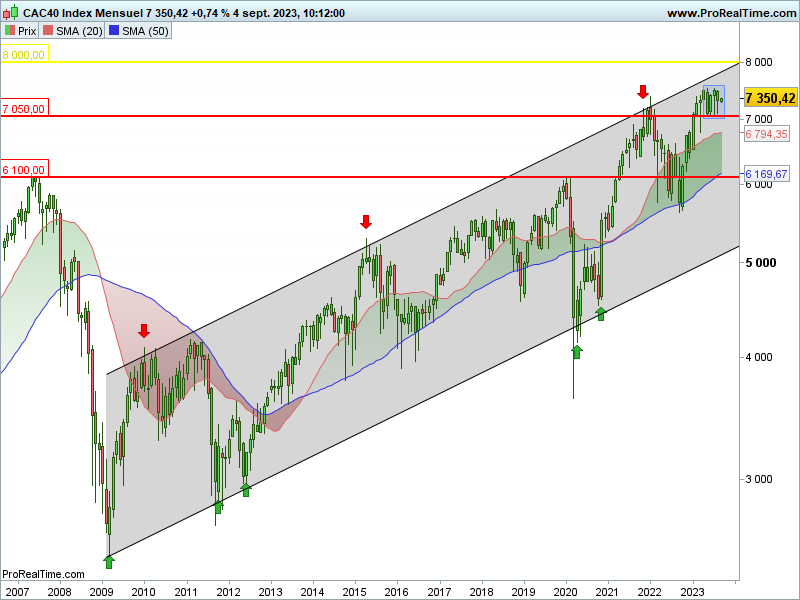

Côté CAC 40 que voit-on en prenant un peu de recul ? Dézoomons notre graphique en adoptant une vue mensuelle. Comme vous pouvez le voir, le CAC 40 évolue dans un large canal ascendant de long terme (visible en grisé + flèches rouges ci-dessous).

A court terme, la phase en range que l’on connaît ces dernières semaines est visible en haut sur la droite de l’image avec le petit rectangle bleuté. Si je mets cela en lumière, c’est pour illustrer l’upside qui, même en cas de poursuite de la hausse vers de nouveaux records, me semble relativement réduit à l’approche des 8 000 points. Ce qui, même dans ce scénario « lunettes roses », représente à peine une dizaine de pourcents.

A l’inverse, dans l’hypothèse moins favorable, une rechute sous les 7 000 points dégraderait la configuration avec un risque de reflux rapide en direction des plus-bas de mars autour des 6 800 points dans un premier temps. Voire, en cas d’extension de la baisse, et dans un « worst case scénario » en direction des 6 100 points.

Pour en revenir à la situation de plus court terme, une chose est sûre : étant donné la compression de volatilité qui découle de la phase latérale en place ces derniers mois, le prochain mouvement risque d’être très impulsif. Car plus un actif passe de temps et réfléchit dans une zone clairement délimitée et plus, quand la résolution se fait, cela va vite. Pour le dire autrement, cela risque de fuser, soit au-delà des 7 500 points soit sous les 7 100 points. Alors, franchissement de résistance ou cassure de support ? Les débats restent ouverts…