La dette des Etats-Unis vient d’atteindre la limite légale imposée par le Congrès américain. Cela veut dire que la première puissance mondiale s’approche dangereusement du défaut de paiement. Et on le sait, si les Etats-Unis n’honorent pas les intérêts de leur dette, nous pourrions avoir droit à un choc systémique mondial, peut-être plus dévastateur que la crise de 2008…

Après avoir inondé les marchés financiers de liquidités pour faire face à une épidémie de Covid dévastatrice pour l’économie mondiale, les Banques centrales ne peuvent que constater les conséquences de ces fortes injections monétaires :

- hausse brutale de l’inflation à partir d’avril 2021 ;

- formation de bulles spéculatives sur de nombreux actifs (immobilier, marchés boursiers, cryptomonnaies).

Evidemment, la hausse brutale des prix touche en priorité les citoyens les plus pauvres. Ce sont surtout eux qui aujourd’hui payent l’addition.

L’inflation est le dénominateur qui a récemment poussé la Fed à privilégier une politique monétaire dite « Hawkish ». L’objectif de cette politique monétaire est de maintenir l’inflation autour de 2 %, contrairement aux politiques monétaires accommodantes dites « Dovish », qui elles, tendent à favoriser la croissance.

Dette américaine : la situation actuelle est dramatique

Pour venir à bout de cette inflation, l’éventail de solutions n’est pas si large…

Il faut ralentir l’économie par le biais d’une hausse de taux, ce qui contraint les ménages à moins consommer.

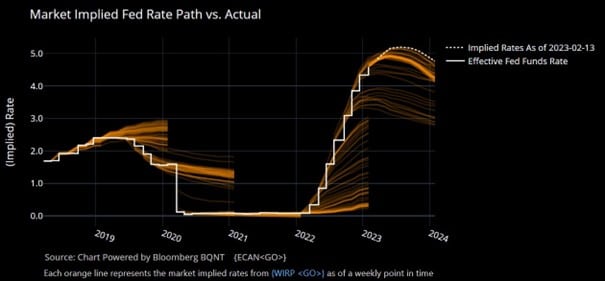

Taux d’intérêt de la Fed effectifs et anticipés I Source : Bloomberg

Nous venons de vivre l’un des cycles de resserrement monétaire les plus rapides de l’Histoire.

Cela ne sera pas sans conséquences pour l’économie actuelle fortement basée sur la dette. Les effets de cette politique de resserrement se feront ressentir pleinement dans quelques années seulement.

Une partie de la génération actuelle présente sur les marchés ne connaît pas l’inflation. Rappelons qu’il n’y a pas eu de hausse aussi violente de l’inflation depuis les années 1980.

Le fait que notre système tout entier soit actuellement basé sur la dette constitue un problème majeur de stabilité. Au fil des années, des crises de plus en plus systémiques s’installent (les subprimes en 2008 en sont un exemple frappant).

La dette des Etats-Unis vient d’atteindre la limite légale imposée par le Congrès américain.

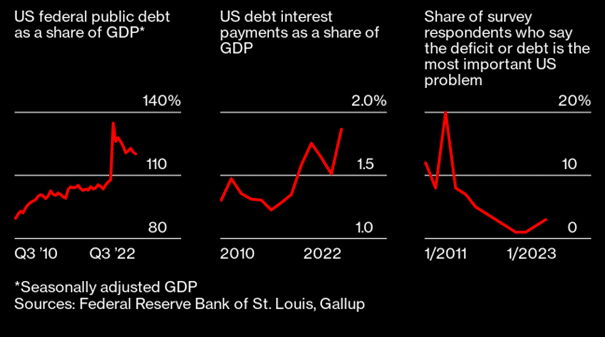

En fait, la dette totale des Etats-Unis représente 120 % du PIB total. Cela signifie que pour 1 $ de richesse produite, il y a 1,2 $ de dette.

Les deux grandes raisons qui expliquent l’expansion de cette dette sont :

- la crise de 2008 ;

- l’épidémie de Covid en 2020.

Situation actuelle de la dette américaine I Source : Bloomberg

Le pire, c’est que la récente hausse des taux risque de compliquer les choses encore un peu plus.

En effet, les intérêts de la dette à payer vont augmenter considérablement.

Le coût de la dette risque d’être de plus en plus difficile à supporter au cours des prochaines années, notamment à cause du poids de ces intérêts.

Nous allons voir qu’une économie trop financée par la dette peut causer plusieurs problèmes.

1/ La dépendance à l’emprunt pour financer ses dépenses, qui crée une forte vulnérabilité face aux fluctuations des taux d’intérêt et aux conditions économiques. Cela rend le coût de la dette de plus en plus difficile à supporter au cours des années, parce que le poids de ses intérêts augmente constamment. (C’est une situation bien connue chez les entreprises non profitables. Elles sont obligées d’émettre de nouvelles actions pour se financer et d’emprunter régulièrement, car elles sont étranglées par leur propre dette… Les actions de ces entreprises sont généralement plus volatiles que celles des entreprises traditionnelles saines et profitables.)

2/ Le risque de surendettement : quand la dette atteint des niveaux importants, il devient difficile de payer les intérêts, ce qui peut entraîner des défauts de paiement, des faillites et des crises systémiques.

3/ La perte de flexibilité budgétaire : un pays trop endetté n’a plus de flexibilité budgétaire et se retrouve complètement sous perfusion de l’emprunt. Une partie importante de ses revenus se retrouve affectée au remboursement de sa dette. En 2020, 8 % du budget des Etats-Unis était affecté au remboursement de la dette.

Quelles sont les conséquences pour les investisseurs ?

Si les Etats-Unis n’honorent pas les intérêts de leur dette, cela risque de causer un choc systémique mondial, probablement pire que la faillite de la banque Lehman Brothers en 2008…

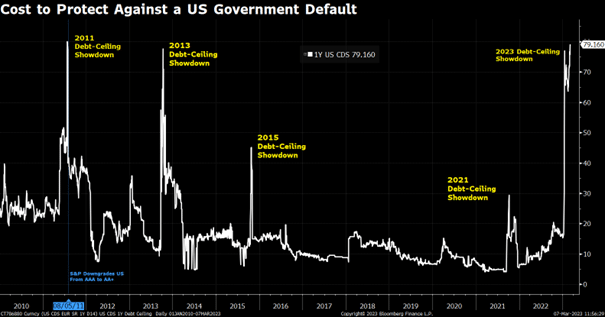

En 2011, les Etats-Unis avaient déjà frôlé le défaut de paiement (à quelques jours près).

Très récemment, Jerome Powell, le président de la Fed, a encore choqué en prononçant cette phrase : « Personne ne devrait supposer que la Fed puisse protéger l’économie en cas de défaut de paiement. »

Les investisseurs se protègent désormais massivement contre un risque de défaut des Etats-Unis. Nous le voyons ci-dessous sur les CDS (produits de couverture permettant de se protéger du défaut de paiement d’une entité). Plus ces derniers sont hauts, plus les investisseurs se protègent, et plus le risque peut être important.

Les CDS au plus haut depuis la crise de la dette de 2011 I Source : Bloomberg

Je ne suis pas en capacité de vous dire avec certitude si les Etats-Unis vont faire défaut en août prochain ou non. Cependant je peux vous certifier que le système actuel basé sur la monnaie/dette n’est pas durable, et qu’il risque d’entraîner des crises systémiques de plus en plus importantes au fil des années.

En tant qu’investisseur, je suis psychologiquement prêt à encaisser une baisse du marché si cette dernière se produisait comme en 2011. Evidemment, je suis aussi prêt à ce qu’il monte.

Quoi qu’il en soit, soyez préparé pour les deux cas de figure : il convient d’être stratège, peu importe votre environnement de marché. Il faudra vous habituer à l’incertitude des marchés et vivre avec.