Ces derniers jours, le sujet Credit Suisse déclenche toutes les spéculations sur les marchés financiers. Les rumeurs autour du groupe bancaire sont-elles à prendre au sérieux ou à laisser aux oubliettes ?

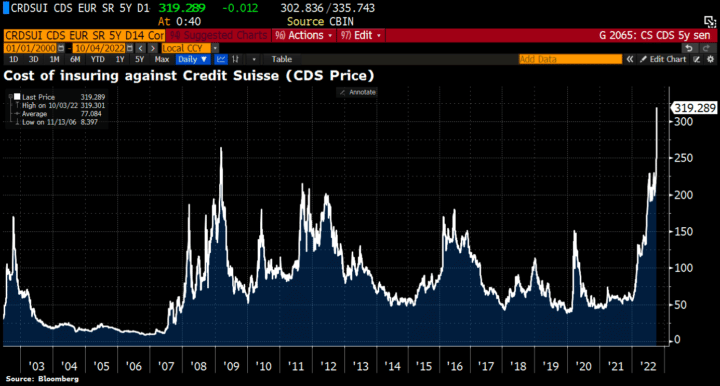

Le week-end dernier, les premières rumeurs autour de la faillite de Credit Suisse ont envahi Internet. Des comparaisons avec le cas Lehman ont été faites. Les CDS (credit default swap ou couvertures de défaillance) se sont envolés à des plus hauts historiques sur le titre. Ces derniers constituant des « assurances » pour se protéger du défaut d’une institution, plus ces contrats augmentent, plus il y a d’inquiétudes de défaut de la part des opérateurs.

Graphique 1 : CDS Credit Suisse I Bloomberg Terminal

Credit Suisse, une importante sous-performance

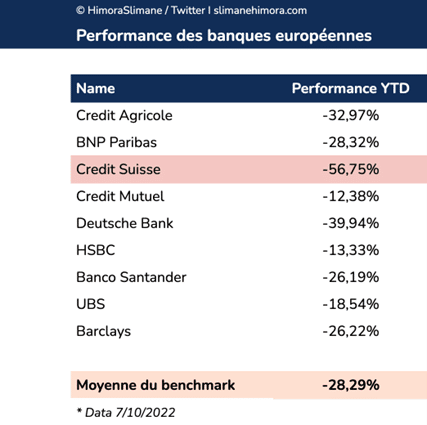

Depuis le début de l’année 2022, l’action Credit Suisse abandonne près de 60%, une sous-performance impressionnante relativement à la moyenne du secteur bancaire Européen.

A titre de comparaison, l’Eurostoxx 600 BANK (regroupant les principales valeurs bancaires) recule d’environ 11% depuis ce début d’année.

Credit Suisse affiche donc une nette sous-performance dans le sillage de Deutsche Bank.

Graphique 2 : Performance du secteur bancaire Européen I Recherche interne

Cette déconvenue est surtout liée à une mauvaise performance de ses activités de banque d’affaires depuis quelques années maintenant.

Ce qui a inquiété le marché durant ces derniers jours est que Credit Suisse est considérée comme une banque d’importance systémique par le conseil de la stabilité financière.

Chronologie de Credit Suisse

Revenons à présent sur les divers évènements qui ont précipité la chute de l’action.

Graphique 3 : Chronologie de Credit Suisse

- Mars 2021 : Credit Suisse doit suspendre des fonds comptant 10 Mds$ sous gestion en lien avec la société Greensill en faillite. La banque a remboursé 7 Mds$ aux clients des fonds.

- Mars 2021 : faillite du fonds Archegos : perte d’environ 5 Mds$ pour Credit Suisse.

- Octobre 2021 : Credit Suisse doit payer 475 M$ aux autorités américaines et britanniques dans l’affaire du Mozambique.

Les échecs se sont accumulés, et dans le même temps les profit warning ont accéléré la baisse du titre qui se négocie à l’heure actuelle à près de 20% de sa valeur comptable.

Cela n’en fait pas une opportunité pour autant : le dossier est à risque.

Mon avis

Les injections monétaires des Banques centrales effectuées depuis 2 ans ont contribué à garder sur pied bon nombre de ce que nous appelons des « sociétés zombies ». Ces entreprises ne produisent pas d’EBITDA, elles n’ont pas de liquidités et dépendent de financements externes (banques, levées de fonds…).

À l’heure de la hausse des taux d’intérêt, ces sociétés représentent selon moi le plus gros risque car beaucoup sont proches du défaut de paiement. Elles sont en nombre important aux États-Unis (plus de 200), et je pense qu’il faut les surveiller de près.

Bien que les rumeurs concernant Credit Suisse ne cessent de s’amplifier, il apparaît compliqué de spéculer sur la faillite d’un acteur en particulier, même si certains éléments peuvent rappeler le cas Lehman vécu en 2018…