Thales affiche une très belle performance depuis le début de l’année. Gilles Leclerc vous propose d’en profiter, avec le plan de trade parfait qui fera progresser votre compte de trading !

+55%, c’est la performance de l’action Thales (HO – FR0000121329) depuis le début de l’année. Le conflit ukrainien a redonné des ailes à son cours de bourse: Thales réalise un peu plus de 45% de son chiffre d’affaires dans le secteur des « systèmes de défense et de sécurité »…

Hier, c’est Oddo BHF qui a retenu mon attention : ses (très bons) analystes dégradent leur opinion de « surperformance » à « neutre », avec un objectif de 129€.

Le consensus (Reuters) des autres analystes qui suivent le dossier s’accorde sur un objectif moyen de cours à 123 €.

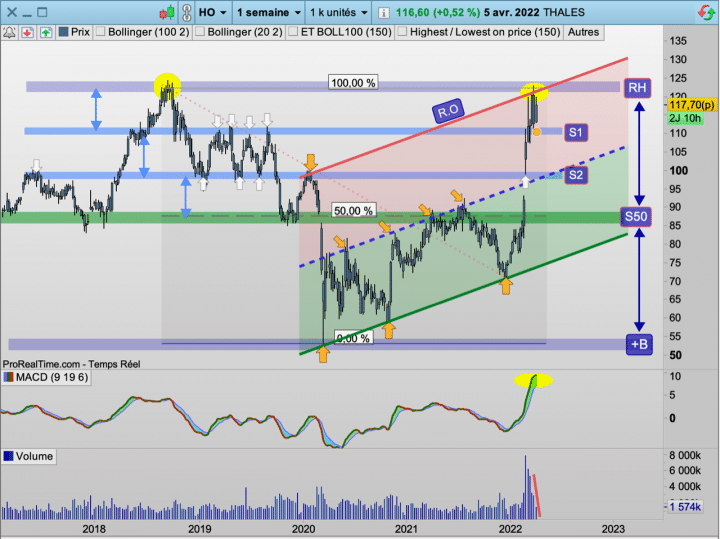

Un rapide coup d’œil au graphique me laisse à penser que finalement, les analystes fondamentaux font aussi beaucoup d’analyse technique sans le dire, car leur objectif correspond exactement aux zones des résistances auxquelles Thales est actuellement confrontée.

C’est très simple : Thales est remontée sur son dernier plus haut – ce qui correspond à la résistance horizontale (« RH »).

Dans le même temps, la résistance oblique (« RO ») d’un très probable canal haussier passe par là, avec le même timing, ce qui lui permet de rejoindre RH (pastille jaune au croisement des deux résistances).

J’ai utilisé le qualificatif de « très probable » concernant le canal haussier, car il est vrai que l’on manque a priori d’impacts sur la résistance, pour complètement le valider.

Mais regardez les impacts des prix (petites flèches oranges) sur la médiane (pointillés en bleu) : ils sont bien trop précis et récurrents pour que ce soit un simple hasard. Donc si l’on a la médiane du canal, sa résistance me semble finalement parfaitement validée.

Du côté technique, on note simplement que la dernière hausse du cours de l’action a emmené la vague d’impulsion de l’indicateur de tendance MACD sur des niveaux jamais atteints. Le graphe ci-dessus débute en 2017, mais faites-moi confiance, ou vérifiez par vous-même ; nous sommes sur des sommets jamais atteints.

On note également un effondrement des volumes, ce qui n’est pas non plus de bon augure pour la suite.

Moralité : objectif atteint, résistance en place, signaux techniques pas très engageants, et si la MACD valide un signal baissier, le risque de partir en consolidation deviendra très important.

À partir de là, quelles conclusions tirer au niveau trading ?

Premièrement, ceux qui ont eu la chance d’avoir une position à l’achat sur Thales devraient au moins penser à prendre quelques bénéfices.

Si l’action consolide, je vous ai indiqué quels sont les supports probables qui pourraient occasionner un rebond (supports S1 et S2). Je dis bien « pourraient », regardez bien les impacts des prix : (petites flèches blanches).

S1 ? : pas intéressant !

Pourquoi ? S1 se trouve dans la zone des 110 €. Se placer à ce niveau pour « jouer » un retour sur les derniers plus hauts (la résistance RH) laisse un potentiel maximum d’une dizaine de pourcents. Ce potentiel trop limité n’est pas particulièrement attractif. Et encore, 10% de potentiel, c’est si l’on rentre pile sur les 110 €.

Si l’on place un stop à 6% du point d’entrée, cela donne un ratio de risque / rendement d’un peu plus de 1 dans le meilleur des cas. Risquer 1 pour perdre 1 est un moyen certain de perdre de l’argent en Bourse.

S2 par contre….

S2 se situe dans la zone des 98 €. Donc, le potentiel pour remonter sur RH monte à 25%. On pourra alors placer un stop confortable sous la médiane du canal haussier ce qui devrait permettre de profiter d’un double support (S2 et la médiane). Et surtout – et c’est de loin le plus important – cela nous permet de placer un stop à disons 6% du point d’entrée… et d’obtenir un ratio de risque / rendement de l’ordre 4. Je risque environ 1 pour gagner 4.

Et là, ça change tout.

Même si vos trades ne fonctionnent qu’une fois sur deux, avec des ratios de risque / rendement, vous allez rapidement faire progresser votre compte de trading.

Exemple pour bien comprendre : en ne sélectionnant que des trades à probabilités positives, avec un ratio de risque rendement de 4, sur disons 4 trades vous allez en perdre 2 ( -2 ) et en gagner 2 ( 2×4 = 8 ! ). Au total, 8-2 = 6, avec 50% de probabilité de perdre un trade sur deux. Certes, avec les frais de bourse le « net » ne sera peut-être pas de +6. Mais même s’il n’est que de +4, c’est déjà très bien.

Ceci dit, si vos stratégies vous permettent de gagner 60% du temps, vous voyez tout de suite le futur de vos placements boursiers d’un œil beaucoup plus optimiste.

J’ai donc placé une alarme juste au-dessus de S2 (petit segment vert fluo). Si ça » sonne », je vais voir où on en est (et si j’ai un signal technique positif en préparation pour valider un rebond sur S2).

Et bien entendu, on se retrouvera pour une mise à jour de ce plan de trade dans nos colonnes.

Et si ça ne » sonne pas » ? eh bien on n’y touche pas 😉

CQFD

Gilles,

Bon article, mais en tant qu’abonné j’aurais préféré avoir une recommandation THALES il y a un mois !