Après le signal de baisse anticipé en décembre dernier, Virbac semble avoir trouvé un support et commence à amorcer un rebond. Gilles Leclerc en profite pour décrire la façon dont les configurations en « range » peuvent être détectées, quelles sont leurs limites et comment les aborder. A l’en croire, l’année 2022 devrait voir ces cas de figure se multiplier…

Retour sur Virbac (VIRP – FR0000031577), le spécialiste de la santé animale, star du SBF 120 avec un parcours sans faute en 2021. Sa performance début décembre dernier est même montée à plus de 70%.

C’est justement début décembre dernier, qu’était publiée l’analyse « Virbac a besoin d’une pause ».

En résumé, la conclusion de l’analyse/plan de trade était « Les personnes en position sur Virbac auront compris qu’une petite prise de profit s’impose. Les personnes qui cherchent à acheter attendront une consolidation si possible vers 320 €. »

En d’autres termes : du bon et du moins bon.

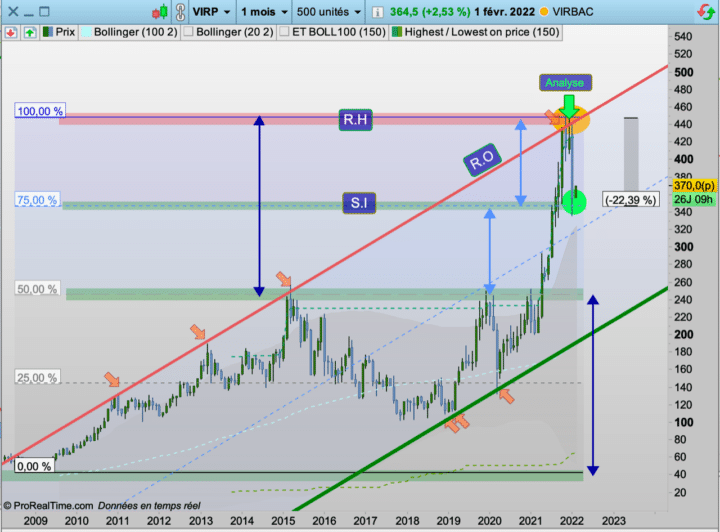

Le timing de la mise en garde contre une correction à venir était pour le moins correct (voir flèche verte fluo).

Virbac a dévissé de plus de 22% depuis la double zone de résistance identifiée (toujours la flèche verte fluo).

Pour mémoire, cette zone de résistance était composée de la résistance oblique « R.O » du canal haussier et de la résistance horizontale « R.H » qui était en réalité une projection correspondant à l’amplitude principale (cf. les flèches bleues verticales) du mouvement haussier.

Cette résistance « R.H » est maintenant validée, on la retiendra pour la suite des évènements.

Virbac, cas d’école

En revanche, l’objectif des 320 € risque de ne pas être atteint. Virbac a marqué un plus bas à 335 € le 27 janvier et un rebond – ou en tout cas, un arrêt de la baisse – se dessine.

Deux raisons à cela : la première apparaît sur ce graphe. Elle correspond à un support intermédiaire « S.I ».

Même principe : prenez les amplitudes principales, divisez-les par deux, (les flèches verticales bleues claires) et l’on tombe sur un niveau de retracement « standard » qui est souvent très suivi par les « grosses mains ».

La seconde raison est technique.

Je profite de cet article concernant Virbac pour revenir sur un principe de phases qui devrait retenir notre attention en 2022. Surtout avec des marchés de plus en plus volatils qui perdent de la dynamique justement.

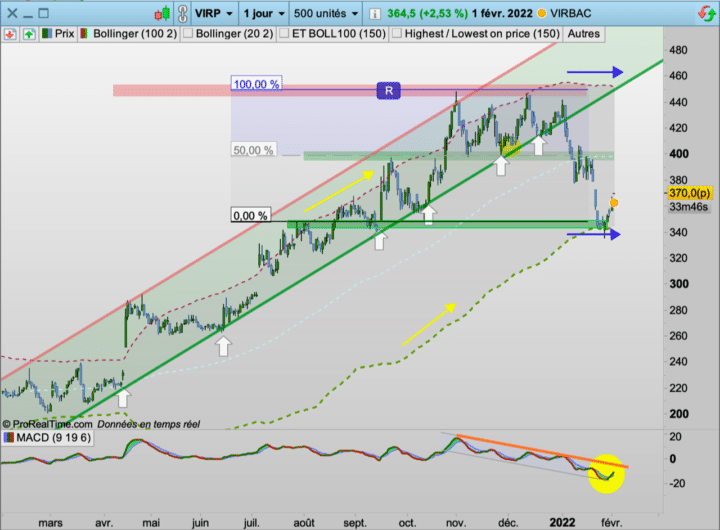

Ce principe est basé sur l’utilisation de bandes de Bollinger, paramétrées à 100 périodes, écart-type de 2.

Ce sont elles qui apparaissent en pointillé sur le graphe journalier.

Quand elles sont toutes deux alignées à la hausse, la tendance suivie par la dynamique des prix est… haussière.

Il y a évidemment des consolidations intermédiaires, notamment sur le support d’un canal graphique comme celui (en vert) suivi par Virbac. Souvent, un retour sur le support est, dans ce cas, une occasion de relancer la tendance (exemples multiples indiqués par les petites flèches blanches).

Quand les deux bandes de Bollinger se mettent à l’horizontale (cf. les flèches bleues), c’est un signal clair qui indique que la dynamique de la tendance haussière est terminée.

Le marché passe alors en mode « range », c’est-à-dire que les prix vont « swinguer » à l’intérieur de cette enveloppe de volatilité.

Virbac vient tout juste (vendredi dernier) de toucher le niveau de la bande inférieure (en vert pointillés) et commence à amorcer un rebond accompagné d’un signal positif donné par l’indicateur de tendance MACD (pastille jaune).

Le premier objectif dans ce genre de configuration correspond à un retour sur la moyenne mobile 100 périodes (ici en bleu clair). Elle passe actuellement par les 400 €.

400 € qui accessoirement correspondent ici à une résistance graphique intermédiaire.

Le second objectif correspond un retour sur le niveau de la bande supérieure qui comme la résistance graphique « R » passe actuellement par 445 €.

Si vous prenez des positions dans ce genre de configuration de « range », la meilleure façon de gérer la position consiste à sortir en fractionner. En d’autres termes, à revendre 1/3 ou 1/2 de la position sur le niveau de la moyenne mobile 100 périodes, remonter le stop au niveau du point d’entrée et… garder le reste sereinement pour atteindre l’objectif théorique, soit l’enveloppe supérieure.

Si vous m’avez suivi jusqu’ici dans cette laborieuse explication, elle pourra néanmoins vous être utile quel que sous l’actif sur lequel vous vous positionnez.

Vous allez voir qu’en 2022, les configurations en « range » devraient se faire beaucoup plus fréquentes que l’année dernière.

On en reparlera certainement beaucoup plus fréquemment dans les prochains plans de trade qui seront publiés dans nos colonnes.

Bon trade,

Gilles